Los tipos de interés de la deuda soberana USA a 10 años han subido más del 50% durante la caída de los bonos de mayo-junio, de sólo seis semanas de duración.

RENTABILIDAD BONO USA 10 AÑOS, Diario

Desde principios del mes en curso, se viene dibujando una suave recuperación, caída de rentabilidades, gracias en parte a las distintas apariciones «dovish» de BernanQE, , reparando los miedos provocados tras su comparecencia de mayo, en la que anunció la posibilidad de revisar el programa de compras de bonos. Los inversores más complacientes y operadores de más corto plazo se animaron a comprar en un mercado muy sobre-vendido.

La recuperación del mercado de deuda, sin embargo, no ha sido uniforme en todo el espectro de la renta fija y muy especialmente después de la bancarrota de Detroit anunciada la semana pasada, los bonos municipales están cayendo de nuevo.

BONOS MUNICIPALES USA. Diario

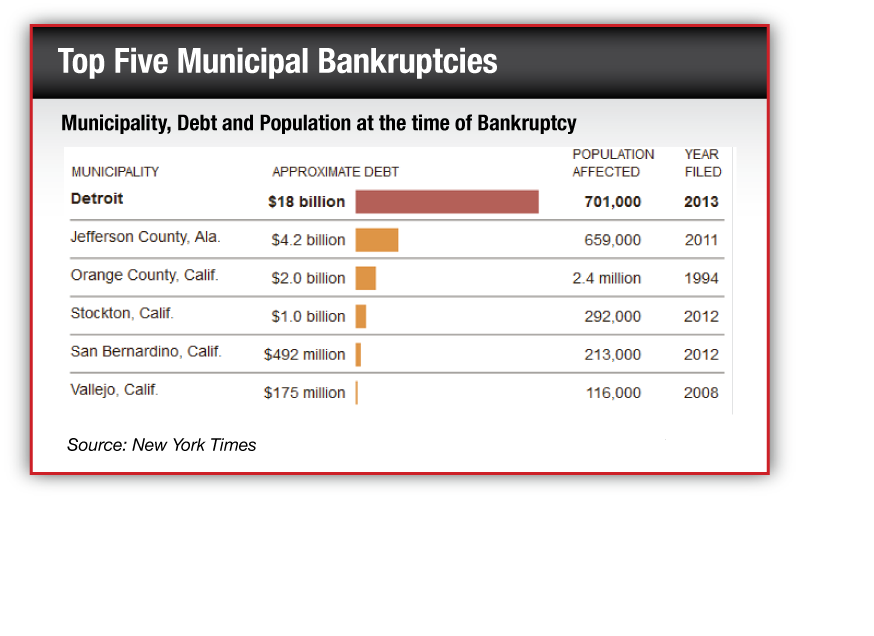

Las consecuencias en el sentimiento de los inversores son más profundas de lo que se observa a primera vista. La bancarrota de Detroit es la mayor quiebra municipal de la historia en USA pero el consenso coincide en esperar más quiebras en el futuro y son numerosos los candidatos.

Por otra parte, el mercado de bonos corporativos con grado de inversión cayó también intensamente en el periodo mayo-junio, después recuperó bien desde los mínimos de junio y ahora está capeando dignamente la tormenta de los «munis»

CORPORATIVOS CON GRADO DE INVERSIÓN

Los bonos «high yield» pasaron desde un peligroso y exuberante 4.8% de mayo a al máximo del 6.9% en junio. La media de los bonos ha caído un 4.8%, los MBS -bonos con garantía hipotecaria- sufrieron la peor embestida en el segundo trimestre desde 1994 y los bonos MBS-subprime cayeron en precio sólo durante junio un 4.9%.

No se preocupen, actual mantra de Wall Street, la subida de tipos no afectará al conjunto del mercado financiero, los tipos aún se mantienen en niveles bajos desde una perspectiva histórica y la caída de primavera es sólo un ajuste de mercado sin consecuencias mayores.

La FED sigue por si acaso, apuntalando el sistema a golpe de $85.000 millones por mes, a pesar de lo cual el mercado de bonos sufre una espantada de flujos histórica, pero no se preocupen.

Esta envenenada sugerencia inoculada, desde el corazón de W. Street, no es la primera vez que se propaga pero sí peligrosa y contraria a los intereses de los inversores.

El proceso de subidas de tipos de interés de los años 1987, 1994, 1999, 2006 fue similar en cuanto al mensaje de los «expertos», no se preocupen!

También fue similar el comportamiento posterior de los mercados de acciones, no se preocupen!. En 1987 se produjo un crash pocos meses después del inicio de subidas de tipos. En 1994 subieron tipos y el mercado cayó un 10% desde máximos y transitó durante todo el año en rango lateral. En el año 2000 el sector tecnológico fue el primero en sufrir las consecuencias del encarecimiento del crédito y arrastró al conjunto del mercado a la baja cerca del 40% y durante casi tres años.

Pero REPITO, no se preocupen, esta vez será diferente, la economía está creciendo, los beneficios empresariales defendiéndose en zona de máximos históricos alcanzados el año pasado, la FED apuntalando como nunca antes en su historia, y en la de la humanidad… compren.

¿Comprar en una situación de mercado como la actual?. Optimismo extremado, expansión de múltiplos sin mejora de beneficios, tipos al alza, inversión empresarial congelada, velocidad de circulación del dinero en mínimos históricos -de la serie-, divergencias técnicas, sobre-compra con índices en zona de resistencia estructural, estacionalidad negativa, periodo mayo-octubre, posición negativa también dentro del ciclo presidencial… compren, compren a su ventura y riesgo

DOW JONES Semanal

Un comentario

Hola Antonio,

soy un fiel lector de las entradas de tu blog. Te descubrí en Rankia. Simplemente agradecerte el trabajo y animarte a que sigas así.

Saludos,

Juan