Protegido: Bolsas y «compra cuando salgan los tanques a la calle». Oro

No hay extracto porque es una entrada protegida.

No hay extracto porque es una entrada protegida.

No hay extracto porque es una entrada protegida.

La inflación de marzo ayer publicada en Estados Unidos resultó una décima mas elevada de lo estimado por los expertos, subió 4 décimas igual que la tasa subyacente, situando la interanual en el 3.5% y la subyacente al 3.8%. INFLACIÓN Y TASA SUBYACENTE, EEUU. Vean la inflación desglosada por componentes en la tabla siguiente y en el cuadro a continuación la aportación de cada uno en el mes de marzo. COMPONENTES Y PONDERACIÓN EN IPC EEUU. APORTACIÓN COMPONENTES IPC DE MARZO, EEUU. La vivienda es el sector que más pesa en la formación del IPC (45%) y los alquileres continúan subiendo con fuerza, como se observa en la tabla anterior. La inflación no es un problema superado y como venimos exponiendo desde 2023, por distintos motivos puede sorprender al alza al menos hasta julio agosto. La tasa anualizada de IPC subyacente acumulada de 3 meses ya se encuentra en el 4.5% IPC SUBYACENTE (media 3 meses anualizada) La tasa subyacente denominada «supercore» continúa desbocada, la interanual a 3 meses alcanza casi el 9% y a 6 meses está por encima del 6%. IPC SUBYACENTE «SUPERCORE», medias a 3 ,6 y 9 meses Y otro de los factores inflacionistas en marzo,

No hay extracto porque es una entrada protegida.

No hay extracto porque es una entrada protegida.

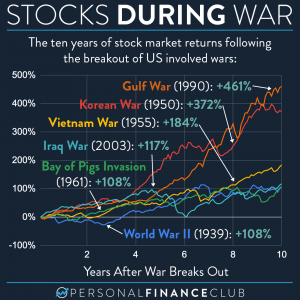

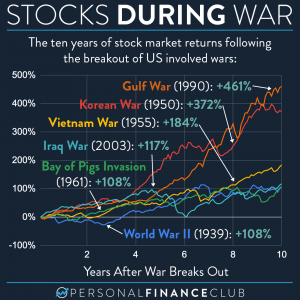

El entorno geopolítico se convulsiona, las tensiones crecen en Rusia y en Oriente Próximo trasladando incertidumbre a los mercados de energía y a su vez a la estabilidad de precios. Situación que afianza las perspectivas «higher for longer» de los tipos de interés y sin que aún se haya producido represalia alguna desde Irán ni afectado a la oferta de crudo, el crudo West Texas ha subido hasta casi alcanzar los $90 por barril. Las expectativas de inflación han empeorado y presionado al alza los tipos de interés de largo plazo. La rentabilidad del Bono a 10 años ha escalado terreno, ayer se situó en el 4.45% el nivel más elevado desde el pasado mes de noviembre. RENTABILIDAD BONO 10 AÑOS, EEUU. Las múltiples declaraciones formuladas por distintos miembros de la FED la semana pasada resultaron en general más duras «hawkish» de lo esperado y alguna (Sr Kashkari) llegó incluso a sugerir que podría ser conveniente no subir los tipos en todo 2024. ¿Manejan en la FED datos de evolución de precios que el mercado aún desconoce?. Recordemos que las bolsas han experimentado un potente rally, octubre-abril, descontando fuertes bajadas de tipos de interés que comenzarían a materializarse en la

No hay extracto porque es una entrada protegida.

No hay extracto porque es una entrada protegida.

El dato de actividad del sector servicios, ISM no manufacturero, ha decaído en marzo y se aproxima al umbral 50, salió en 51.4 frente a 52.6 de febrero, cuando se esperaba 52.8. ÍNDICE ISM DE ACTIVIDAD SERVICIOS. El dato de manufacturas publicado el lunes resultó algo más positivo de lo esperado, aunque el sector servicios pesa más en la economía, (80/20 aproximadamente), de forma que aunque aún se encuentra en terreno expansivo >50, está demasiado próximo y conviene monitorizar estrechamente su evolución. Especialmente observando el comportamiento de la curva de tipos de interés que, ciertamente, se está positivizando y regresando a la normalidad pero la historia enseña que el regreso a esa normalidad suele venir acompañado de tormenta, tal como hemos expuesto en distintos posts. Tormenta e inestabilidad financiera especialmente cuando la normalización de la curva se está desarrollando bajo el patrón denominado «Bear steepening». Es decir, cuando suben los tipos a largo plazo y contrariamente a un «Bull steepening» que consiste en el aplanamiento de la curva por caída de los tipos a corto plazo. TIPOS DE DESPLAZAMIENTO DE LA CURVA DE TIPOS. El «Bear steepening» es consecuencia de que la Reserva Federal no está pudiendo rebajar los tipos

No hay extracto porque es una entrada protegida.

ANÁLISIS INDEPENDIENTE

bonos, bolsa, divisas, metales…

AL SERVICIO DE INVERSORES SERIOS.

© 2023. Todos los derechos reservados.