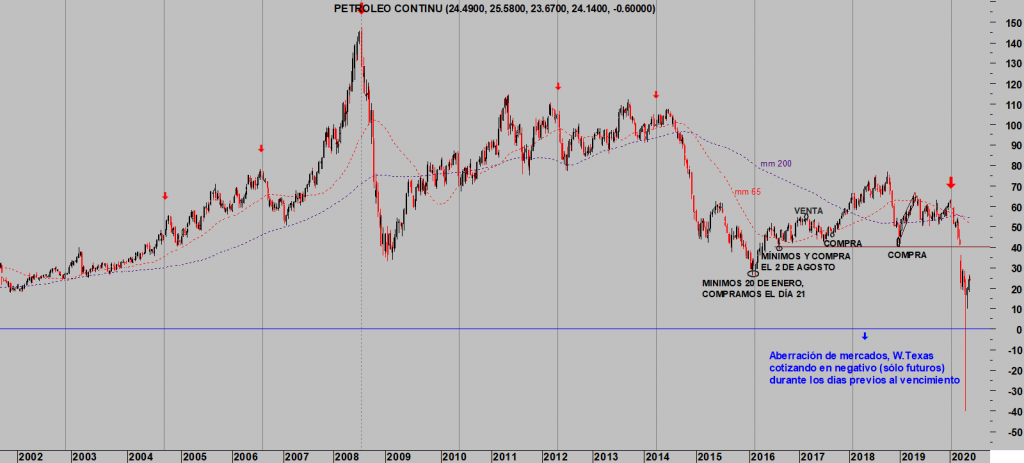

El comportamiento del crudo en la crisis COVID ha sido sorprendente y testigo de la falta de costumbre del mercado para lidiar con un problema como el actual de exceso extraordinario de la oferta, siempre preocupados con el fin del crudo ahora resulta que la demanda se ha desplomado y la oferta no ha sabido ajustarse de manera simultánea.

Los problemas de desajuste presupuestario de muchos países productores e intereses geoestratégicos tienen parte de culpa, a pesar de los recortes de producción, aún existe un excedente diario cercano a los 25 millones de barriles.

Los inventarios se han disparado, el coste de almacenaje también y los precios se han desplomado.

WEST TEXAS, semana.

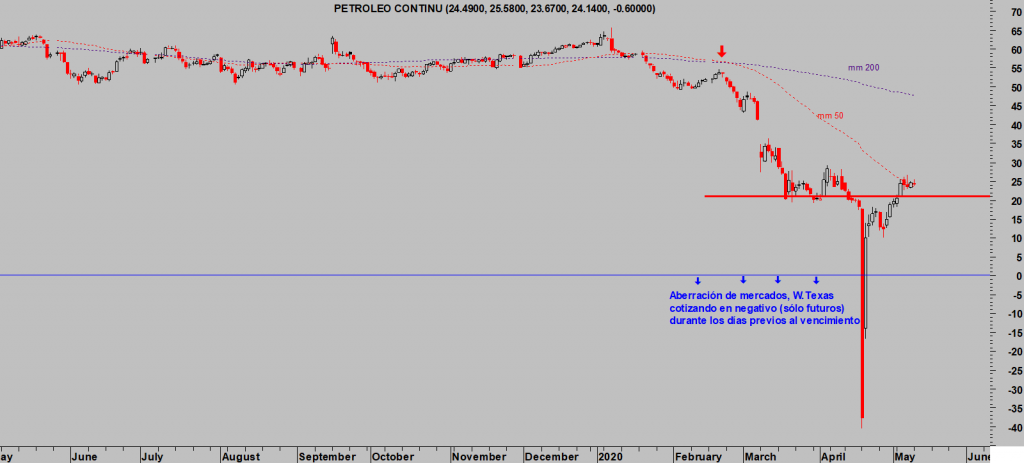

Los precios han repuntado al alza con gran intensidad desde los mínimos registrados hace dos semanas, ayer cerró en la zona de los $24 por barril, aunque existe cierto temor a que cuando llegue el próximo vencimiento de derivados pueda suceder lo mismo que ocurrió en el anterior, desplome total de precios.

WEST TEXAS, diario.

Nadie quiere recibir el producto físico ante la falta de capacidad para almacenaje y al final los dueños del crudo reciben la cotización en negativo, es decir, tienen que pagar para quitarse el crudo de las manos. El mundo patas arriba.

Excederá de nuevo el nivel de inventarios a la capacidad de almacenaje?

En esta situación, la recuperación de los precios del crudo es crítica para la supervivencia de las empresas del sector dedicadas a la extracción vía tecnologías no convencionales, «Shale», todas pierden dinero, mucho, a los precios actuales. Sin ayudas, subvenciones y/o rescates multimillonarios del gobierno, el sector ha sido herido de muerte.

Algunas empresas ya se han visto obligadas a presentar suspensión de pagos, la última Diamond Offshore Drilling la semana pasada, y la gran mayoría afrontan un futuro negro. Las agencias de calificación tendrán que revisar pronto la situación y rebajar peligrosamente los ratings a toda empresa del sector. Veremos!.

El temor a la repetición del episodio de volatilidad, pánico y precios en negativo que se produjo en el anterior vencimiento de derivados del crudo parece estar disipándose, gracias a que los inversores que sufrieron la locura en el vencimiento de mayo han sido precavidos y ya han trasladado las posiciones al siguiente vencimiento.

Otro factor que debería servir de apoyo a los precios del crudo, a una eventual recuperación, es la posibilidad anunciada por el gobierno de Arabia Saudí para recortar de nuevo la producción. Los presupuestos del reino saudí dependen de los ingresos de la venta de crudo, el gobierno estaría tratando de gestionar el combinado oferta-demanda de forma que el precio no sufra más de lo necesario y considerando que el volumen de ventas, también de ingresos del gobierno, sí continúa en mínimos.

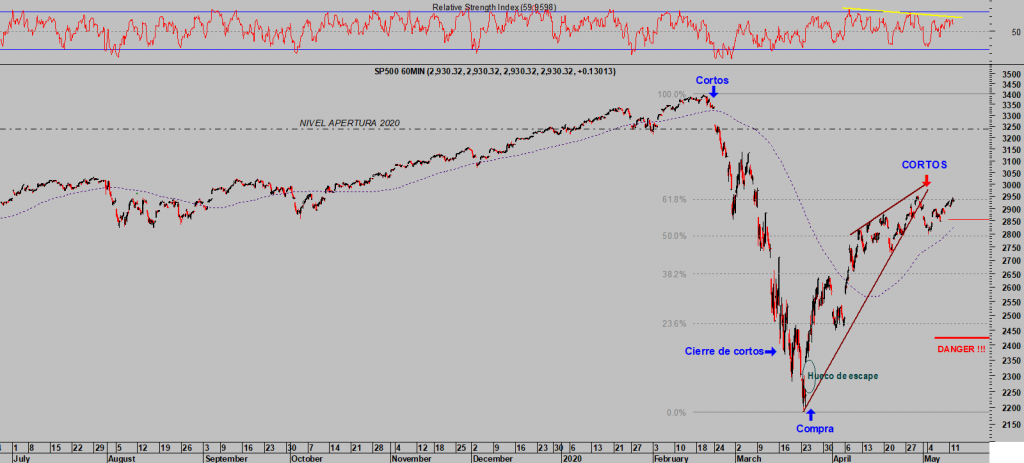

Los mercados están descontando con gran optimismo las eventuales medidas de reapertura de la economía y su incidencia en los casos de virus, esperando que caerán los contagios y continuará cesando el número las víctimas mortales. Ojalá!.

Recuperación en V?.

Aunque si el desconfinamiento de la población, de la economía, tornase negativo y aumentasen los contagios, el optimismo desaparecería tan rápido como caerían las cotizaciones, se produciría un nuevo desplome sin precedentes de las bolsas.

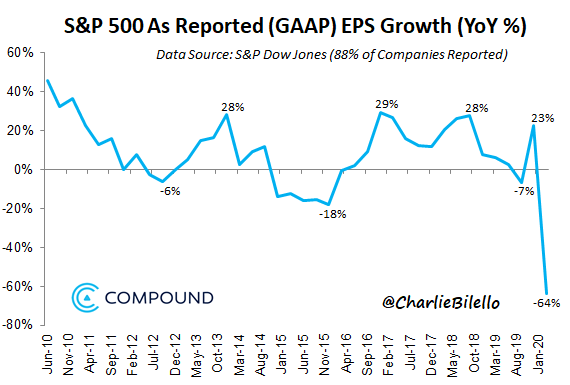

El daño al mercado laboral es muy severo y no se recuperará con la facilidad ni premura que anticipan algunos expertos (sell side) de Wall Street. Perder, de repente, en un mes más de 20.5 millones de puestos de trabajo es un hecho novedoso que nunca antes se había producido y abre paso a distintos escenarios de futuro.

Desde los que positivamente pronostican el regreso a la normalidad en próximos meses y recontratación de la mayoría hasta quienes anticipan un futuro más adverso en el que cerca del 20% (más de cuatro millones de trabajadores) quedarían en situación de paro indefinido.

Los sectores de energía (crudo y gas), aerolíneas, servicios de ocio y turismo y retail suman más de 10 millones de los 20.5 millones de puestos perdidos y muchos de ellos no se recuperarán en tanto que no se descubra un tratamiento, fármaco o vacuna efectivo contra el COVID.

El escenario más optimista de recuperación rápida de la mayor parte del empleo perdido sería acompañado del escenario también más positivo de recuperación en forma de V, un futuro deseado por todos pero, en vista de las circunstancias, cada vez menos probable.

Sea como fuere, el daño causado hasta el momento hecho está, será costoso y difícil recuperarse de una caída tan radical de la demanda, del empleo, de la actividad económica o de los resultados empresariales.

Con casi el 90% de empresas retratadas, el beneficio-por-acción de las empresas del SP500 en el primer trimestre del año se desplomaron un -64%. Los datos micro y macro de este segundo trimestre se estima serán aún peores.

Con este telón de fondo, las bolsas ayer volvieron a subir mostrando indiferencia respecto de la realidad y previsiones, subidas derivadas exclusivamente de las políticas de reflación de activos y quizá del fenómeno FOMO ayer explicado, subieron un +078% el Nasdaq y +0.01% el SP500, aunque otros índices como el Dow Jones o el Russell cerraron con ligeras caídas.

RUSSELL-2000, diario.

El mercado parece estar cotizando hoy el escenario más positivo de los posibles, con expertos de Wall Street proyectando una caída de los beneficios empresariales del 20% para este año seguida de una recuperación fulgurante del +25% el próximo año. Veremos!

De momento, ayer recibió con alegría la noticia sobre la puesta en marcha del programa de compra de activos de deuda corporativa anunciado semanas atrás por la FED. Un programa denominado «Secondary Market Corporate Credit Facility» dotado con $454.000 millones.

La Reserva Federal se apresuró a ofrecer motivos para el optimismo de los inversores y mercados, después de observar atónito el comportamiento del modelo de cálculo de PIB en tiempo real elaborado por la Reserva Federal de Atlanta, el conocido como GDP-Now.

La última actualización apunta a una contracción del PIB en este segundo trimestre del 34%, vean gráfico de evolución del indicador:

La recuperación de los índices USA esta siendo dispar, el más sólido y robusto el tecnológico Nasdaq, arriba +35% desde el 23 de marzo y cotizando ya en números verdes desde que comenzó el año y los menos favorecidos el Dow de Transportes o el índice de Pequeñas y Medianas compañías Russell-2000.

DOW TRANSPORTES, semana.

La evolución comparada del Dow Transportes con el Dow Industriales y otros índices fue clave para advertir el final de ciclo de las bolsas, para anticipar el techo de mercados con gran precisión para posicionar la cartera en sintonía perfecta con las tendencias de las cotizaciones, vean gráfico de evolución del SP500 con señales operativas de las últimas semanas:

S&P500, 60 minutos

Las lecturas del comportamiento de índices como el Russell o el Dow de Transportes, también su interrrelación con el resto del mercado, inducen a poner en contexto el escenario de mayor probabilidad, para el que tenemos dispuestas sencillas estrategias operativas de riesgo limitado y controlado (reservado suscriptores), y la cada vez menos segura recuperación en forma de V.

Tampoco se anticipa un futuro especialmente brillante para la economía alemana, los datos macro hasta ahora publicados han sido demoledores, a pesar de los intentos alcistas del rebote técnico en curso de su índice de referencia, el DAX-30.

DAX-30, 60 minutos.

El crudo es una materia prima más, una de las más importantes, y no la única que ha caído este año, prácticamente todas han sufrido fuerte merma de la demanda y caídas de precio en el transcurso del año.

El post de mañana repasará la evolución del sector y posibilidades, las lecturas y repercusiones económicas de lo sucedido particularmente con el Doctor Cobre cuya evolución suele anticipar con bastante tino el futuro de la economía global, así como la situación técnica y pronósticos de mayor probabilidad para el conjunto del sector, Oro, plata, granos, etcétera…

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta

Un comentario

quiero agradecer los comentarios que da y los datos