El mercado laboral USA está acelerando el proceso de recomposición del varapalo sufrido por el impacto del Covid. Se espera una creación de empleo importante en próximas semanas, acompañando la recuperación del consumo y el PIB derivados de los programas de estímulo, y también en próximos meses para atender las inversores que surgirán del programa de infraestructuras que el Sr. Biden pretende aprobar antes del verano.

Aún hay más de 8 millones de desempleados más que antes de la crisis, un caladero de puestos de trabajo necesario para cubrir las necesidades de las empresas ante la mejora de la demanda, particularmente en el sector servicios.

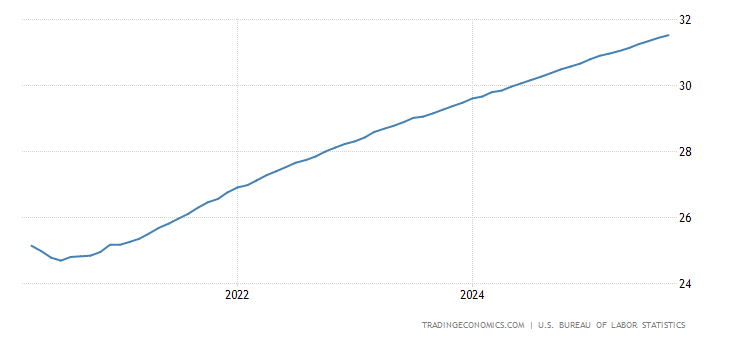

Un desafío para las dinámicas inflacionistas, ya que la demanda de puestos de trabajo de empresas de servicios ha crecido con mucha fuerza, más rápido que la oferta, presionando los salarios.

Los sectores de cuidados de salud y ocio han contratado el pasado mes a 280.000 personas, 384.000 en febrero, y ante la escasez de oferta en cada mes se ha producido un alza salarial medio del 1.5% (para puestos no administrativos), la mayor subida mensual en esos sectores desde 1981.

SALARIO POR HORA TRABAJADA, USA

El desastre producido por el Covid ha forzado a muchos trabajadores a reinventarse, cambiar de industria desde empresas, por ejemplo del sector restauración, transportes, hoteles aerolíneas etcétera… hacia los que han estado abiertos y trabajando durante la pandemia, a empresas del sector cuidados de salud o de ventas online como Amazon, Walmart, Costco etcétera…

Este trasvase ha retirado oferta antiguamente empleada en sectores que ahora están resucitando y necesitan trabajadores, además los subsidios vía helicóptero monetario son motivo para que muchas personas prefieran quedarse en sus quehaceres y recibir dinero a final de mes en lugar de tener que ir a trabajar y, además, cobrar menos de lo que reciben del helicóptero cada mes.

Las subidas de salarios suponen un riesgo real para la inflación, alzas salariales motivadas por escasez de oferta suelen permanecer en el tiempo, las empresas se ven obligadas a mantener las subidas para retener a los trabajadores y las expectativas de los ejecutivos financieros -CFOs- en materia salarial para los próximos 12 meses reflejan preocupación.

Aumentos sostenidos de inflación tienden a causar aumentos salariales. El traslado a inflación de las presiones salariales no tardará en surgir, afianzando el proceso de alzas generalizadas de precios. Para compensar el aumento de costes salariales, las empresas pueden optar por subir los precios y defender sus márgenes, una dinámica inflacionista peligrosa.

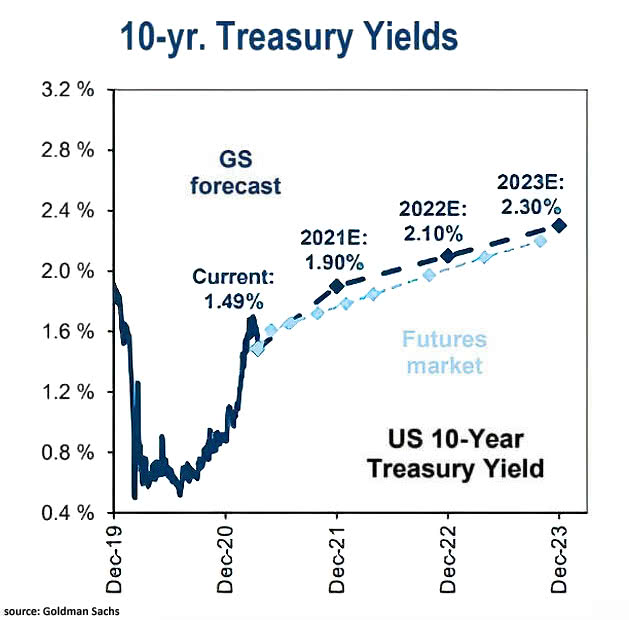

Consecuentemente, también peligroso el aumento del coste de la deuda. Goldman Sachs proyecta una subida de la rentabilidad de la deuda a largo plazo próxima al 50% en dos años.

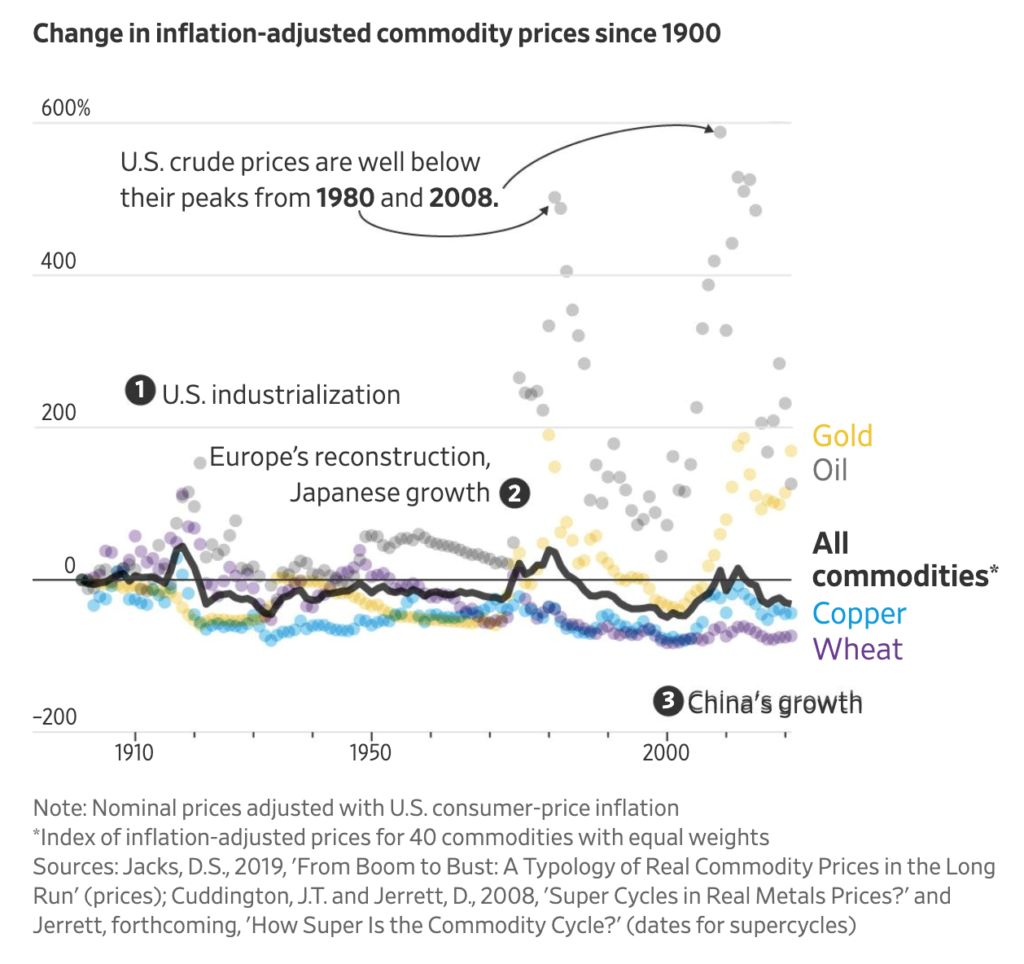

La subida en vertical del coste de las materias primas es otro factor inflacionista relevante, también afecta a las empresas vía merma de márgenes y las compañías que puedan trasladarán ese incremento de costes a precios

No obstante, considerando la potencia de las subidas experimentada por las materias primas en los últimos meses, el recorrido adicional parece limitado, transitorio, aunque en contexto histórico, la situación actual de precios de las materias primas, ajustado por inflación, aún se encuentra en zona de mínimos del último siglo.

Tras una fase de subidas en vertical como la experimentada por materias primas de todo tipo (granos, energía, industriales, alimentos…) en los últimos meses y ante un futuro tan incierto en el horizonte una vez concluya el efecto de la vacuna de liquidez y estímulos varios sobre la economía, lo normal será asistir a un periodo de consolidación sin apenas presiones adicionales de precio.

No así el caso de los salarios, más enraizado y particularmente del sector servicios factor verdaderamente crítico para las empresas pero también mercados y autoridades monetarias, por tanto asunto a vigilar de cerca por los inversores.

Curiosamente, el mercado está premiando de nuevo en bolsa a las empresas «stay at home» frente a las que se benefician de la normalidad económica. Los índices elaborados por Goldman Sachs para seguir la evolución de ambos casos muestran una recuperación mucho comparada más potente del índice «Stay at Home» desde los mínimos del pasado 23 de mayo de 2020, evolución que paradójicamente se detuvo hace semanas atendiendo al proceso de vacunación y reapertura de la economía pero que poco después regresó premiando el comportamiento de las empresas asociadas con el consumo desde casa.

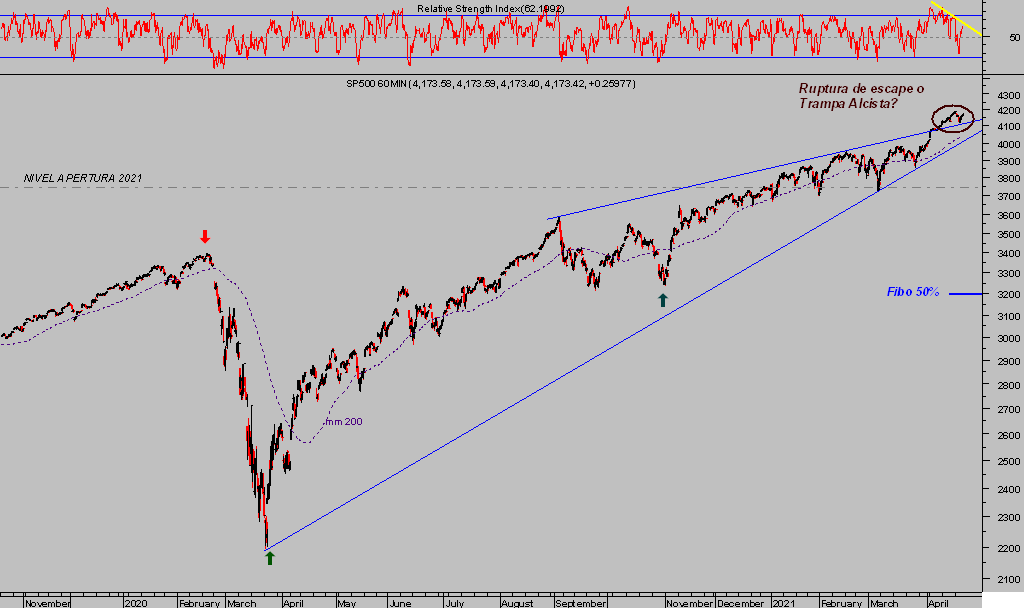

Ayer las bolsas rebotaron al alza tras las caídas de sesiones previas, los índices americanos recuperaron alrededor de un punto porcentual en una jornada marcada por la debilidad de los datos internos.

S&P500, 60 minutos.

Las condiciones monetarias no pueden mantenerse indefinidamente ultralaxas y en mínimos históricos, los estímulos y cheques para cada familia no pueden ser ilimitados, la liquidez tampoco puede ser la herramienta que todo lo subsana, más bien cuanto más se usa más daño potencial acumula, y en algún momento tenderá a decaer, las bolsas tampoco pueden mantenerse alejadas de la realidad y subiendo alocadamente «sine die».

Los excesos siempre tienen consecuencias, las autoridades tratan de gestionar las subidas de las cotizaciones y la resistencia de los mercados pero tampoco podrán permanecer vigilando e interviniendo «ad infinitum».

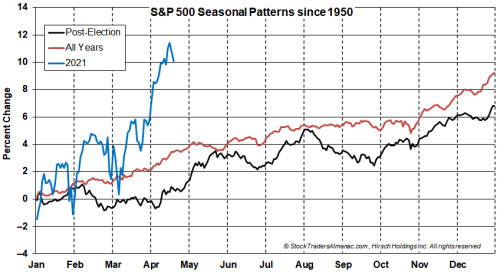

La enorme distorsión creada entre economía y mercados financieros, los niveles de valoración alcanzados por los distintos activos y el sentimiento excesivamente favorable de los inversores forman un combinado realmente adverso para las posibilidades de rentabilidad de las distintas clases de activos en un horizonte de medio y largo plazos. También en el corto, atendiendo a la situación de pauta o técnica, a la estacionalidad anual del mercado (sell in may?) o a la estacionalidad registrada en los últimos 70 años en el comportamiento de los índices en años post electorales:

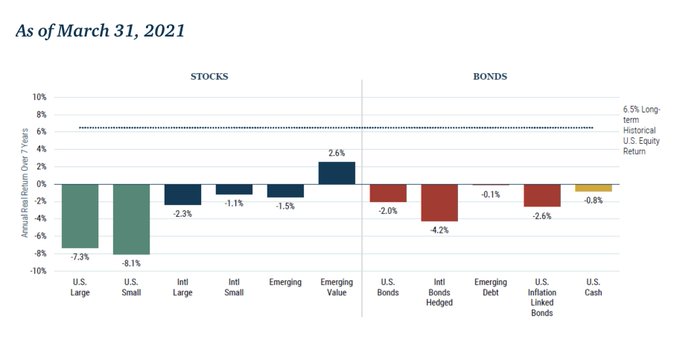

Analistas de la gestora americana GMO han realizado un estudio de situación y perspectivas de inversión para diversas clases de activos y poniendo la vista en un horizonte a 7 años, el pronóstico que manejan es el siguiente, ¿buy and hold?):

Se trata de una predicción basada en un futuro de inflación estable y anclado en el 2.2% para el largo plazo, a 15 años vista.

¿Inversión pasiva?, comprar y mantener se transformará en comprar y mantenerse despierto por las noches. Allá cada cual.

El futuro se presenta incierto y adverso, la moda inversora «todo vale» alentada por las autoridades y en pleno vigor pasará a la historia en próximos meses, dejando paso a la inversión prudente, valoración realista de los riesgos, a la selección de activos, al timing.

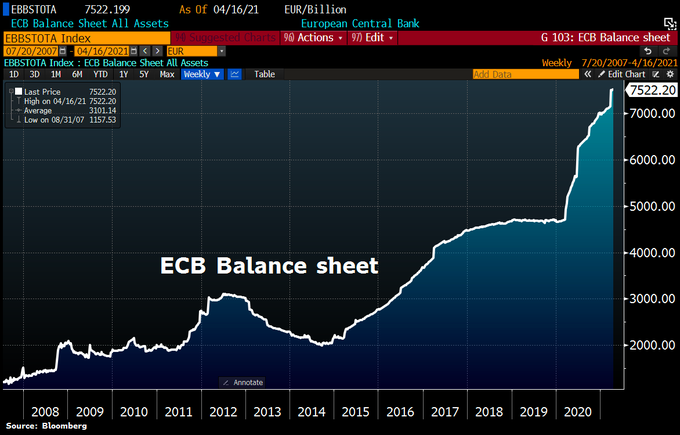

Hoy se celebra la reunión del Consejo del BCE de abril, no se esperan novedades en política monetaria ni alteraciones de relato en el comunicado, pero será interesante escuchar las ideas y previsiones que maneja la Sra Lagarde, más allá de la pura creación de dinero fake a ritmos escalofriantes.

Los excesos siempre terminan mal, habrá lágrimas en los mercados aunque siempre existen alternativas y activos refugio para defender el capital de las olas de resaca o ciclos correctivos de largo plazo.

Y las bolsas no se postulan como los mejores candidatos, tampoco las europeas.

DAX-30, 60 minutos.

IBEX-35, 60 minutos.

El aspecto técnico de corto plazo es delicado y un análisis más profundo de medio y largo plazos combinado con el estudio de ciclos de las bolsas europeas, mostrado en post recientes, sugieren reflexionar sobre la idea, o estilo de inversión, de comprar y mantener.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta

Un comentario

Saludos Iruzubieta.

Excelentes como siempre su última serie de análisis, Ud. es uno de los pocos que tiene los pies puestos sobre el piso.

Le sugiero que ponga más atención a la inflación que denomino ¨importada¨, en la que se reflejan los precios del petróleo y las materias primas básicas en general, incluyendo los alimentos, así como la más importante:

La inflación estructural acumulada, que llamamos ¨inflación Sistémica Acumulada (ISA) ¨, combinada con el Poder Adquisitivo de los Trabajadores, que tiene como centro los salarios, que genera deflación con inflación al mismo tiempo.

Ya comenzó el ¨tapering ¨por Canadá, pronto se extenderá a la Zona Euro, con los avisos del BCE y la FED ya prepara el terreno.

Los cheques de ayuda, como Ud. planteó, son insostenibles y el ahora histórico aumento de impuestos de Biden a los ricos sabe que son imposiblemente inaceptables, ni aprobables.

Con el ¨helicóptero de dinero¨ es imposible reactivas la economía, porque no se puede crear y producir valor real con valor ficticio, de acuerdo con la ley de esa imposibilidad de la Nueva Teoría del Valor General, es algo parecido pero no igual, que ley de retornos decrecientes.

Me despido con este fragmento de un trabajo reciente nuestro:

¨El Diablo¨ de la inflación anda suelto y ¨no hay Dios¨ que lo contenga! …. Porque ¨la FED perdió la fe¨ en el año 2007, al llevar obligadamente las tasas a cero e imprimir aceleradamente más moneda. Desde entonces, ¨la FED está entre la espada y la pared¨. (Títulos de publicaciones nuestras esos años, pronosticando la crisis del 2008 y los QEs, aun en la web).

La inflación está saliendo hasta por las alcantarillas!

Estamos muy cerca del Supercrack definitivo. Días, tal vez unos meses. Esta vez no habrá ¨recuperación a trompicones´, ni la artificial ¨recuperación más larga de la historia¨.

Es el fin final de la Contracflación sistémica e irreversible que se inició en 1970, con nacimiento del neoliberalismo.

Éxitos!

Santiago Brugal Almanza