La firme intención de las autoridades de manipular el mercado financiero como premisa base para buscar prosperidad económica está causando enormes distorsiones en los mercados y en las variables de riesgo, gran desconcierto inversor y divergencias de primer orden en el mercado de acciones.

Hablando de divergencias y excesos, pasamos a detallar algunos comenzando por el excesivo nivel alcanzado por la compra a crédito de acciones o «margin debt», que actualizado al día de hoy supera los $384.000 millones y roza niveles máximos históricos.

MARGIN DEBT vs SP500

Este exceso manifiesta la enorme complacencia de los inversores, quienes no temen apalancarse hasta extremos esperando que la FED vigile por su riqueza, que deben dan por hecha.

El ratio ente el volumen de negociación de acciones «penny stocks» OTC y el volumen total del Nasdaq Composite ha ascendido hasta el 4.5%, advirtiendo el fuerte componente especulativo que va adquiriendo el mercado de valores. Este ratio ha alcanzado niveles máximos históricos, superando con creces el anterior máximo -3.2%- registrado justo antes de la debacle tecnológica del año 2000… y observen lo sucedido en en periodo 2000, 2001 y 2002.

NASDAQ 100 diario

El cuadro o caja negra de la derecha del gráfico indica la zona objetivo «mínimo» proyectado de la corrección esperada una se complete la figura que viene desplegando el índice desde los mínimos del verano de 2011 -cuña ascendente- rompiendo la directriz inferior.

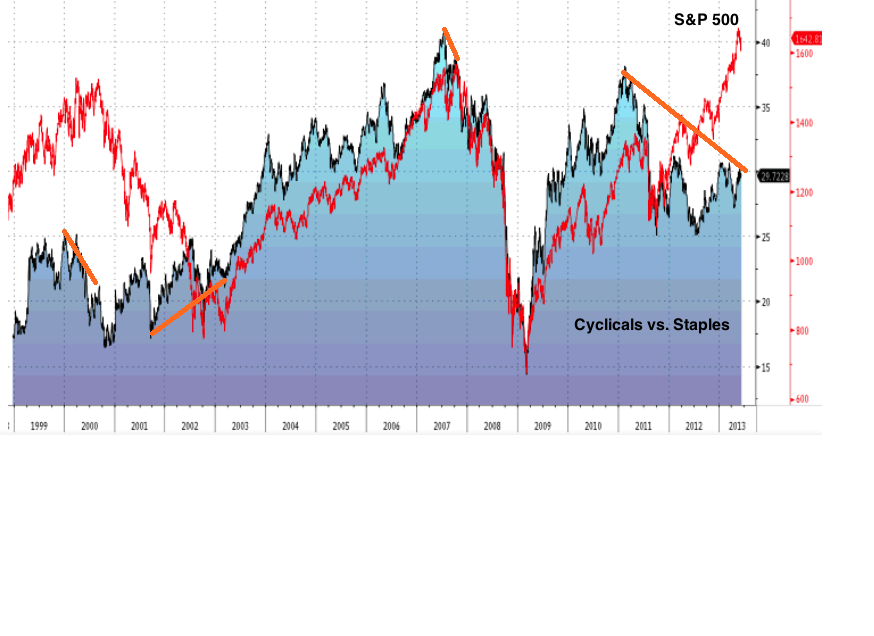

Divergencias de interés se encuentran también en el siguiente gráfico. Se trata de la relación entre Morgan Stanley Cyclical Index contra el Consumer Staples SPDR y el índice SP500 -línea roja-.

Más divergencias en el comportamiento de los mercados en países relacionados con las materias primas y también entre las propias materias primas y el mercado USA.

Rusia, Brasil, Canadá, Australia e incluso China cotizan sustancialmente por debajo de sus respectivos máximos, en su mayoría alcanzados en el año 2011, así como el índice compuesto de materias primas CRB, vean además como está rompiendo a la baja niveles técnicos relevantes:

CRB INDEX Semanal,

Las divergencias sólo son avisos de madurez y/o incongruencias en las tendencias en curso. Pueden manifestarse y estar presentes durante largo tiempo antes de provocar el necesario ajuste pero, por norma general, cuanto más se extreman las divergencias y más tiempo perduran, más virulenta es la corrección.

Además existen innumerables divergencias de carácter estríctamente técnico que suelen anticipar ajustes de precios, no suelen advertir de manera precisa el momento en que se producirán los ajustes pero son considerables y terminan impactando en precio antes o después.

El pasado 22 de mayo se produjo un giro en la dirección de los índices patente además mediante la aparición de una figura técnica que las dos últimas veces que se presentó fue justo antes de las fuertes correcciones de 2.000 y 2.007.

Hasta la fecha, el mercado no ha negado la validez de esa señal y aunque no se espera un desplome al estilo de las dos últimas correcciones fuertes antes citadas, sí un ajuste que se intensificará cuando el SP500 pierda definitivamente el canal de cotización iniciado el 17 de noviembre.

SP500 15 minutos