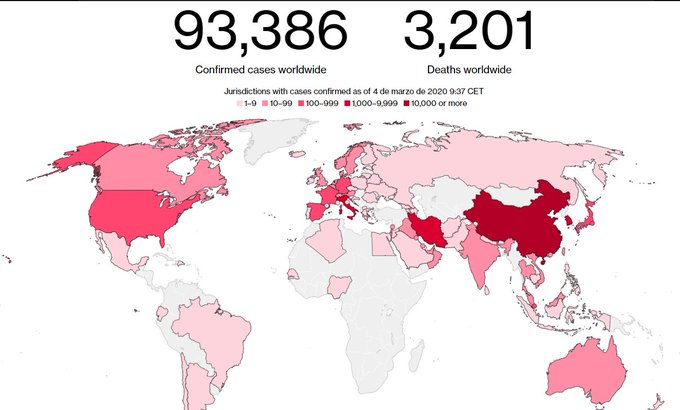

La propagación internacional del coronavirus y el contagio de sus consecuencias económicas es cada día más real y evidente.

Desde hace semanas se advertía evidente un impacto en la economía que a medida que transcurren los acontecimientos se manifiesta cada vez con mayor severidad.

El parón de la oferta (fábricas y empresas cerradas o trabajando a medios gas y sin fabricar /enviar componentes a otras fábricas que también se han visto obligadas a parar sus cadenas de producción…) y de la demanda (confinamiento de millones de personas, cancelación de eventos multitudinarios, deportivos, culturales o ferias internacionales, de vuelos, etc…) se traduce en parón de la actividad económica.

Lejos de cesar, la inactividad se prolonga en el tiempo intensificando las dificultades y desaceleración económica global en marcha desde 2018, aumentando peligrosamente las posibilidades de asistir a una recesión económica.

El diagnóstico del impacto del COVID-19, parón de oferta y demanda (explicado en estas líneas desde hace más de un mes) finalmente ha alcanzado de lleno a las autoridades monetarias, su seguimiento de la evolución y previsiones de impacto han debido encender todas las señales de alarma.

El Sr. Powell, presidente de la Reserva Federal, afirmaba el pasado viernes que aún era precipitado alterar las condiciones monetarias y que «actuaría de forma apropiada para sostener la recuperación económica».

Sin confiar en los mensajes de calma sobre las posibilidades de propagación del virus ni en la interpretación que, de puertas afuera, han venido realizando las autoridades, hace dos semanas activamos estrategias para aprovechar lo inevitable, vean ejemplo de la más exitosa +65%.

ETF VOLATILIDAD

El post de 27 de febrero contenía algunas de las opiniones sobre… «SORPRENDENTES COINCIDENCIAS y TEORÍAS CORONAVIRUS, IMPACTO IRREMEDIABLE EN ECONOMÍA y MERCADOS…»

El temor de los inversores, ventas y caídas de las cotizaciones, aumento de la volatilidad… pánico, han originado un entorno perfecto para la evolución de las estrategias, diseñadas con riesgo bajo y limitado, un entorno rentabilidad riesgo excelente.

Sólo cuatro días después de las afirmaciones del Sr Powell, apareció ayer en escena y, con la urgencia de un bombero, anunció rebaja de los tipos de interés en 0.50 puntos,de golpe. Ha situado los FED FUNDS, tipos oficiales, en el rango 1%-1.50%.

- The Federal Reserve is cutting but must further ease and, most importantly, come into line with other countries/competitors. We are not playing on a level field. Not fair to USA. It is finally time for the Federal Reserve to LEAD. More easing and cutting!

El post de ayer comentaba esta posibilidad, así como su eventual impacto real en la marcha de las finanzas y economía. Limitado en el mejor de los casos.

Rebajar tipos medio punto porcentual aliviará a un sistema inundado con deudas, el coste de financiación cae y se libera cierto capital para otros fines. Contrariamente, la caída de la demanda, ventas y beneficios será mayor que el ahorro en costes financieros.

Las dificultades serán difícilmente sorteables, las necesidades de financiación crecerán pero la oferta de crédito se restringirá a demandantes con alta calidad crediticia.

Bajar tipos desde una posición de partida de tipos reales negativos como acaba de hacer la FED, no será suficiente para manejar el deterioro económico e inestabilidad financiera de fondo.

Aunque la estabilidad financiera artificial, comprada contra deuda inventada por los programas QE y No-QE, puede continuar su curso incluso, incluso multiplicarse.

La señora Janet Jellen, espresidente de la FED, apuntó sin tapujos esa posibilidad allá por 2016, aunque añadió que comprar bonos y acciones tendría constes y beneficios:

- “It could be useful to be able to intervene directly in assets where the prices have a more direct link to spending decisions”

- «that buying equities and corporate bond could have costs and benefits»

Hace sólo dos semanas, el pasado 20 de febrero, el vice presidente de la FED, Sr Clarida, todavía sugería lo imposible: “fundamentals in the U.S. are strong”

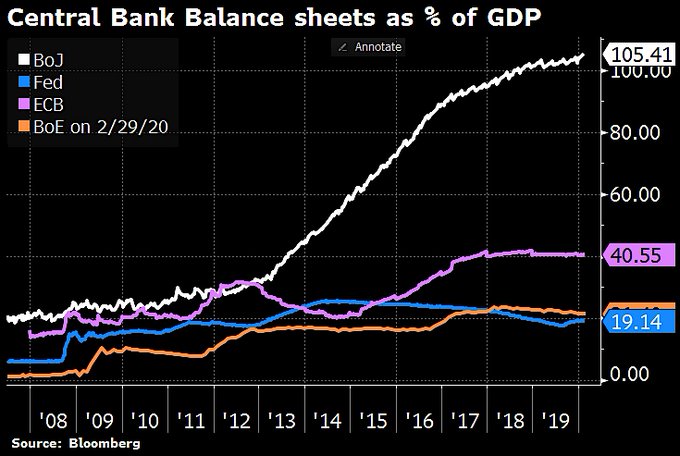

Tomando el caso de Japón como referente, después de casi 30 años de tipos cero y programas QE salvajes, el Banco de Japón ha engordado su balance hasta el equivalente al 105% del PIB, ha comprado bonos y acciones a mansalva…. y la economía sigue estancada, y creciendo a trompicones. El Nikkei cotiza aún más de un 40% por debajo de sus máximos de 1989

NIKKEI, mensual.

El balance de la FED es muy abultado, en zona de máximos históricos y cerca de 4.3 billones de dólares inventados-de-la-nada. Para alcanzar la proporción balance del banco central respecto del PIB que ha conquistado el BOJ, la Reserva Federal podría aún multiplicar sus esfuerzos QE por cuatro veces, engordar el balance 4 veces.

A tenor del descontrol presupuestario USA, la previsión (de la propia Oficina Presupuestaria USA) los déficit de un billón de dólares al año continuarán durante años y en caso de recesión crecerán peligrosamente, o de la merma de demanda internacional de deuda USA y del efecto «crowding out» generado, no es atrevido afirmar que habrá grandes necesidades de financiación del Tesoro USA, de esfuerzos por monetizar deuda, y que el balance de la FED crecerá en próximas fechas, mucho.

Vean post EFECTO «CROWDING OUT» Y POR QUÉ ESPERAR PROGRAMAS QE «AD INFINITUM»

S&P500, 15 minutos.

Una vez más, la reacción de emergencia y teóricamente por sorpresa anunciada ayer por la FED presenta visos de haber sido conocida por algunos agraciados con anterioridad.

En la sesión del lunes, mientas se acumulaban noticias macro y COVID-19 de corte negativo, los índices USA subieron alocadamente y saltaron al alza un imponente +5%. Eso sí fue una sorpresa. Ayer, sin embargo, los «frontrunners» ya habían hecho su agosto y vendieron la noticia originando un extraño descenso próximo al 3%. Extraño porque las primeras reacciones de las bolsas a bajadas de tipos contundentes suele ser positiva.

Los bonos continuaron reduciendo su rentabilidad (el Bono 10 años ha caído por debajo del 1%, el 30 años renta un 1.62%), de manera que la fuerte bajada de tipos oficiales apenas ha conseguido revertir la pendiente negativa de la curva de tipos de interés. Las consecuencias de la posición de la curva de tipos son de mayor importancia, analizadas en distintos post.

Mañana analizaremos impacto y perspectivas de la rebaja de tipos sobre otros activos, como el Dólar y los metales preciosos -ORO-.

Las caídas de los mercados de acciones han sido muy violentas y rápidas, las estrategias sugeridas acumulan rentabilidades muy atractivas…

NASDAQ-100, 60 minutos

… pero observando el entorno técnico, de sentimiento y estacional así como la ayuda temporal que espero aporte la acción de la FED, alguna posición ha sido ya cerrada. Lo más interesante, hemos aprovechado los precios bajos para entrar comprando (reservado suscriptores) en un entorno de rentabilidad riesgo de nuevo favorable.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta