Las negociaciones orientadas a aprobar medidas de armonización fiscal internacional para empresas avanza satisfactoriamente y se ha puesto de manifiesto en la reunión del G7 estos días, al alcanzar amplia mayoría inclinada a elevar la propuesta ante instituciones globales cuyo espectro incluya al máximo posible de países para vincularlos a su aprobación definitiva. El único cambio respecto a la pretensión formulada por la Sra. Yellen, quien pedía un tipo impositivo mínimo fijado en el 21% y ha sido reducido hasta el 15%.

Las empresas son el motor de la economía y una imposición fuerte merma sus posibilidades de crecimiento, de innovación, la creación de empleo, inversión etcétera… Aunque por el lado de la demanda, son los ciudadanos o personas físicas quienes deben mantener saneadas sus cuentas con objeto de poder gastar, consumir lo producido por las empresas y son ellos quienes soportan unas cargas impositivas más potentes.

Hace 3 años, el Sr. Trump introdujo una reforma fiscal rotunda para beneficio de las empresas rebajando los tipos impositivo del 35% hasta el 21%, afirmando con su equipo y con la mayoría de expertos y divulgadores económicos que esa rebaja se pagaría sola, a diferencia de lo defendido entonces en estas líneas y que ahora se demuestra que el agujero creado en el Tesoro por la caída de recaudación corporativa lo pagarán todos los contribuyentes USA.

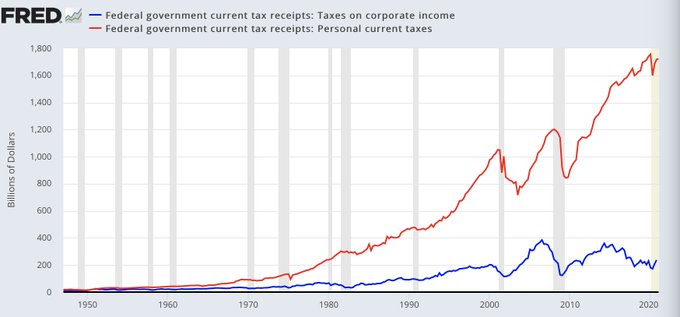

Ahora, a pesar de que las empresas han obtenido unos beneficios notables (efecto estadístico, estímulos o reapertura y resurgir económico post covid mediantes) la contribución de las empresas a las arcas públicas supone un 40% de lo registrado en 2016, mientras tanto, la contribución de los ciudadanos vía impuestos ha subido alrededor de un 50% durante el mismo periodo.

CONTRIBUCIÓN VÍA IMPUESTOS PERSONALES vs CORPORATIVOS, USA.

No es de extrañar que la recuperación de la economía, en el esquema de economía basada en el consumo y éste a su vez financiado por deuda, sea tan artificial y errática, comprada por diversos programas de estímulo, rescates, subsidios, liquidez…

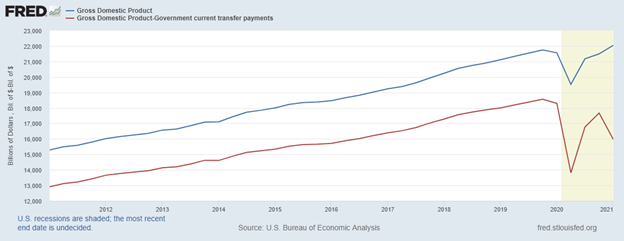

El PIB americano está creciendo fuerte y ya habría recuperado el nivel pre pandemia, según estadísticas generales, aunque analizando el crecimiento de PIB pero descontando los esfuerzos del gobierno (programas de estímulo contra deuda) se obtiene una imagen bien distinta y menos esperanzadora.

El gráfico siguiente muestra la evolución del PIB, trazo azul, comparada con la del PIB corregido por estímulos:

El trazo rojo es reflejo del resultado de las trampas al solitario, al dejar el PIB al desnudo. Técnicamente se sustraen del dato de PIB las denominados «Government Transfer Payments», definidos como “payments for which no current services are performed and are a component of personal income”.

Las transferencias del gobierno incluyen los gastos de la Seguridad Social, pensiones, desempleo, subvenciones y son habituales en el funcionamiento del sistema desde el principio de los tiempos, pero incluyen también todas las partidas de estímulo creadas en los últimos meses para sustentar las finanzas de los agentes económicos y hacer crecer el PIB.

La gráfica anterior es una evidencia tenebrosa de la realidad de la economía, hoy en situación de boom según afirman los gobiernos, medios y palmeros, pero dependiente de unos estímulos que se crean contra deuda y son insostenibles en el tiempo.

Los estímulos finalizarán más pronto que tarde, algunos Estados USA ya están en retirada y continuarán eliminando ayudas para no entorpecer el regreso de la gente al mercado de trabajo.

La clave de la sostenibilidad de la recuperación estará en la capacidad que presenten las empresas, el empleo o el dinamismo del consumo cuando finalicen las ayudas y aterrice el helicóptero monetario.

En los últimos años, numerosos países han reducido generosamente los impuestos a las empresas bajo el cuento de atraer la implantación de empresas extranjeras y favorecer la inversión, Europa no ha sido ninguna excepción.

Además, la competencia fiscal internacional ha generado también competencia fiscalmente desleal entre empresas, las más grandes e internacionalizadas, con posibilidades y acceso a esquemas de ingeniería fiscal internacional, pueden pagar menos impuestos que sus competidoras nacionales y con vocación de negocios más local.

Ahora que muchas empresas están ganando más dinero que nunca, desde hace años los beneficios empresariales son sistemáticamente superiores al crecimiento del PIB, los gobiernos están recaudando menos justo cuando, además, necesitan más dinero que nunca. Las autoridades globales tratan de establecer un tipo mínimo en el impuesto de sociedades que impida a las empresas rebajar su factura fiscal por debajo del 15% efectivo.

De acuerdo con este informe elaborado por el FMI sobre fiscalidad corporativa en Europa:

«La fuerte competencia fiscal entre países y la importante transferencia transfronteriza de beneficios [erosión de bases imponibles] por parte de las multinacionales han generado distorsiones y reducido los ingresos fiscales a pesar de la participación creciente de los beneficios empresariales en el PIB”.

Restablecer la normalidad impositiva a las empresas será un reto, tanto para la recuperación económica como más especialmente para las cotizaciones bursátiles, las empresas se verán obligadas a pagar más impuestos y mermarán sus beneficios.

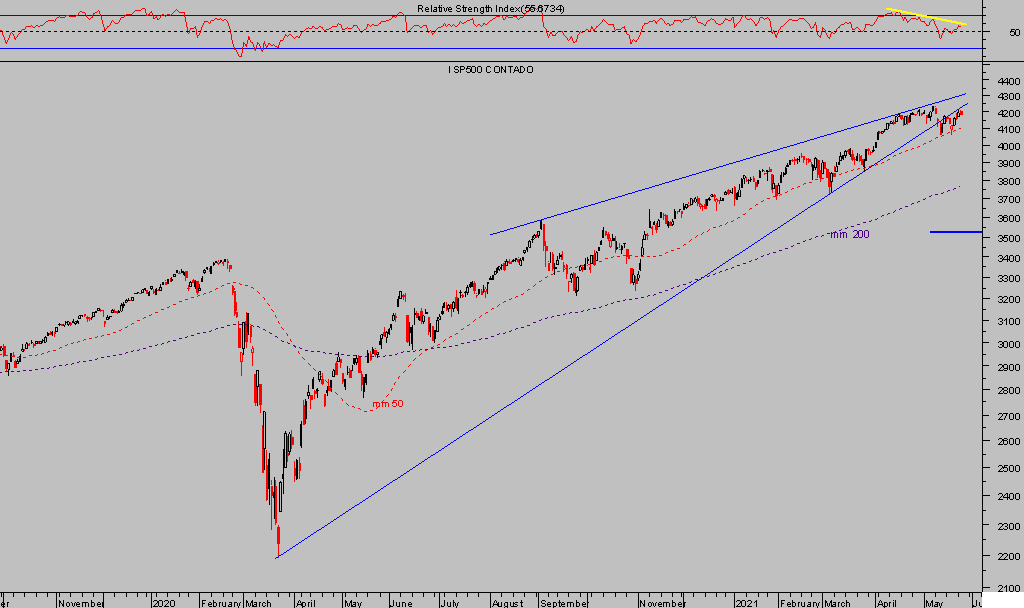

S&P500, semana.

Los mercados ya cotizan un futuro tan brillante para los beneficios de las empresas que han alcanzado unos niveles de sobre valoración extremos e históricos, los más elevados después de los alcanzados en el año 2000, esperando que la recuperación económica y de los beneficios sean fulgurantes.

Desafortunadamente no va a ser así y además de caros por fundamentales, las pautas técnicas desarrolladas por los índices también indican muy baja probabilidad de continuidad de las subidas, más bien, las implicaciones sugieren un comportamiento subpar para próximos años.

S&P500, diario.

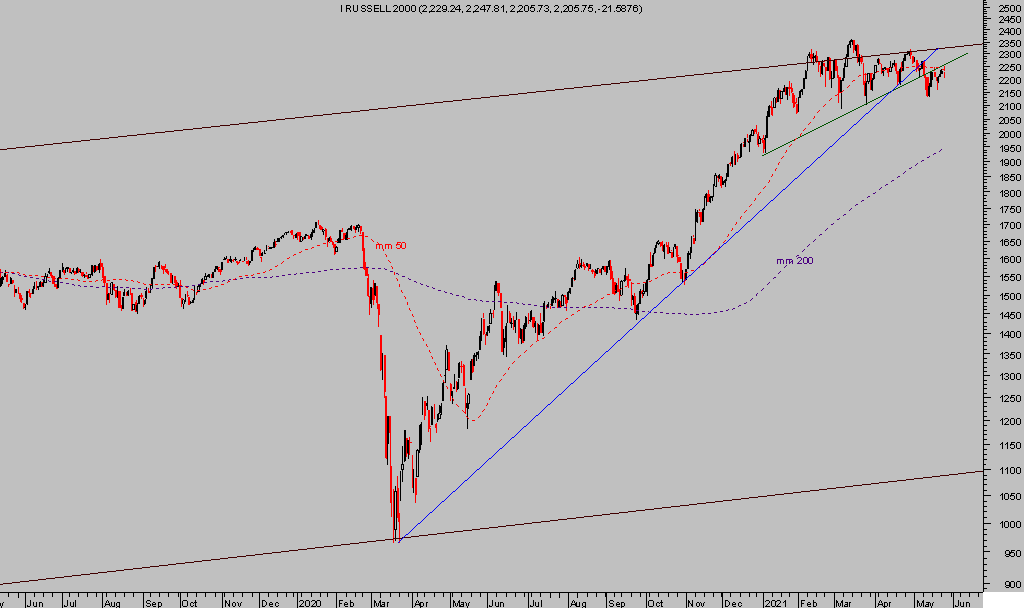

La lucha de los índices por mantenerse cotizando sobre sus respectivas medias móviles de 50 sesiones continúa, aunque algunos índices perdieron sus referencias y ahora batallan desde debajo, vean ejemplos:

RUSSELL-2000, diario.

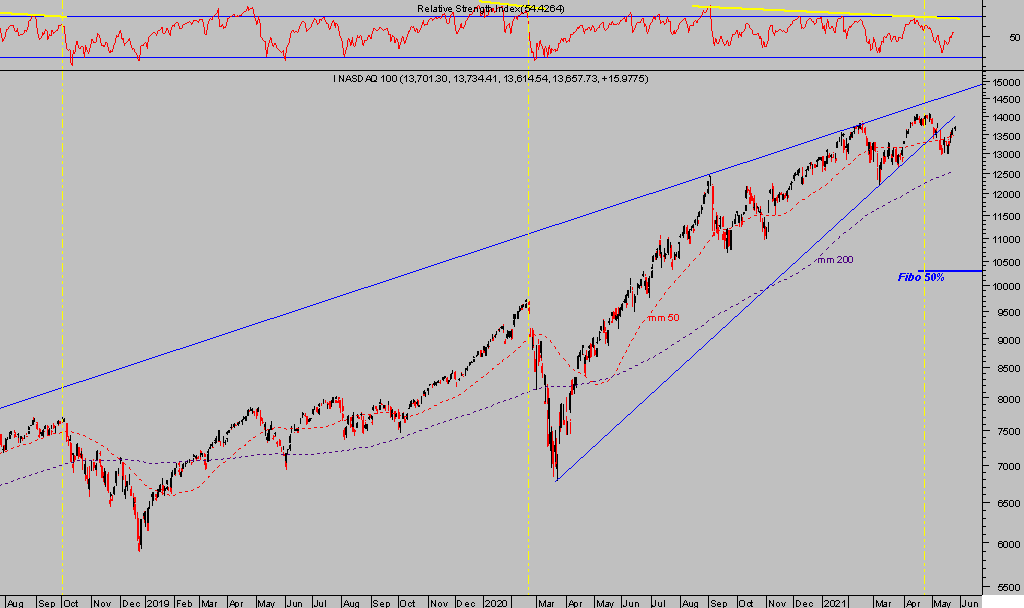

NASDAQ-100, diario.

La batalla también está siendo librada por los índices europeos, con la particularidad del mercado español, tanto el IBEX como el Índice General de la Bolsa de Madrid, cuyo rally de las últimas jornadas le ha permitido despegarse de su mm de 50 sesiones algo más que a sus homólogos de las suyas.

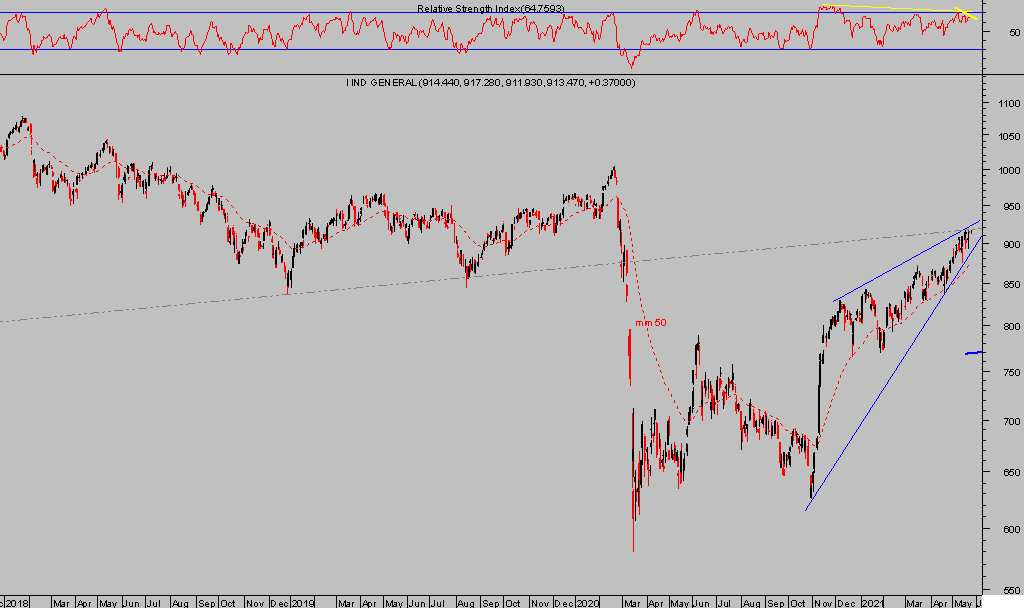

ÍNDICE GENERAL DE LA BOLSA DE MADRID, diario.

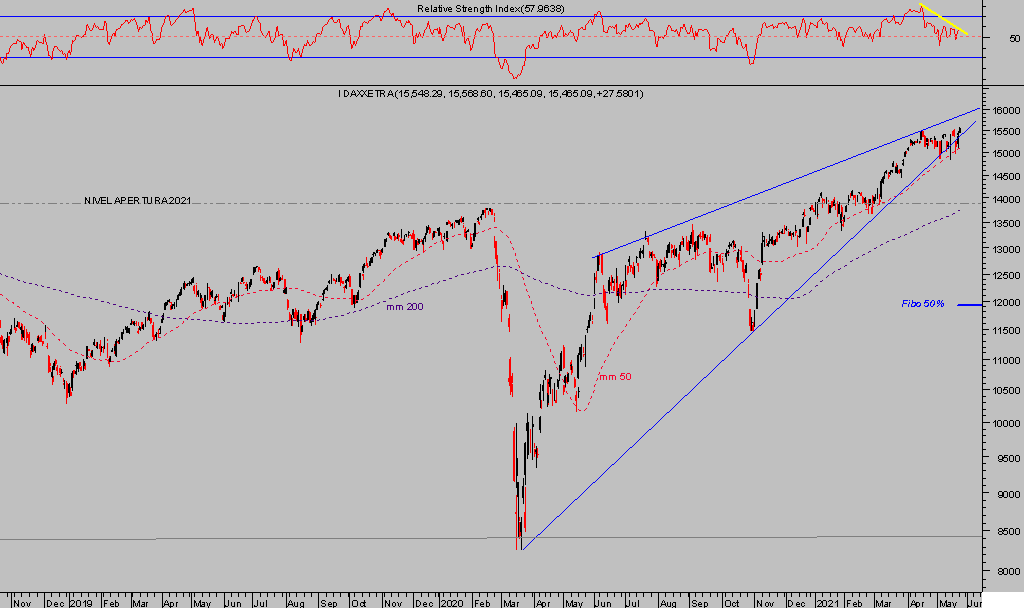

DAX-30, diario.

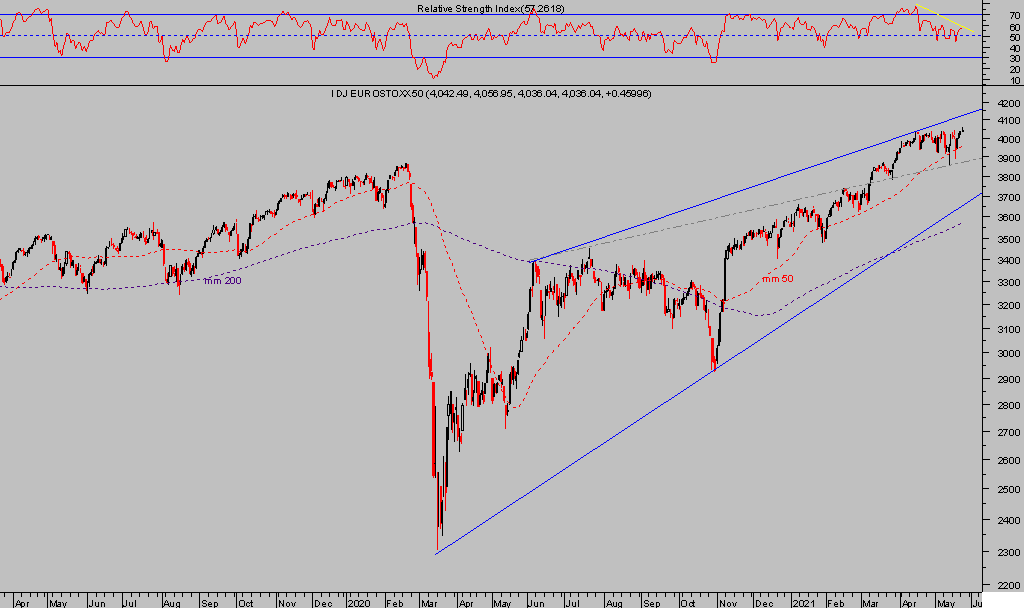

EUROSTOXX-50, diario

El viernes se hace público el dato de la semana, Personal Consumption Expenditures, el dato preferido por la FED para evaluar la evolución de la inflación y puede dar lugar a volatilidad, incluso a ciertos fuegos de artificio en las bolsas.

El miembro del Consejo de Gobierno de la FED, Sr. Richard Clarida, deslizó ayer una breve frase «may come a time at upcoming meetings to talk taper» que podría estar anticipando cambio de sesgo, desde el famoso «the FED members do not even think about thinking about tapering» directamente a hablar de la reducción de los programas QE, cuestión que tanto temen los mercados.

Es más, en la entrevista concedida a Yahoo Finance, el Sr Clarida lanzó un mensaje también chocante con las expectativas de inflación, controlada y transitoria, tan férreamente defendidas por la FED.

- «en caso en el que las presiones sean más persistentes y pongan en riesgo nuestro mandato de estabilidad de precios, lo reconoceremos y a través de nuestras comunicaciones y nuestras herramientas creo que podremos compensar eso de una manera que respalde el mantenimiento de la recuperación económica».

Aviso a navegantes?

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta