La Reserva Federal está arrinconada entre la necesidad de gestionar la inflación y la de mantener el crecimiento económico mientras defiende la estabilidad en los mercados financieros, sistemas que dependen de tipos muy bajos, liquidez y facilidad de acceso al crédito.

El caos de propia creación después de dos décadas, particularmente los últimos 12 años, de políticas monetarias practicadas por la FED es histórico y las dificultades económicas y financieras actuales combinadas con falta de herramientas para modularlas es un desafío desproporcionado, con grandes posibilidades de no alcanzar el éxito esperado.

Con los tipos en zona cero la Reserva Federal no dispone de margen, tampoco tendría demasiado en términos de tipos considerando tasas de IPC merodeando los dos dígitos pero al menos podría decidir.

Se da la circunstancia de que cuando una economía se enfría o cuando el sentimiento del consumidor torna pesimista, las autoridades siempre en la historia han tratado de solventarlo modulando los tipos de interés convenientemente.

Desde la década de los ´70s, cada vez que el Sentimiento del Consumidor (medido a través del dato de la Universidad de Michigan) se ha deteriorado, la Reserva Federal siempre ha reducido el precio del dinero, rebajado los tipos.

Excepto en una ocasión, a finales de los años ´70 el entonces presidente de la FED, Sr Volcker, tuvo que batallar contra la inflación e ignorar el deterioro del sentimiento y mientras éste caía, los tipos subieron con gran intensidad. Resultado: meses después de produjo una recesión económica.

SENTIMIENTO CONSUMIDOR vs FED FUNDS.

El presidente de la Reserva Federal que tuvo la valentía de hacer su trabajo y tuvo que elevar los tipos hasta el 20% para frenar la inflación galopante de los años 70, Sr Volcker, reconoce en su libro «Keeping at it» algo que los banqueros centrales modernos se niegan a reconocer:

- ‘We can’t expect to prevent all financial excesses & recessions in the future. That is the pattern of history with free markets, financial innovation, and our innate ‘animal spirits’

Desde el Sr Greenspan hasta la fecha, los banqueros centrales han creído en su capacidad para manejar los ciclos económicos, suavizar los adversos y evitar recesiones. Después de años en el empeño, han conseguido distorsionar hasta el extremo los sistemas económico y financiero, dejar un reguero de deudas o desvirtuar el concepto riesgo, entre otros logros.

Ahora las autoridades monetarias se muestran firmes luchadoras contra la inflación, sus distintos miembros declaran casi a diario para explicar lo complejo de la situación y los pasos que han previsto seguir, como retirar liquidez del sistema o elevar tipos.

Según las actas de la reunión del FOMC de marzo, la FED tiene intención de comenzar a reducir el balance a partir del próximo mes de mayo, a un ritmo máximo de $95.000 millones al mes.

Suponiendo que la FED consigue cumplir con su hoja de ruta, retirar semejante cantidad de dinero del sistema puede parecer un gran esfuerzo, en realidad sería sólo un tímido gesto orientado hacia la recuperación de cierta normalidad monetaria.

Reduciendo el balance a razón de $95 mil millones cada mes, la FED necesitará esperar hasta 2027 sólo para conseguir situar el balance en los niveles prepandemia.

Los mercados financieros se han mantenido fuertes, los tipos bajos y las bolsas en máximos durante mucho tiempo, gracias a la avalancha de liquidez y en general a las decisivas políticas de reflación de activos. Retirar liquidez y encarecer el precio del dinero simultáneamente será un serio desafío para la estabilidad de los mercados.

Con todo, el aspecto más negativo es que la Reserva Federal, presumiblemente, no podrá cumplir con el guión previsto para drenar excesos de liquidez del sistema ni tampoco con la hoja de ruta de agresivas subidas de tipos.

Más pronto que tarde comenzarán a exponer sus excusas para suavizar o detener el proceso de normalización y ese momento decisivo presumiblemente coincidirá con una situación de mercados inestable y después de caídas significativas aún por cuantificar.

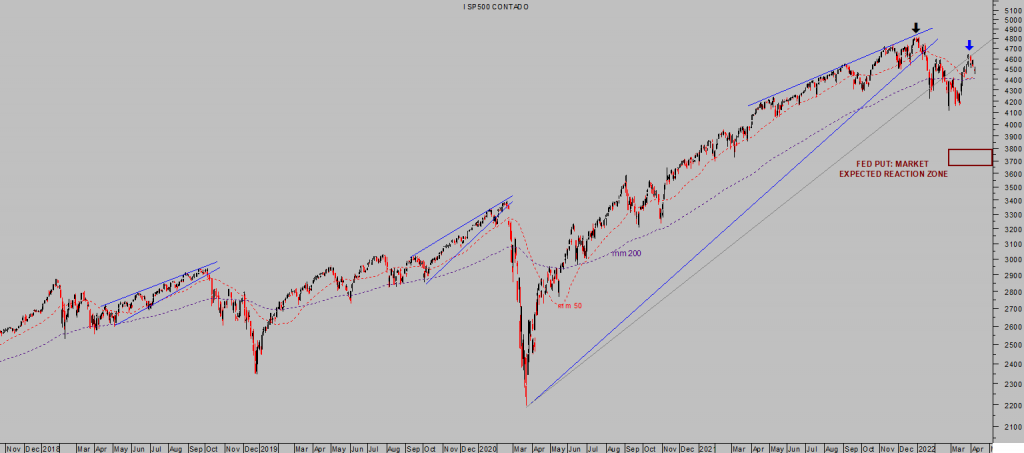

S&P500, semana

En ese sentido, James Dimon, CEO de JP Morgan ha compartido una opinión realmente interesante a través de un informe para inversores, según informa Financial Times:

- Dimon told investors he did not envy the Fed for the steps the US central bank would need to take to end its ultra-loose policies but urged it not to “worry about volatile markets unless they affect the actual economy”.

- “If the Fed gets it just right, we can have years of growth, and inflation will eventually start to recede.

- In any event, this process will cause lots of consternation and very volatile markets,”

La FED afronta un panorama de desprestigio asegurado, si decide rotundidad contra la inflación tendrá que endurecer las condiciones y subir tipos enérgicamente, causando una recesión económica.

Si, por el contrario, continúa siendo permisivo con la inflación el problema vendrá por el lado de la moneda, el Dólar perderá credibilidad y valor y las consecuencias tampoco son nada favorables.

El expresidente de la FED de Nueva York, Sr Bill Dudley apuesta por el primer escenario.

- «the Fed will have to shock markets to achieve the desired response.

- This would mean hiking the federal funds rate considerably higher than currently anticipated.

- One way or another, to get inflation under control, the Fed will need to push bond yields higher and stock prices lower»

Las bolsas abrieron la jornada de ayer en rojo y se mantuvieron cotizando justamente sobre referencias técnicas de control, para después recuperar posiciones hasta cerrar en tono ligeramente positivo:

NASDAQ-100, 60 minutos.

DOW JONES, 60 minutos.

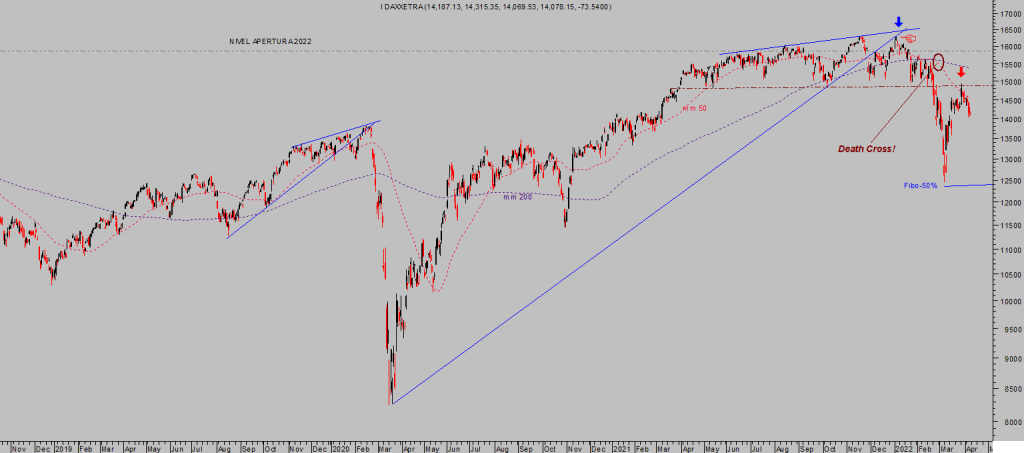

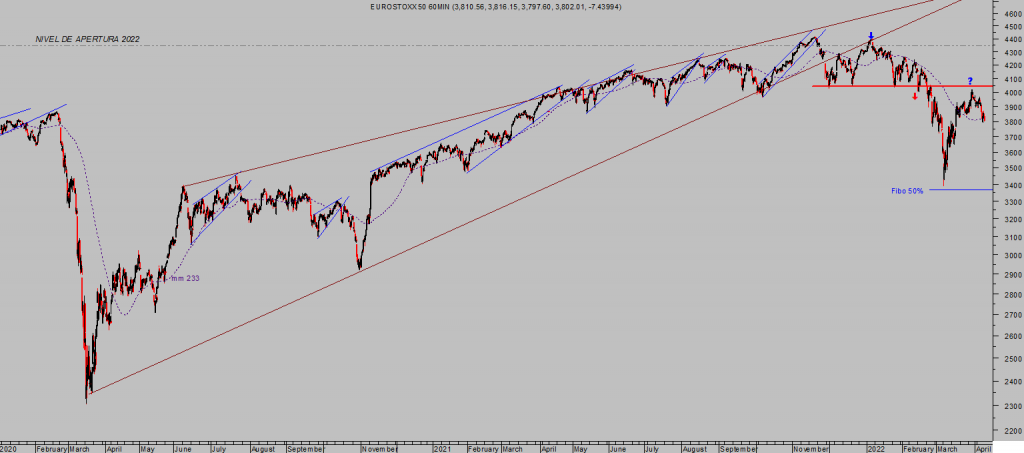

El peligro no ha pasado y en cualquier momento regresarán las ventas, también en los mercados europeos:

DAX-40, diario.

EUROSTOXX-50, 60 minutos

Además de las bolsas, otros activos están también en riesgo de sorprender a la mayoría. En el universo de las criptomonedas existe gran consenso acerca de su fortaleza y capacidad para atraer el interés de los inversores en momentos de turbulencia financiera, de actuar como activo refugio e incluso de suplantar a las monedas oficiales. Veremos!

Desde hace meses el Bitcoin presenta una correlación bastante estrecha con el comportamiento del SP500 y también un panorama técnico similar.

Si el Bitcoin perfora en cierres en entorno de los $41.000, existe la posibilidad de que a continuación se desplome hacia la zona de $25.000

BITCOIN, semana

Los excesos se pagan.

«There is no means of avoiding the final collapse of a boom brought about by credit expansion. The alternative is only whether the crisis should come sooner, as the result of a voluntary abandonment of further credit expansion, or later, as a final and total catastrophe of the currency system involved».

– Economist Ludwig von Mises

BUEN FIN DE SEMANA A TODOS !!!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta