La Reserva Federal se encuentra ante una ¿misión imposible? en su labor de manejar el destino de la economía y mercados financieros además, siendo el dólar moneda de reserva mundial, tiene también responsabilidad sobre su cotización frente al resto de monedas y sobre el coste de financiación de gran parte de agentes, gobiernos y empresas principalmente, alrededor del mundo. Tendrá que hilar muy fino para evitar una recesión, un desplome de la confianza y descontrol de los mercados financieros.

El Sr Trump y su equipo, conocedores de la debilidad económica de fondo y anticipando un panorama económico nublado ante el fin de ciclo, meses atrás comenzaron a criticar a la FED y al Sr Powell por subir los tipos de interés, quizá buscando aparecer en los anales de la historia como unos gobernantes con gran talento frente a una denostada y errante FED. Un grave daño a la institución, sólo para anotarse un tanto de demagogia que Trump tratará de usar ante cualquier acusación a su equipo del deterioro económico o de un eventual desplome de las cotizaciones.

La Reserva Federal debe seguir subiendo tipos hasta alcanzar la normalidad de las condiciones monetarias pero presumiblemente no lo hará, por temor a un ajuste de los mercados hacia niveles de normalidad y valoraciones justas, que traslade debilidad a la economía, y/o por temor a la inversión de la curva de tipos.

La desaceleración global es un hecho, continuará su curso independientemente de la posición de la curva de tipos, aunque la historia enseña que es preferible mantener la pendiente de la curva positiva.

De cualquier manera, el ajuste de los tipos de interés de los últimos meses, tras 8 subidas desde diciembre 2015, ya ha generado un endurecimiento de las condiciones de acceso al crédito y un encarecimiento importante de su coste.

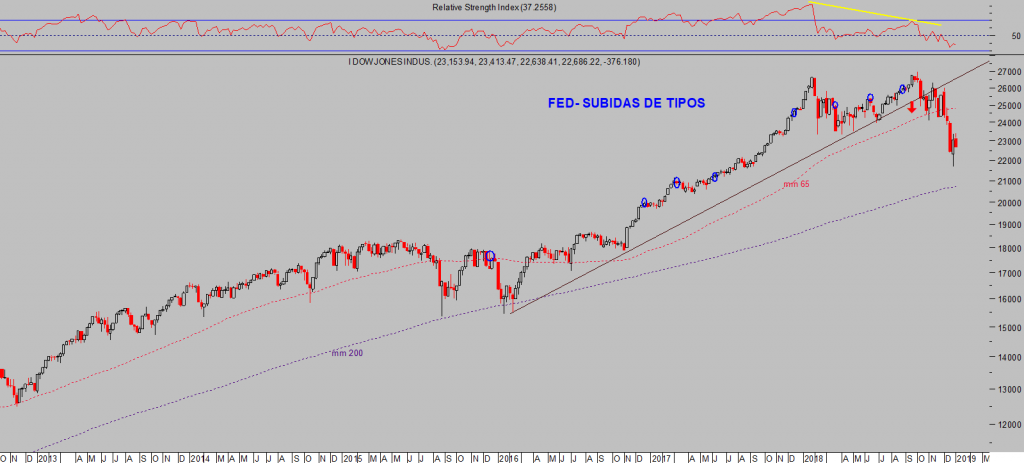

DOW JONES semana

Las consecuencias han sido rápidas en sus manifestaciones. Los tipos hipotecarios a 30 años han subido hasta casi el 5%, aunque en las últimas 3 semanas han corregido alrededor de 20 puntos básicos. El problema es que durante el mismo periodo, la solicitud de hipotecas se ha desplomado a un ritmo anualizado del 94%, la peor lectura desde el año 2000 justo anterior a la recesión.

Los tipos de préstamos para adquisición de vehículos han alcanzado también alrededor del 5%, préstamos personales al 8.5-10% o de tarjetas de crédito disparados hasta el 15%. Los diferenciales de crédito del universo corporativo se han ampliado muy significativamente en el momento menos conveniente y previo al calendario de vencimientos de deuda corporativa, realmente activo en los próximos años:

Refinanciar semejante montaña de deuda sin apenas crecimiento de la economía, en un entorno de endurecimiento de condiciones y de subida del coste de financiación será un reto. Más aún considerando que alrededor de la mitad de la deuda corporativa tiene calificación BBB o peor, es decir de dudosa calidad…

Y para colmo, el volumen de bonos actualmente cotizando bajo par, por debajo del precio de emisión, se ha disparado.

Así las cosas, los inversores están reduciendo posiciones de riesgo en deuda de empresas y huyendo de la de baja calidad (High Yield y Junk Bonds) de forma que la emisión de deuda corporativa se ha desplomado en los últimos meses del pasado año. Otro problema financiero para multitud de empresas!.

Las más necesitadas de capital suelen ser la de menor calidad y éstas son las que nadie desea comprar, observen el caso de emisiones de empresas calificadas basura – junk-, ha caído hasta CERO en diciembre.

Practicamente finalizado el beneficioso impacto de la reforma fiscal aprobada por Trump y con gran dificultad para refinanciar deuda, las empresas dispondrán de mucho menos capital para continuar con su particular moda de aumentar autocartera. Una práctica muy usada, abusada, que ha elevado las cotizaciones de las empresas y que ha distorsionado los ratios de valoración, por ejemplo, mejorando artificialmente el ratio Beneficio por Acción. Artificialmente porque al amortiza -retirar- acciones de circulación disminuye el denominador y el ratio mejora, pero no por aumento del beneficio.

La compra de autocartera en 2018 alcanzó niveles record, impulsaron la demanda y por tanto la cotización de las acciones, pero fueron aún insuficientes para evitar el descalabro de las cotizaciones del último trimestre. La escasez de capital junto con la esperada caída de compra de autocartera durante este año pueden tener un efecto negativo sobre las cotizaciones.

Es probable y deseable que la desaceleración económica global sea gradual y lenta, ordenada,que permita transitar por este 2019 con dificultades pero controladas, para lo que será necesario que los mercados financieros comiencen pronto a estabilizarse. Después, para los años 2020 y 2021 el panorama pinta hoy más oscuro.

Un entorno de valoraciones altas, empresas zombi campando a sus anchas mientras siguen lejos de ganar tanto dinero como el que deben y un apalancamiento desmedido en términos históricos son factores preocupantes.

Incluso el tono acomodaticio y optimista de los inversores frente al riesgo durante 2018 ha sido también insuficiente para detener el ensanchamiento de diferenciales de deuda, actualmente en máximos de más de dos años y en detrimento de los emisores con menor calidad.

Las bolsas USA retrocedieron con fuerza en la sesión de ayer, impulsadas por el ajuste de previsiones de beneficios publicado por Apple. El Nasdaq cayó un contundente -3.04%, el Dow Jones un -2.83% y el SP500 se dejó un -2.48%.

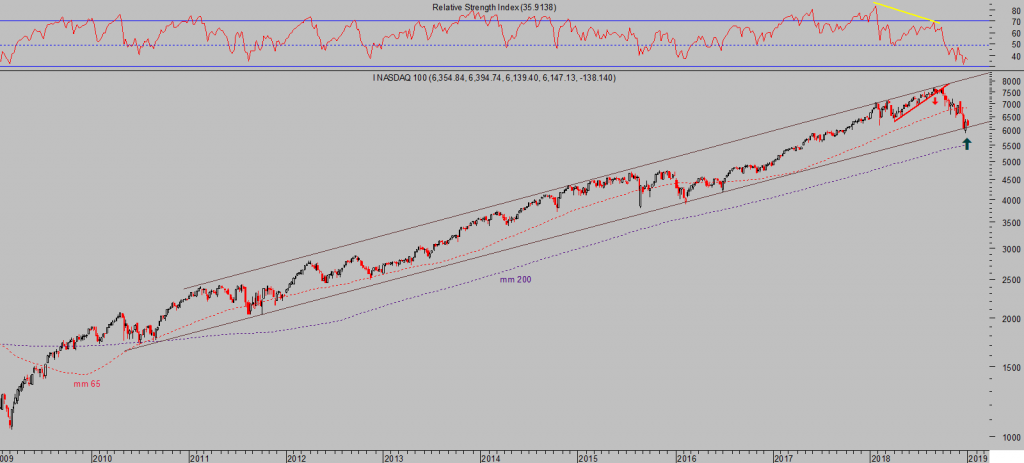

NASDAQ-100, semana

El gigante de la manzana emitió un profit warning, el primero desde el lanzamiento del IPhone en 2007, advirtiendo que esperan una caída de ingresos cercana al 8% en el primer trimestre desde los cerca de $92.000 Millones estimados el pasado trimestre hasta $84.000.

Hasta el pasado mes de octubre Apple había sido la empresa a prueba de bomba que todo experto recomendaba y el inversor quería en su cartera, consiguió ser la primera compañía en superar el Billón de dólares de capitalización y el optimismo era patente. Pero el riesgo también y entonces nadie estaba interesado en identificarlos.

Eran pocas las voces que, como nosotros, advertían prudencia ante una empresa cuya cotización descontaba la perfección. Ese tipo de situaciones suele conducir a graves decepciones y este caso no ha sido excepción.

Apple ha caído un 40% desde octubre, ha perdido la friolera de $463.000 millones de capitalización en sólo 3 meses y es ahora cuando los inversores han despertado y aumentado su interés por conocer el riesgo y han reducido posiciones drásticamente, muchos perdiendo.

Entre otras numerosas citas y comentarios acerca de Apple previos al techo de finales de septiembre, el post del día 6 de septiembre sugería prudencia:

«Algunos de los FAANG han comenzado ya a corregir pero los más grandes y de mayor capitalización, los más responsables de las alzas del conjunto del mercado, presentan una imagen técnica que ciertamente, origina mal de altura hasta a los inversores más anestesiados».

APPLE diario

La posición actual del valor ahora que se ha desplomado, limpiado las posiciones y expulsado a los últimos inversores en entrar, con suculentas pérdidas, las lecturas técnicas y sugerencias (reservado suscriptores).

De igual manera, mantenemos una posición hacia las bolsas para el próximo futuro contraria a la de la mayoría del consenso, cuando el miedo se mastica… y hemos desarrollado una serie de sugerencias y estrategias (para suscriptores) muy adecuadas bajo la óptica del binomio rentabilidad riesgo, con riesgo identificado y muy limitado frente a una expectativa de rentabilidad realmente interesante.

La respuesta de los mercados europeos hoy a la fuerte caída de ayer en Wall Street es signo de optimismo y del valor de la Teoría de Opinión Contraria, cuando las bolsas caen un 3% en USA y Europa sube en la sesión del día siguiente un +1.5% algo interesante suele estar cociendo.

IBEX-35, semana

BUEN FIN DE SEMANA A TODOS. Felices Reyes Magos!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta