Hoy se publica el dato de IPC de julio en Estados Unidos entre gran expectación de los inversores esperando relajación de las presiones y caída de la tasa interanual que pueda permitir a la Reserva Federal suavizar el proceso de subidas de tipos de interés.

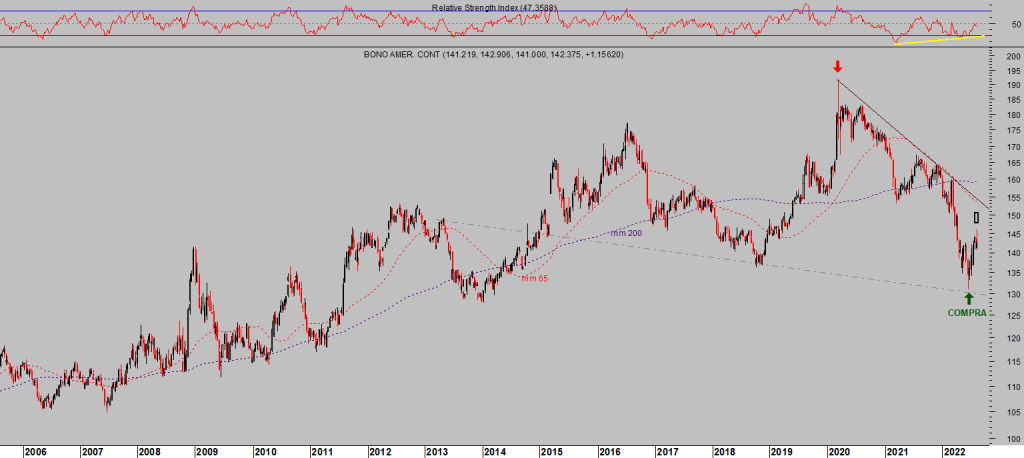

T-BOND, semana.

Es muy probable que el IPC deje de subir pero también que la caída sea lenta y, de momento, sólo moderada.

La FED de Cleveland dispone de indicador adelantado de IPC (CPI-NowCast) y apunta a un registro del 8,82% en julio, casi la misma cifra que para agosto, pero inquieta la previsión sobre la tasa subyacente que se quedaría en un elevado 6.05% en julio pero aún continuaría subiendo en agosto hasta el 6.4%.

La media de expectativas que maneja el consenso es también elevada, del 8.7%, y ligeramente inferior a la expectativa de la FED. El CPI Nowcast ha estado más próximo a los datos finales de inflación durante los últimos meses, aunque también ha fallado por defecto una media de 18 puntos básicos en cada registro en el último año.

Es decir, las presiones de precios podrían comenzar a decaer y existen diversos factores que apuntan en esa dirección, pero el proceso será lento y en la medida que el IPC de hoy se encuentre cercano al 9% la Reserva Federal tendrá que continuar subiendo tipos y decepcionando a los mercados.

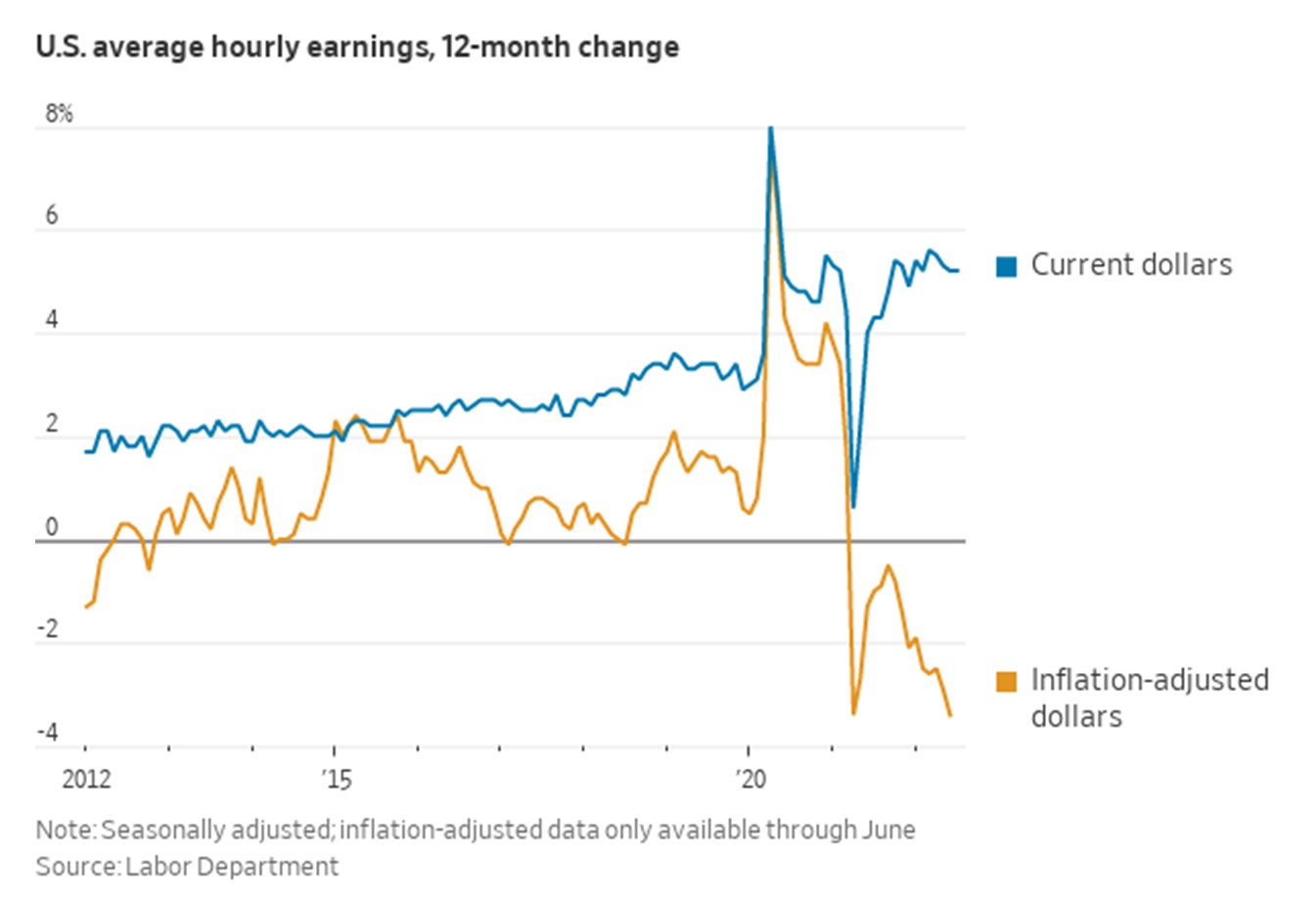

Ayer se publicó la evolución de los costes laborales unitarios y sorprendió por la fuerza alcista al subir un 10.8% cuando el mercado esperaba un ya elevado 9.2%. La inflación salarial es un problema de raíz e inquieta a los mercados.

Aunque el verdadero problema lo sufren los trabajadores, a pesar de la fuerte subida de los salarios están viendo caer precipitadamente el valor de su dinero y poder adquisitivo.

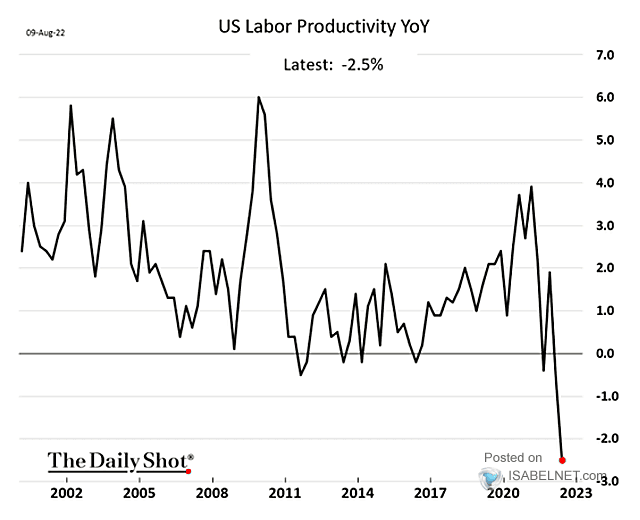

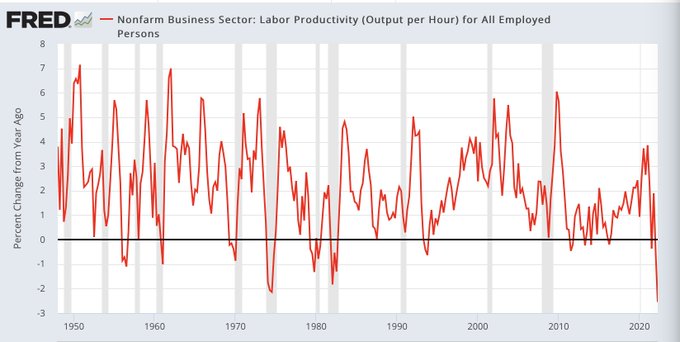

Naturalmente, subidas tan acusadas de los costes repercuten negativamente sobre la productividad que ha vuelto a descender, en julio un -4.6% después del -7.5% del mes anterior. Cada vez que la productividad ha caído tanto como lo está haciendo recientemente, ha sido una advertido certera de recesión.

La productividad interanual ha caído en Estados Unidos hasta el -2.6%, el peor dato registrado desde más de 6 décadas.

La economía ya se encuentra en contracción y estado de recesión oficial tras registrar dos trimestres consecutivos en negativo, al margen del relato No- recesión de las mismas autoridades que defendieron el relato de No-inflación e Inflación-Transitoria hasta que finalmente el pasado mes de noviembre tuvieron que salir del ridículo y reconocer públicamente la verdadera tendencia inflacionista.

Son relatos infames que pasarán a la historia como precursores de graves problemas de inestabilidad y pérdidas generalizadas de capitalización de los mercados. Peligrosas trampas para los inversores más confiados en traicioneras bondades de las autoridades que, después de sufrir el condicionamiento pauloviano y quedar en estado de anestesia durante meses, han perdido hasta la camisa con las fuertes caídas de las cotizaciones de los últimos meses.

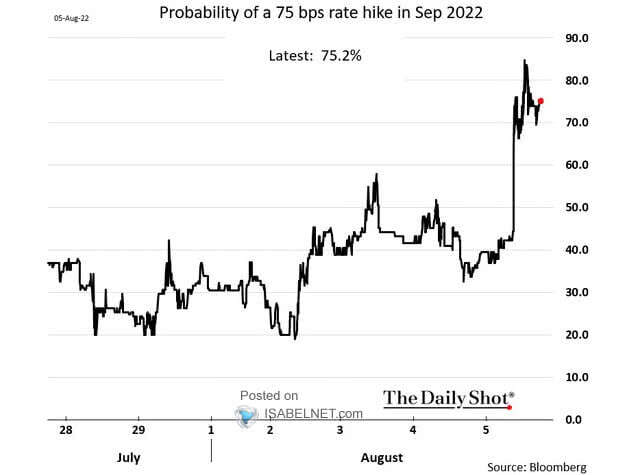

Los expertos y el consenso de mercado, después de dos alzas de tipos consecutivas de 0.75 puntos en junio y julio, estuvieron anticipando continuidad de las subidas pero más moderadas. Conocidos los datos macro más recientes, ahora apuestan por alzas de 0.75 puntos en septiembre con una probabilidad del 75.2%.

Elevar tipos a marchas forzadas y en un entorno de deuda como el actual es extremadamente peligroso para los mercados y casi suicida, el post de ayer y decenas de otros posts anteriores explica en detalle el problema que afrontan los bancos centrales. El Sr. Nouriel Roubini lo resume así:

- «Central banks are thus locked in a debt trap.

- Any attempt to normalize monetary policy will cause debt-servicing burdens to spike, leading to massive insolvencies, cascading financial crises, and fallout in the real economy«.

Las bolsas han recuperado un gran terreno en breve espacio de tiempo, han alcanzado referencias técnicas de control que difícilmente serán superadas sin antes tomar un respiro.

Con los datos de IPC y PPI amenazando con sorprender y no ceder en la medida de lo anticipado y poco después de conocer la supuesta fortaleza del mercado laboral, según el informe de empleo de julio comentado en post reciente, conviene estar muy alerta con las posiciones de riesgo.

Ayer las bolsas se desprendieron a la baja, particularmente el Nasdaq que se dejó un -1.19%, mientras el SP500 y el Dow cayeron un -0.42% y -0.18% respectivamente.

NASDAQ-100, 60 minutos.

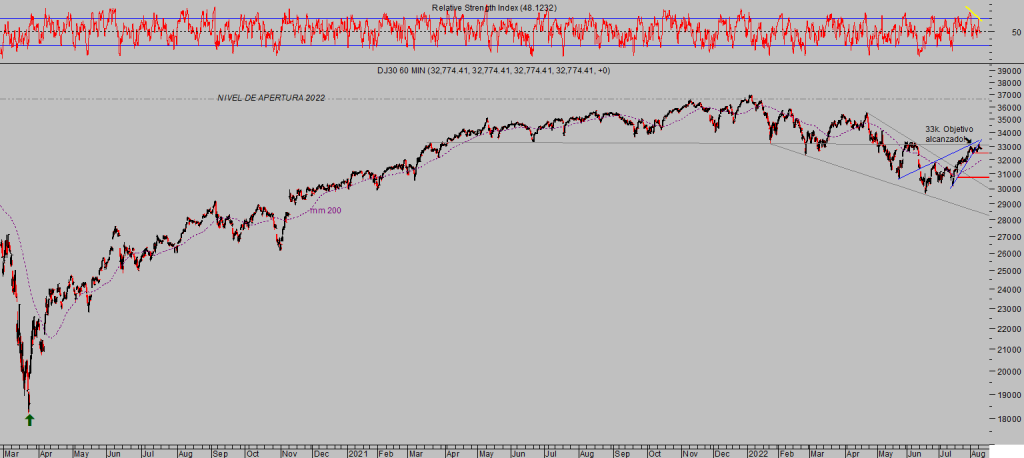

DOW JONES, 60 minutos.

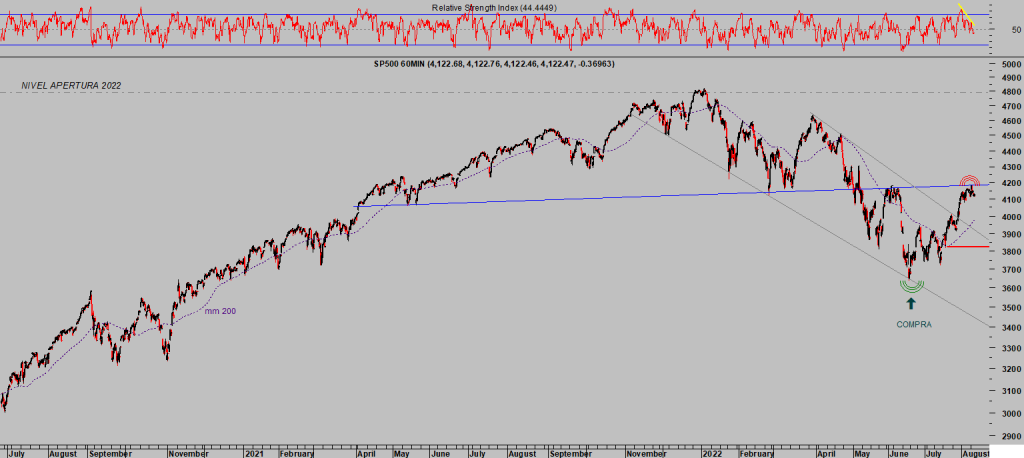

S&P500, 60 minutos.

El analista de JP Morgan, Sr Kolanovic sorprendió ayer en una entrevista concedida a Bloomberg al emitir la recomendación de reducir riesgo/vender acciones, tan inusual entre intermediarios de Wall Street, casi prohibida, «it is time to trim stocks».

«Trimming stocks» es la postura que venimos adoptando en las últimas fechas, después de haber conseguido muy jugosos beneficios con el rebote iniciado el 15 de junio.

Además de materializar ganancias observamos entornos de gran interés, gran potencial de rentabilidad con riesgo limitado, que responderán positivamente a cualquier dato de inflación como el esperado y si resulta peor, más alto, entonces será aún mejor para el comportamiento previsto de nuestras posiciones.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta