Isaac Newton resumió con particular brillantez los límites de la razón, (podríamos decir por extensión de la expansión cuantitativa): “I can calculate the motion of heavenly bodies, but not the madness of people.”

La expresión «Destrucción creativa», utilizada por el economista Joseph Schumpeter en Capitalism, Socialism and Democracy (1942), se refiere a la naturaleza inherente a los ciclos económicos. Una manera positiva de explicar los ciclos económicos, la necesidad de purgar excesos acumulados en los ciclos económicos expansivos para después, una vez asumidos, continuar creciendo con más eficiencia.

La destrucción creativa es el riñón del sistema capitalista.

Excesos de capacidad productiva, de instalaciones, infraestructuras, de optimismo y especialmente exceso de deudas, etcétera… siempre se acumulan en los ciclos alcistas y deben ser limpiados para que la economía pueda proseguir con sus ciclos naturales.

Sin embargo, los bancos centrales discrepan de la necesidad de limpiar el sistema al estilo promulgado por Schumpeter y, lejos de reducir excesos los están agravando como nunca antes.

Se oponen ofuscadamente a permitir la necesaria purga, aplicando el remedio de la sedación completa del sistema y acumulación de mayores excesos y problemas para futuras generaciones.

Tal acumulación de excesos, distorsiones y apuntalamiento sin contemplaciones, está siendo insuficiente para generar crecimiento económico.

En tanto que continúe avanzando el aumento de los ratios Deuda – PIB, los desequilibrios crecen, las ineficiencias se generalizan y la consecuente caída de PIB, cuando se produzca, será más profunda que si se hubiera dejado al sistema purgar excesos en su debido momento.

El Keynesianismo de moda, mal entendido por las autoridades, ha convertido al original en un sistema perverso que está permitiendo a los gobiernos no afrontar sus problemas y acumular deudas sin límites en lugar de gestionar, de ajustar presupuestos y balanzas fiscales.

Está permitiendo inventar dinero «ex nihilo» para que gobiernos hiper endeudados rescaten a bancos que son insolventes y éstos a su vez sostengan a los gobiernos.

Dinero con el que pretenden además aumentar el consumo, distribuirlo entre deudores cada vez menos cualificados y más endeudados para comprar bienes que no necesitan.

El crecimiento global se está ralentizando y las revisiones de los principales organismos e instituciones son orientadas sistemáticamente a la reducción de expectativas y de potencial de crecimiento.

Igual sucede con las ventas, ingresos y beneficios empresariales, menguantes y con un horizonte sombrío.

Este interesante artículo de Bloomberg “Flood of Central Bank Moves Can’t Get World Economy Out of Rut?” expone el problema de base que venimos defendiendo en este blog desde el origen de los QE. La demanda no se crea desde los despachos!

La iniciativa privada está siendo desincentivada y desplazada, por primera vez en la historia, en USA se cierran más empresas de las que se crean, vean post de enero 2015 MUERE LA EMPRESA, y la evolución de las que se crean es azarosa, vean el cuadro siguiente

El ahorro sufre las consecuencias de la política monetaria y represión financiera, a través de la cual varios BILLONES de dólares han sido confiscados a los ahorradores en los últimos años.

Una de las repercusiones más preocupantes del ahorro es la posición de los fondos de pensiones. La reciente decisión del BCE ampliando el espectro de activos objeto de compra incluye también a las empresas aseguradoras, las más representativas son también gestoras de fondos de pensiones. Así, podrán emitir deuda sin distingos y de alguna manera respaldados por la omnipresente demanda del BCE.

Los compromisos asumidos por los planes de pensiones están vinculados, lejos de la realidad, a tipos de interés prefijados con criterios previos a la represión financiera, hoy imposibles de alcanzar en un entorno de tipos ZIRP, cero, en vigor desde hace 87 meses en USA

Como consecuencia, el balance patrimonial de los fondos de pensiones USA presenta un déficit cercano al medio Billón de dólares, tal como recoge el cuadro a continuación de los 100 principales fondos:

Los mercados financieros, expertos, analistas y gestores de fondos varios, temen un futuro plagado de incógnitas en el que habrá que reajustar los desequilibrios cosechados por el Keynesianismo al uso.

La irrupción de los bancos centrales en los mercados financieros está restando gran liquidez del sistema y el momento es delicado, marcado por un ciclo de crédito en fase correctiva, aún se espera un aumento de quiebras y suspensiones de pagos (por importe estimado en casi un Billón de dólares sólo en USA).

Un mercado de deuda con liquidez arrestada, profundidad mermada y pendiente de afrontar una cadena de impagos cierta es un peligro evidente que, por otra parte, está siendo compensado con rentabilidad cero. ZIRP = RIP…

… o el ciclo «de sedación» continúa y vuelta a empezar!

Las bolsas han regresado de las vacaciones de Semana Santa aparentemente eufóricas, la sedación continúa junto con el cierre masivo de posiciones cortas y los peligros se amontonan.

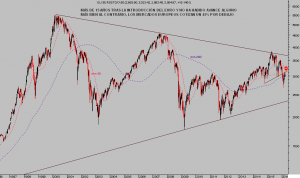

El mercado, medido a través del índice S&P500, ha alcanzado una zona repleta de referencias técnicas relevantes:

S&P500 semana

También en Europa el aspecto técnico es interesante, tras rebotar por encima del 15% los índices han alcanzado referencias de interés:

DAX semana

EUROSTOXX 50, semana

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Gracias.

www.antonioiruzubieta.com Información en cefauno@gmail.com

Twitter: @airuzubieta