Nueva sesión bursátil, nuevo cierre en verde y nuevos niveles máximos históricos ayer martes, con el mercado atento al lanzamiento del programa de ayudas fiscales y subsidios por $908.000 millones anunciado en USA la pasada semana.

Nada nuevo por tanto, el comportamiento del mercado es verde desde hace tiempo y los máximos históricos la norma en 2020, el argumento que lo justifica son los programas de ayudas fiscales y monetarias.

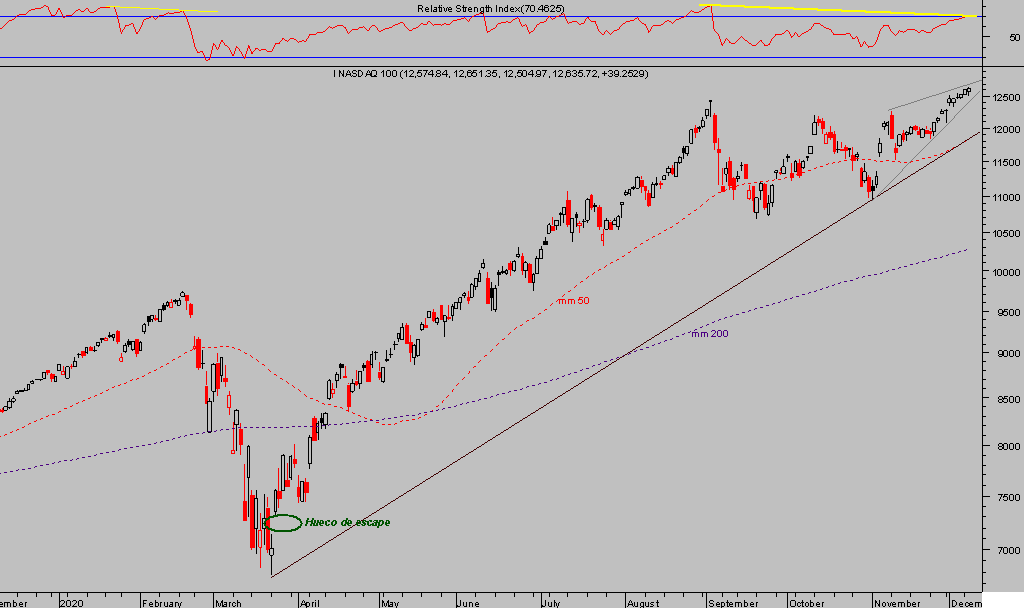

NASDAQ-100, diario

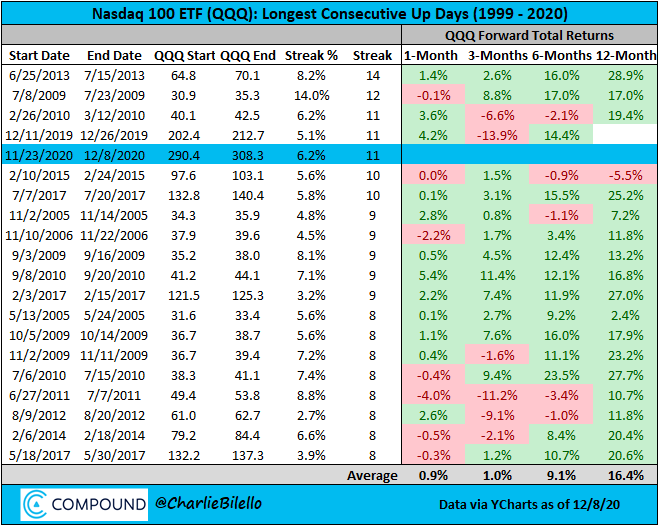

El índice tecnológico acumula 11 jornadas consecutivas de subidas, la tercera serie de ganancias más larga de su historia, vean cuadro de datos recogidos del ETF sobre el Nasdaq 100, cotizado bajo el símbolo QQQ.

El índice -NFIB- de Sentimiento de pequeñas y medianas empresas, sin embargo, ha vuelto a sorprender cayendo en noviembre con cierta fuerza, un índice que a diferencia de las bolsas no registra nuevos niveles record histórico desde hace más de dos años.

El índice se elabora como una media que refleja el sentimiento de los empresarios acerca de distintos aspectos, entre los que se encuentran las previsiones de evolución del conjunto de la economía, la inversión productiva (CAPEX) que prevén acometer o las expectativas de ventas, todas en negativo en la última encuesta.

También el índice recoge otros datos como la capacidad que presumen los empresarios disponer para trasladar alzas de precios al consumidor o la posibilidad de aumentar la contratación, datos que en esta última encuesta fueron positivos.

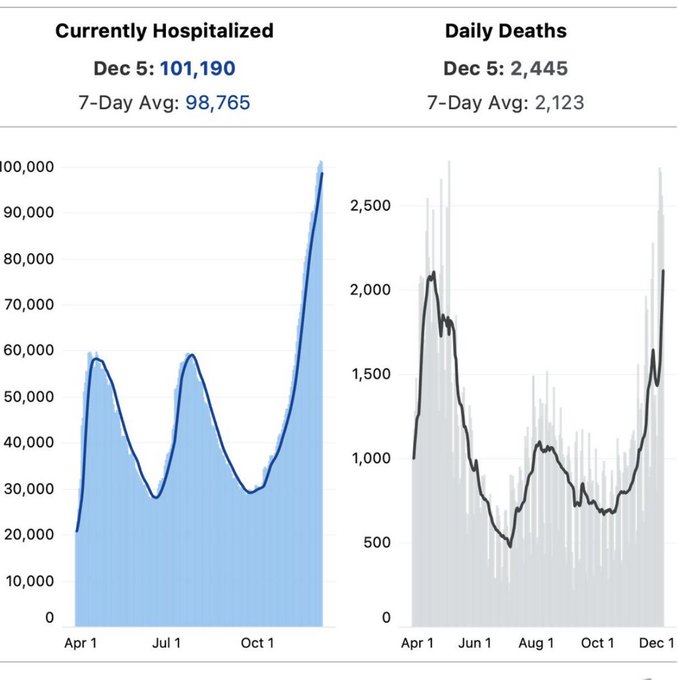

La propagación del virus sigue desbocada alrededor de Estados Unidos, los casos de infectados, hospitalizados y muertos (+280.000) suben día tras día y obligan a las autoridades a aplicar medidas de control mientras crece el temor entre los ciudadanos. Temor que frena el dinamismo del consumo y la economía, desanimando a los empresarios y provocando su total dependencia de los subsidios para sobrevivir.

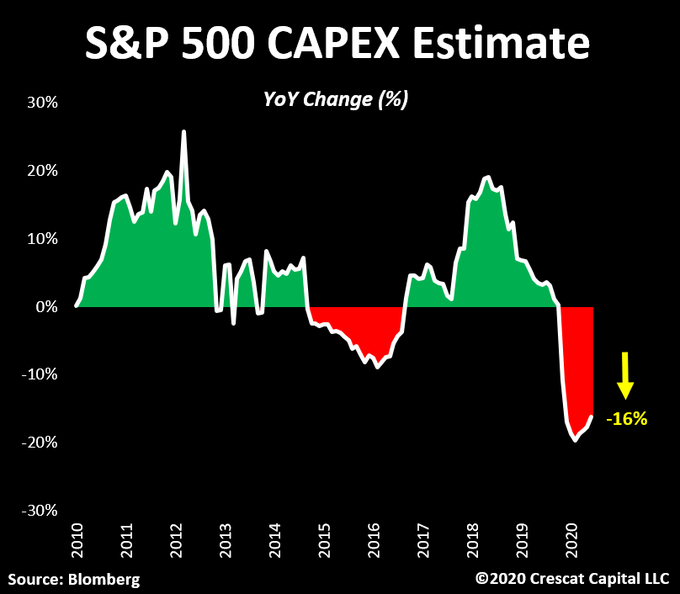

Además de la caída lógica en las intenciones de invertir por parte de los pequeños empresarios, las estimaciones de los expertos de Wall Street sobre la inversión productiva para las empresas del SP500 -Capex- son decepcionantes, después de arrastrar una caída interanual del -16.2%.

Las autoridades continúan inventando dinero para evitar un cataclismo pero la pandemia no ceja en su empeño de expandirse y nadie sabe aún cuánto dinero fake en forma de ayudas monetarias y fiscales serán finalmente necesarios para sostener esta situación, también para revertir la tendencia negativa de la inversión productiva.

INVERSIÓN PRODUCTIVA -CAPEX- EMPRESAS DEL SP500.

El SP500, por cierto, ayer también se sumó al Nasdaq en su hazaña de conquistar nuevo record histórico, bueno antes era una hazaña ahora parece más una costumbre.

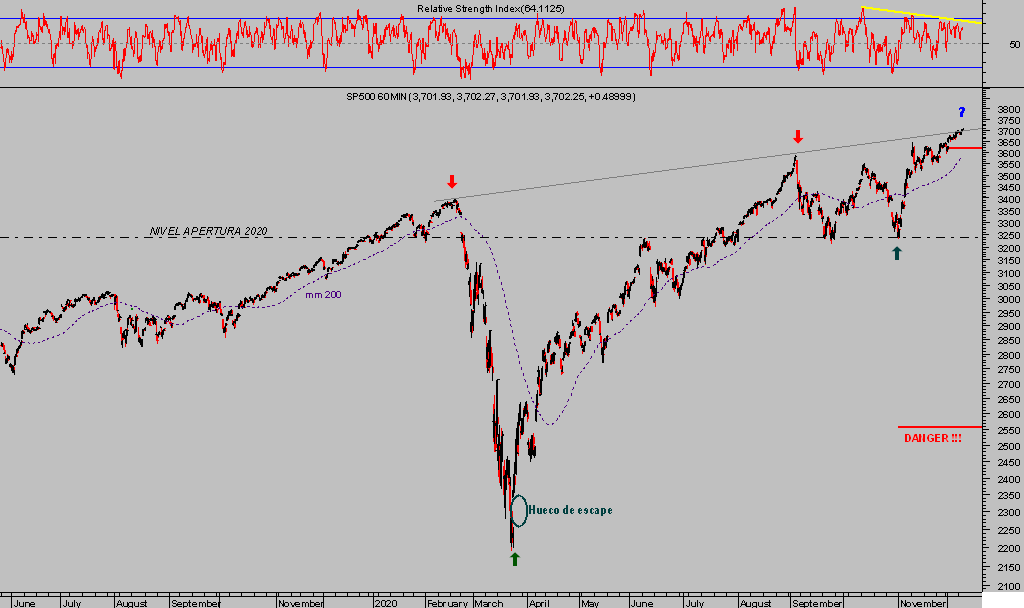

S&P500, 60 minutos.

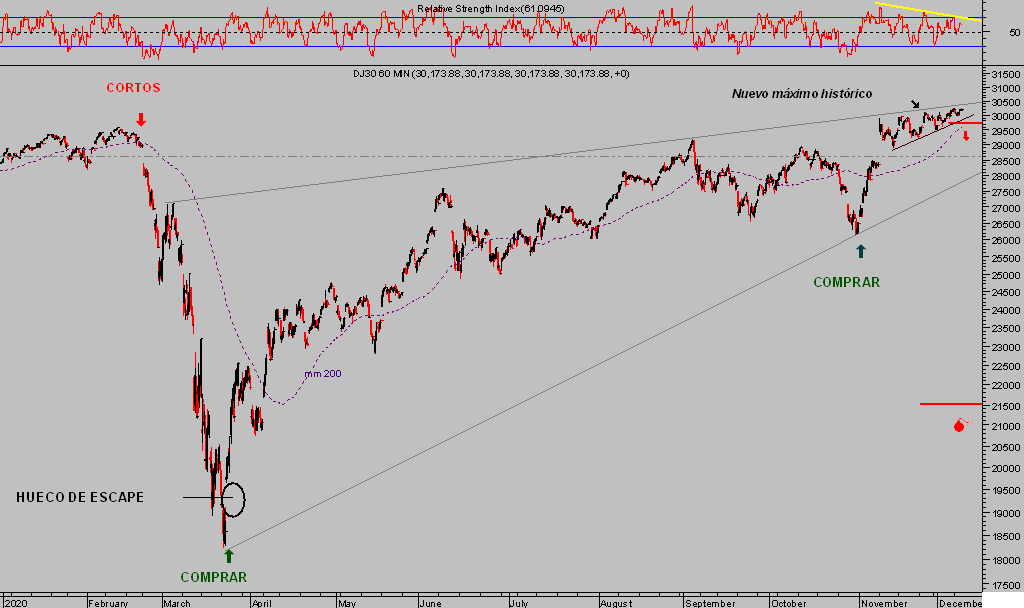

DOW JONES, 60 minutos.

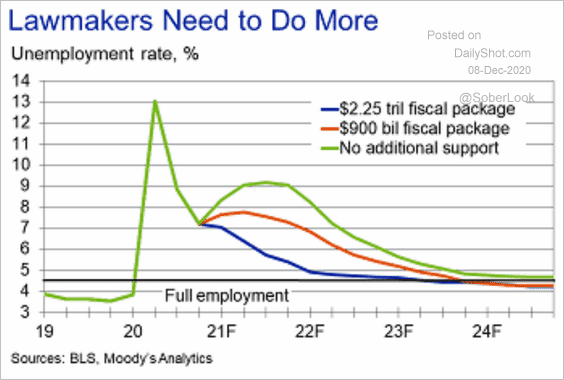

El impacto del programa de estímulos anunciado, dotado con $908.000 millones, tampoco parece estar siendo considerado como el bálsamo que todo lo cura, supondrá un importante respaldo y ayuda a millones de personas y empresas que subsisten gracias a subsidios.

La cuantía de $908k en principio establecida, aunque generosa, queda muy por debajo de las expectativas situadas en 2.2 billones de dólares y no parece convencer a los expertos, quienes proyectan dificultades a corto plazo en el mercado laboral y aumento del desempleo en próximas semanas y meses antes de retomar la tendencia a mejorar iniciada la pasada primavera tras el desconfinamiento.

La encuesta de pequeños empresarios NFIB arriba mostrada no coincide con esta visión de expertos respecto al empeoramiento del mercado de trabajo para próximos meses, los empresarios dicen estimar posible la nueva contratación de personal, aunque probablemente son ideas de corto plazo y con la vista fijada en la campaña de navidad.

Para después, los empresarios también son pesimistas con la marcha esperada de la economía, el consumo y la inversión.

No obstante, el relato de Wall Street estructuralmente positivo para los mercados de riesgo persiste y aunque detectan excesos, los expertos afirman que serán pasajeros y podrían originar algún tipo de corrección de las cotizaciones… que deberá ser interpretada como una oportunidad para acumular posiciones, ¿Buy the Dip?.

Vean extracto del último informe de JP Morgan, reconocen excesos de mercado, de sentimiento y particularmente de posicionamiento y concentración extrema (overcorwded trades) de sintetizando sus conclusiones: “Any equity correction in the near term would represent a buying opportunity,” “We are only in the middle of the current bull market”.

En este sentido, tras analizar distintos escenarios, continuamos defendiendo la posibilidad de asistir a una corrección en el corto plazo pero, sin que sirva de precedente, coincidimos con la hipótesis de posterior recuperación. Coincidimos pero sólo puntualmente, esperando que el subsiguiente rally, en su caso, sería marginal en su recorrido por encima de los niveles actuales y muy probablemente el último hurra del proceso alcista iniciado el pasado 23 de marzo.

La imagen técnica de los índices europeos sugieren prudencia para el corto plazo, aunque también, las perspectivas que manejamos para las bolsas europeas son similares a las de las americanas, a las del consenso JP Morgan ( y este último detalle es el que menos me gusta),

IBEX-35, 60 minutos.

EUROSTOXX-50, 60 minutos.

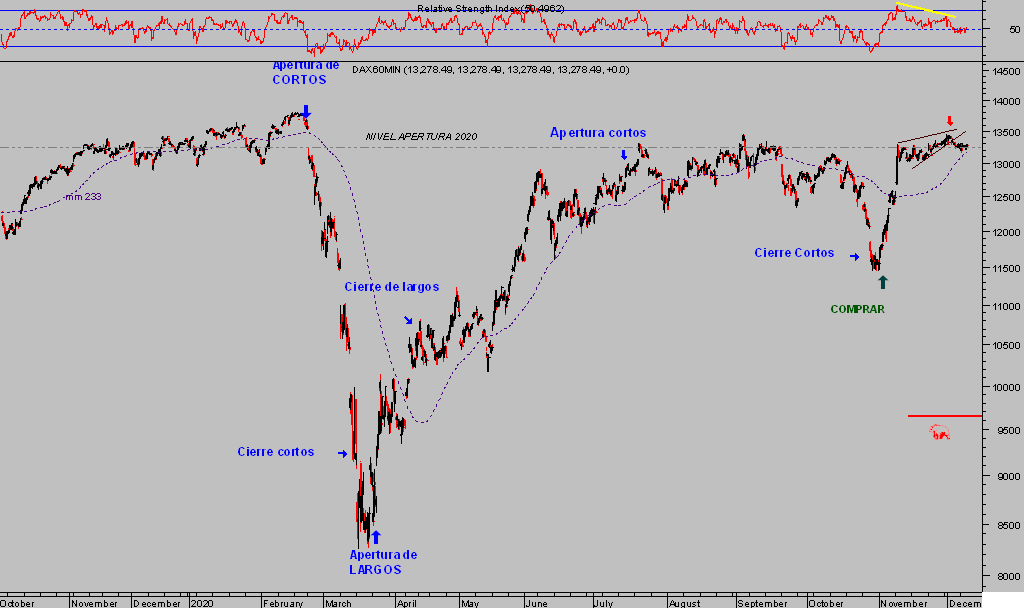

DAX-30, 60 minutos.

El cumplimiento del escenario de mayor probabilidad será posible siempre que los índices desarrollen un comportamiento técnico razonablemente ordenado en próximas jornadas y respeten sus respectivas referencias de control, compartidas con suscriptores del blog.

El mercado está peligroso y caro, las pautas extendidas pero la música aún sigue sonando, motivo por el que conviene extremar la vigilancia de posiciones ante cualquier imprevisto pero también prestar atención a eventuales oportunidades, algunas de las cuales tenemos en el disparadero y esperamos poder compartir pronto con nuestros lectores.

Otras oportunidades aprovechadas desde los mínimos de finales de octubre, como la estrategia mostrada en el gráfico siguiente, continúan bajo vigilancia.

REPSOL, diario

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta