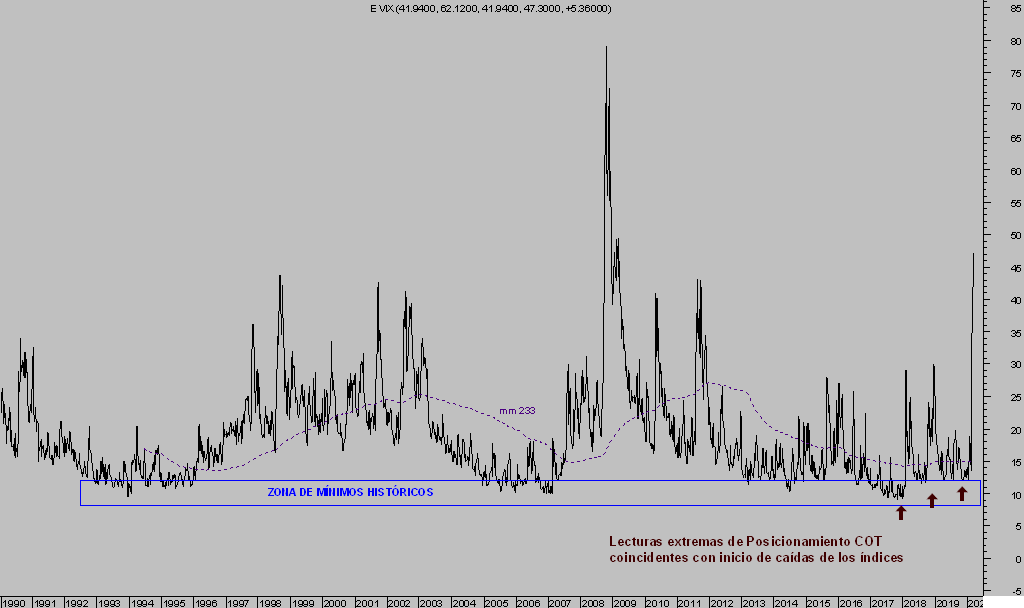

El miedo de los inversores y la quiebra de estructuras técnicas generalizada entre numerosos índices bursátiles, ha provocado violencia de las ventas y caídas de magnitud inusual.

Tal que durante la sesión del lunes se activaron los sistemas de control de desplomes y pánico de mercados USA, «circuit brakers», y la negociación de acciones fue suspendida temporalmente por primera vez desde 1997.

Observada la debacle a través de la evolución gráfica de los índices, USA no se aprecia tanto el revuelo de pasadas sesiones debido a que se ha producido en el contexto de un mercado que había subido demasiado. En los 13 meses previos un +64%.

NASDAQ-100, 15 minutos.

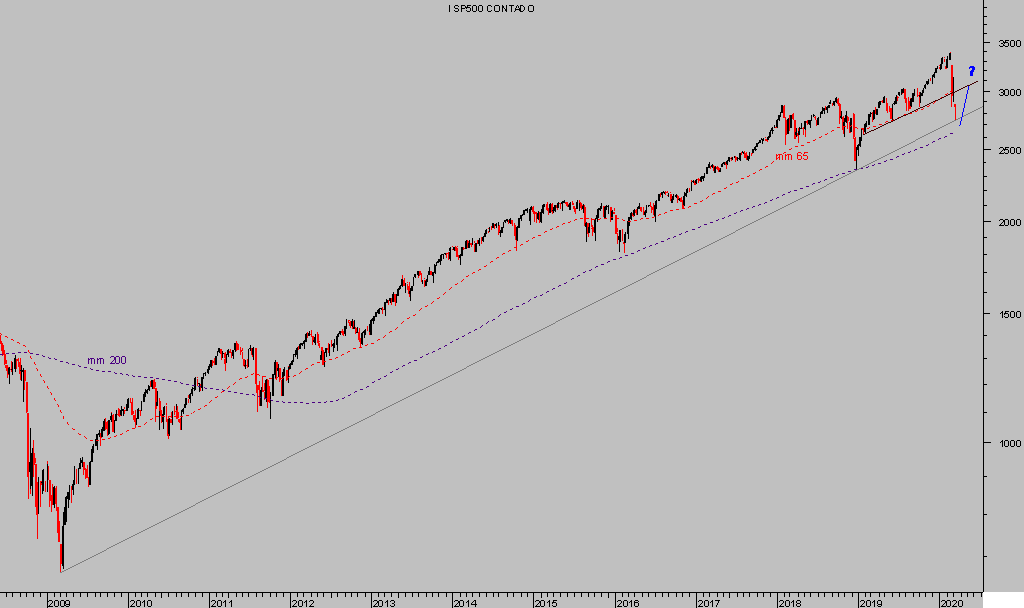

En realidad, vista la caída desde una perspectiva de plazos mayores, se trata de un mero recorte casi insignificante en relación con la fiesta alcista anterior. El SP500 subió un 410% en 572 semanas, ha corregido cerca del 20% en tres semanas provocando dolores de cabeza en una fuerte resaca que podría no remitir tan pronto.

Ajustamos niveles de control para la estrategia bajista abierta contra el DAX alemán según reseña del gráfico siguiente:

XDES2, diario

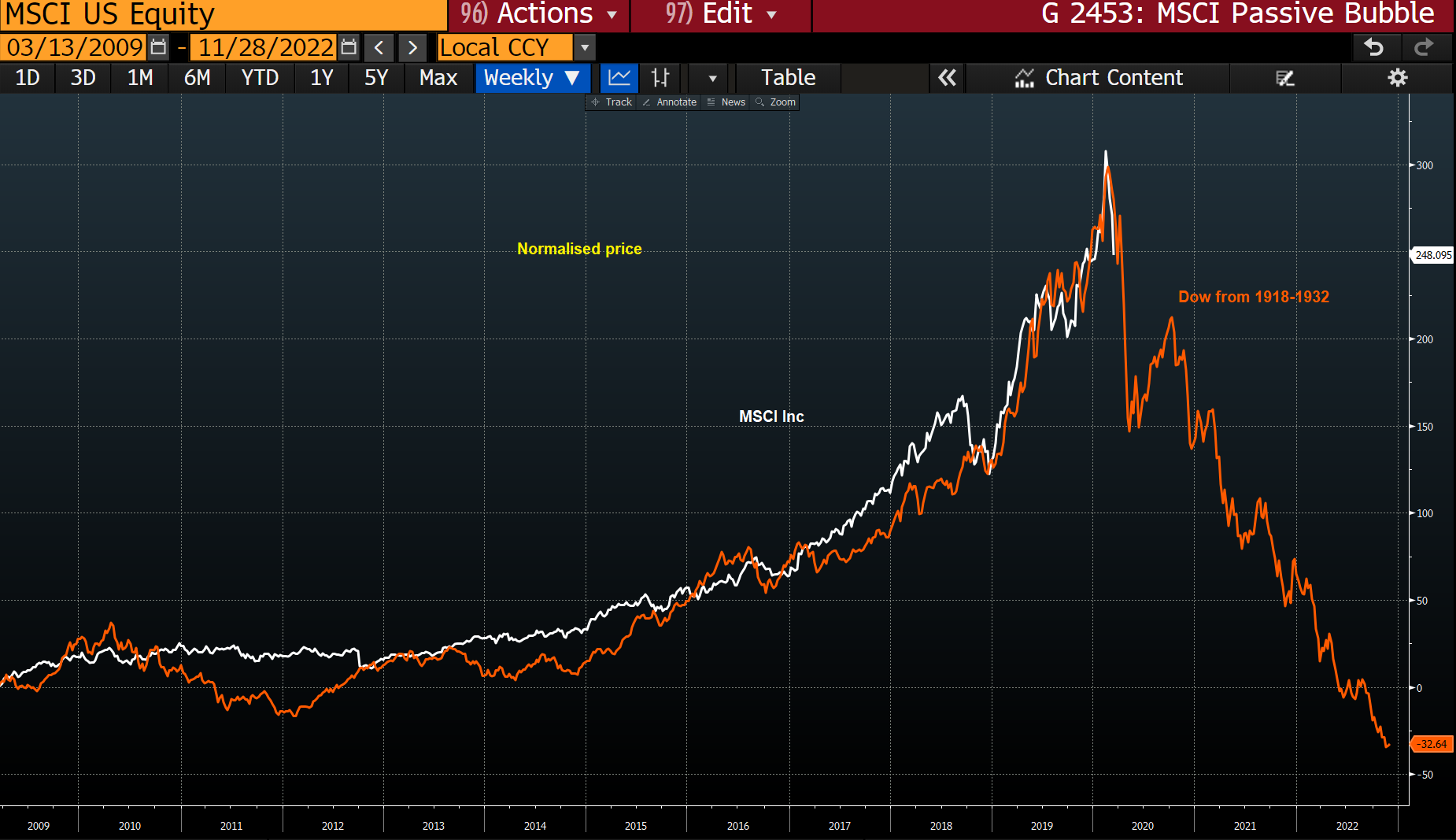

En el largo plazo las bolsas se mueven en grandes ondas, fases de subidas y bajadas que generan situaciones de sobrevaloración a infravaloración.

Son ciclos que representan el modo y sentimiento general de la sociedad, no tanto durante la última década con subidas estimuladas por las autoridades, artificiales y difícilmente serán mantenidas en el tiempo.

La sobrevaloración histórica que presentaba el mercado de acciones USA hace sólo tres semanas se ha reducido drásticamente con las caídas.

Atendiendo al interesante indicador Buffett, muchas veces explicado en estas líneas, el ratio Capitalización Bursátil -PIB llegó a alcanzar el 153% el pasado 18 de febrero, máximo histórico. Hoy se encuentra en el entorno del 130%, aún demasiado elevado en comparación con su media histórica.

Considerando que el parón económico dejará una importante huella sobre los resultados empresariales, reduciendo ventas, ingresos y beneficios, no es prudente afirmar que las valoraciones han sido ya ajustadas.

Los ciclos de largo plazo son estructurales y más serios que una corrección de mercado de dos semanas. La sacudida sufrida estos días puede tratarse sólo del principio de una comportamiento correctivo de mercado de largo plazo que puede, suele, durar años.

Los movimientos intermedios del mercado continuarán desplegándose dentro de las mega estructuras de largo plazo, después de latigazos bajistas veremos rebotes alcistas también potentes que ofrecerán buenas oportunidades pero no deberían inducir a esperar un cambio estructural a menos que los fundamentales cambien radicalmente e inviten a contemplar tal posibilidad.

Los mercados de renta fija han sido beneficiados por los miedos y corona-crisis, enormes flujos de fondos huyendo del riesgo de las bolsas han recalado en los mercados de bonos y presionado las rentabilidades a mínimos históricos.

Numerosos bonos se venden con rentabilidad negativa, la gran mayoría de bonos soberanos de países occidentales ofrece rentabilidad real (nominal menos inflación) negativa desde hace semanas. Alrededor de $16 BILLONES de deuda global presenta rentabilidad nominal negativa… ¿retribución al ahorro?, ¿colchones de seguridad?, ¿pensiones?. La represión financiera es una deplorable política que premia al endeudado y castiga al ahorrador, nefanda y de consecuencias económicas adversas.

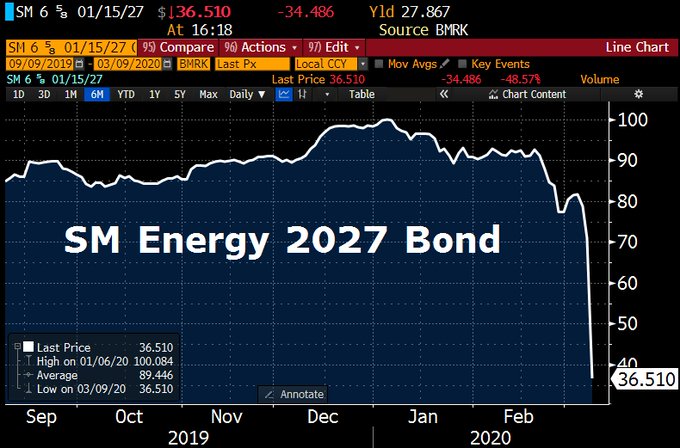

Sin embargo, el inversor en deuda está siendo selectivo y comprando seguridad (rentabilidad negativa asegurada) mientras los mercados de deuda corporativa están sufriendo una fuerte espantada de inversores, subida de rentabilidad particularmente de la deuda con calificación «high yield» y «junk» -basura- y lo más llamativo, el mercado de emisiones ha quedado parado en la última semana, seco.

En las últimas 7 sesiones hábiles no ha habido nuevas emisiones de deuda corporativa en USA, una anomalía inquietante pero no tanto divulgada, por la constante lluvia de vencimientos de deuda y necesidad de refinanciaciones.

Las tensiones de liquidez de las empresas, falta de cash flow, derivadas del parón de la actividad económica, tanto por el lado de la oferta como de la demanda, son un agravante serio en estas condiciones de hiper endeudamiento y vencimientos ineludibles.

Uno de los aspectos a considerar, damnificados, por la parálisis del mercado de deuda corporativa será la autocartera, en la mayoría de casos adquirida contra deuda, responsable de buena parte de las subidas de las cotizaciones en los últimos años.

Durante el mes de febrero, las empresas anunciaron intención de adquirir autocartera en el futuro por importe de $122.000 millones, una caída del 50% respecto al mismo periodo del año anterior. La sacudida del mercado se produjo en los últimos compases del mes e incidirá en las decisiones de compra de autocartera.