Tratando de fingir normalidad en el funcionamiento de bolsas y mercados financieros en general, de escenificar una extraña situación en que los mercados no descuentan las implicaciones de la pandemia sobre la economía o beneficios empresariales, los bancos centrales están comprando activos como nunca antes y enmascarando la realidad a su antojo, pero las exigencias están causando una gran transformación estructural de mercados.

Las compras de activos son de calibre mayor y los bancos centrales absorben volúmenes de activos sin precedentes, se están adueñando de los mercados financieros, comprando cada vez más deuda soberana, más deuda corporativa y alguno, como el Banco de Japón -BOJ- también comprando participaciones de renta variable directamente.

Las emisiones de deuda son cubiertas con facilidad y los tipos de interés de la deuda se encuentran en niveles extremadamente bajos, síntoma de confianza del mercado, optimismo, normalidad y buen hacer. Este es un relato peligroso.

Nada más lejos de la realidad, la propaganda política es en ocasiones tóxica y lesiva para los intereses de los ciudadanos. Las emisiones se cubren y los tipos siguen bajos, cierto, pero debido exclusivamente a decisiones e intervención de las autoridades para manipular la realidad.

El Banco de Japón, por ejemplo, se ha convertido en el principal accionista de la bolsa de Japón, con una cartera valorada en cerca de $430.000 millones adquirida a través de la compra masiva de ETFs con objeto de estabilizar los mercados financieros, dicen!.

Los programas de compra de acciones comenzaron en 2010, después de años comprando deuda, y continúan vigentes y redoblados. El programa de compra de acciones contemplaba la compra anual de algo más de 50.000 millones de dólares (cerca de $6 billones de Yenes) pero la pandemia invitó a las autoridades monetarias a duplicar su apuesta, de forma que este 2020 se ha elevado la cifra al doble, 12 billones de Yenes para manipular las cotizaciones bursátiles.

Las cuentas de inversión del BOJ van bien, ha estado comprando acciones y manipulado los precios al alza y, por tanto, ha generado importantes y jugosas plusavalías, aunque latentes.

El problema es que no puede dejar de comprar si pretende evitar una corrección bursátil y mucho menos tratar de realizar plusvalías, en cuyo caso el mercado quedaría totalmente huérfano de demanda y provocaría una caída severa de las cotizaciones.

Este es el problema compartido por el resto de Bancos Centrales con sus intervención en los mercados y participación en los mercados de deuda para mantener a ralla los tipos, en el 0%. Es decir, las autoridades monetarias no se pueden retirar de la escena, han entrado en una peligrosa espiral o círculo vicioso del que no será fácil escapar sin causar inestabilidad. ¿Inercia activa?.

De momento todo vale y la fiesta continúa, deben esperar que sus políticas de inventar dinero para comprar estabilidad, de corto plazo, no tiene consecuencias. En este círculo vicioso, mantener la calma cuesta mucho dinero, fake, y continuará obligando a los bancos centrales a imprimir más y más.

The Show must go on!.

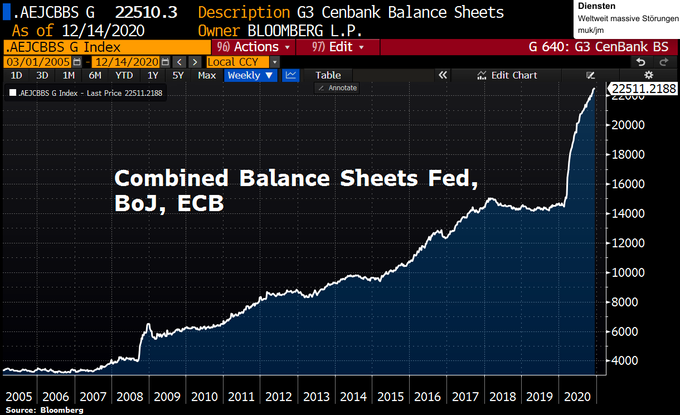

Los Bancos Centrales de Japón -BOJ-, de Europa -BCE- y Estados Unidos -FED- tienen un balance agregado de 22.5 Billones de dólares, casi 8 veces más que en 2008!. Las previsiones apuntan a crecimientos adicionales y considerables.

Se trata de una carrera de devaluación masiva del valor de las monedas que sustentan y destrucción mutua.

Ninguno de ellos, ni los palmeros de Wall Street, siquiera plantea, al menos públicamente, la estrategia de futuro o cómo acabar con estas políticas, cuándo actuar para contrarrestar los efectos no deseados o la manera planeada para normalizar las condiciones monetarias sin causar un shock, crash, en los mercados.

La repercusión inmediata de tal aumento del balance y semejantes compras de activos es trasladar a los inversores sensación de seguridad y confianza. Además las políticas de represión financiera han arrebatado la remuneración al ahorro y empujado a la compra de activos de riesgo (Risk-On) para conseguir rentabilidad. Las inercias creadas por las autoridades retroalimentan los excesos alcanzados por las valoraciones de las bolsas, en general de los mercados.

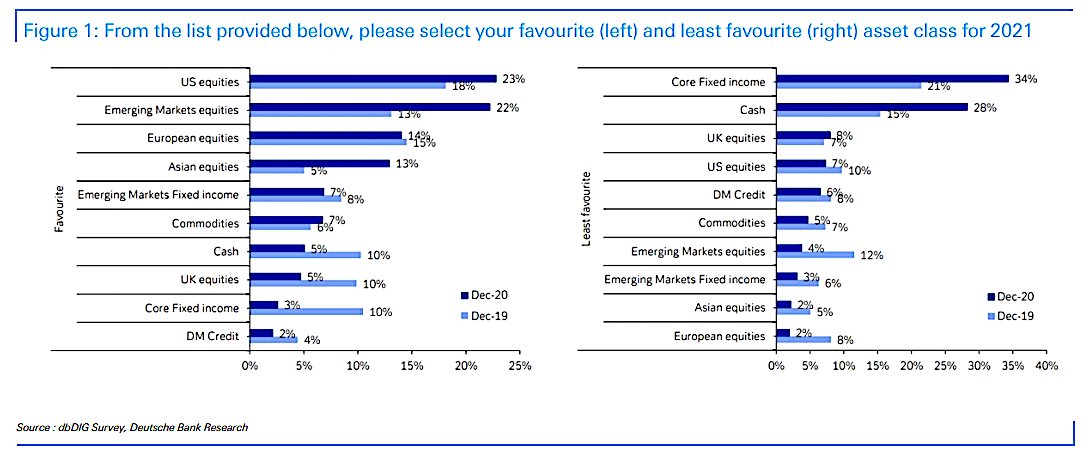

Todo inversor quiere estar en bolsa, comprar activos de riesgo y ganar dinero fácil bajo la presunción de seguridad que ofrecen las políticas de reflación de activos. Vean encuesta elaborada por analistas de Deutsche Bank consultando a expertos gestores acerca de sus preferencias de inversión (tabla izquierda) y los activos menos favorecidos (tabla derecha):

La concentración excesiva en cualquier clase de activo de inversores optimistas es una advertencia y síntoma de peligros futuros, pero la costumbre de mirar por el espejo retrovisor para decidir las inversiones es también consabida y eventualmente peligrosa para los intereses de los inversores.

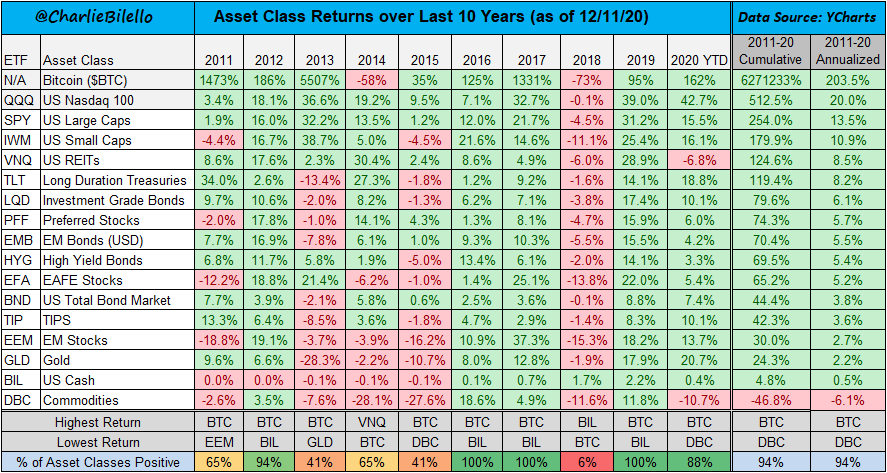

La rentabilidad de distintos activos durante la pasada década presenta una imagen excepcional, diametralmente opuesta a la evolución de la economía, que atrae el interés inversor ya animado por la sensación de seguridad que les transmiten las políticas de reflación de activos de los bancos centrales.

Rentabilidades pasadas no presuponen rentabilidades futuras.

Las valoraciones de las bolsas mundiales, tras un rally histórico simultaneado con una caída de los beneficios también histórica durante este 2020, se sitúan en niveles excesivamente generosos e inadecuados para la inversión a medio y largo plazo, al menos, atendiendo al criterio del binomio Rentabilidad-Riesgo.

Niveles que aconsejan cautela y cuidadosa selección de activos, la tabla de ratios de valoración (PER) de las principales bolsas calculada por analistas de Goldman Sachs desvela distintas lecturas para diversos índices bursátiles mundiales.

Como apunte a destacar, la bolsa española que medida a través del IBEX-35 es la más cara de todas!.

Los inversores en general, especialmente los particulares, continúan complacientes y anestesiados con las vacunas de liquidez, también con comunicados de las autoridades defendiendo un futuro de riqueza y exitosas inversiones gracias a la creación de dinero ilimitado y prolongado.

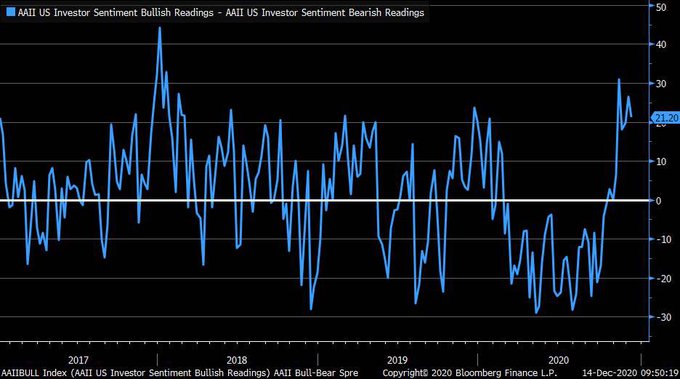

Vean el diferencial de sentimiento entre inversores alcistas y bajistas, según AAII (American Association of Individual Investors), escalando a niveles máximos de los últimos años:

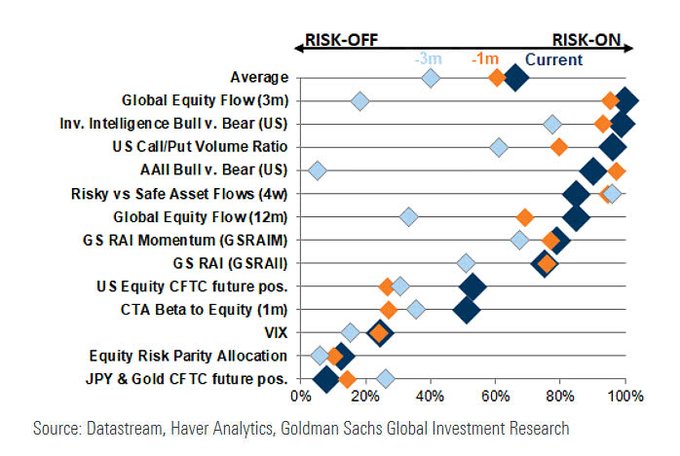

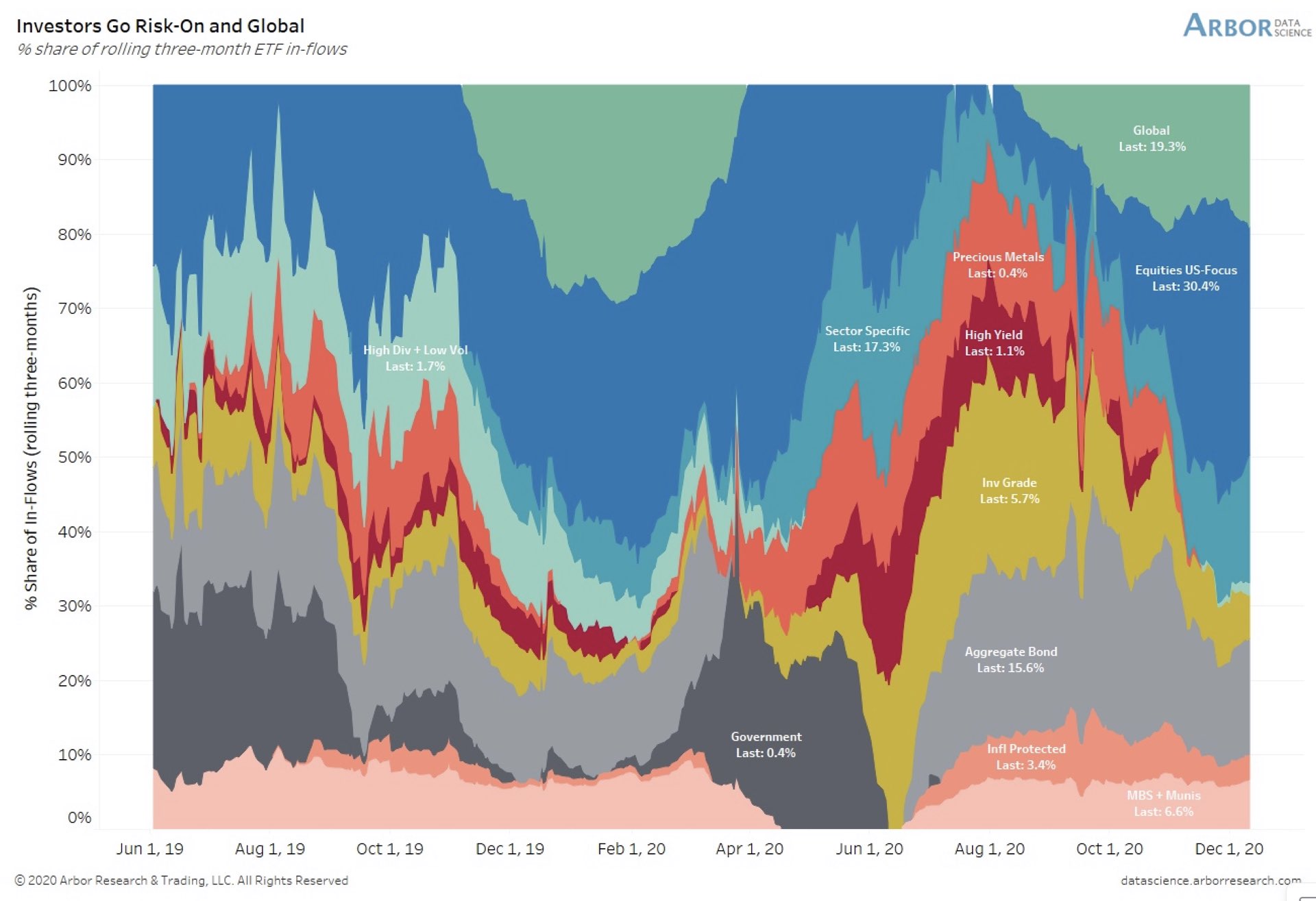

La tendencia «Risk On» de los inversores, compra de activos de riesgo, derivada de la seguridad con que descuentan que los bancos centrales serán capaces de sostener las cotizaciones al alza por tiempo indefinido, es tan indiscutible (gráfico siguiente) como global (vean segundo gráfico a continuación).

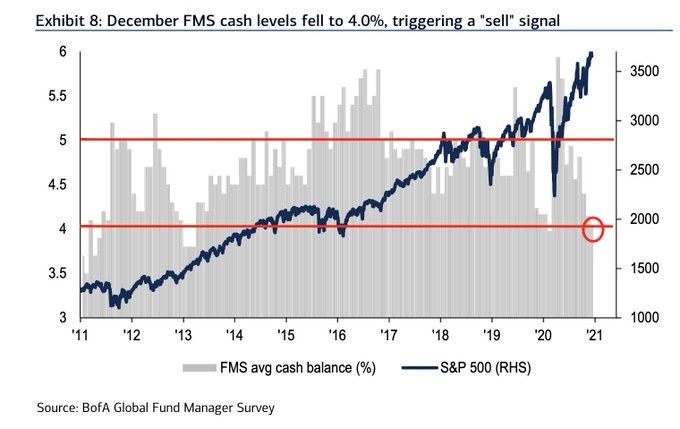

Los gestores de fondos han empleado prácticamente toda la liquidez en comprar activos y el nivel de efectivo en caja ha caído a zona de mínimos, próximo al 4%

Las bolsas permanecen sostenidas, la fiesta en marcha y el entusiasmo inversor creciendo gradualmente.

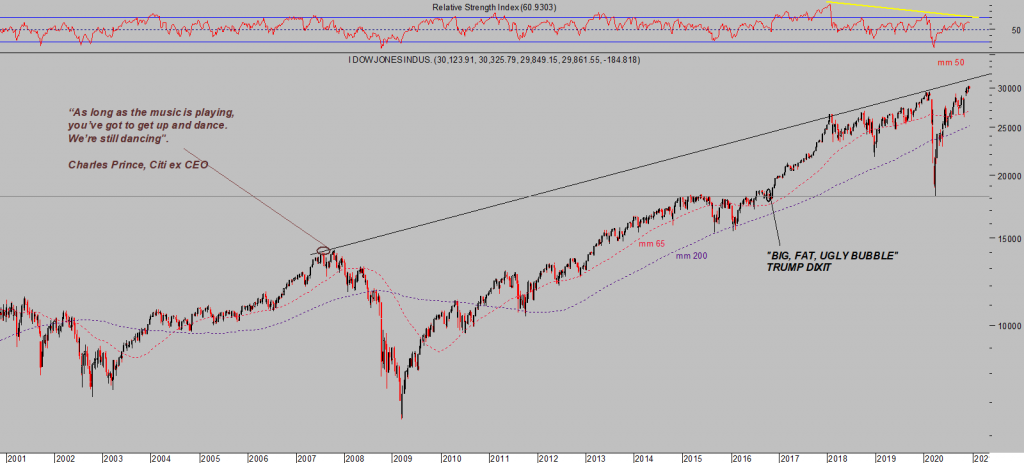

Los excesos son numerosos y están identificados a través las valoraciones, del sentimiento, posicionamiento o también por técnicos, se observan lecturas muy relevantes de medio y largo plazo, pautas muy extendidas e importantes divergencias bajistas que terminarán impactando de la manera lógica y que la historia ha demostrado en repetidas ocasiones.

DOW JONES, semana.

De momento, el lema es «The Show must go on» y al margen de alguna corrección normal de corto plazo, esperada, el mercado podrá después intentar nueva hazaña alcista, aunque gradualmente menos intensa y registrando máximos marginales por encima de los actuales antes de proceder a una corrección de grado superior.

Siempre que se respeten las referencias de control, el escenario antes descrito continuará como el de mayor probabilidad y en ese sentido, mantendremos abiertas las posiciones sugeridas, como la siguiente…

REPSOL, diario.

... aunque vigilando muy estrechamente su evolución y niveles se control para evitar sufrir el mismo destino que el expresidente de Citi en el año 2000.

Tras animar a los inversores a permanecer invertidos con la famosa frase escrita en el gráfico anterior, gran ejercicio propagandístico desde el corazón de Wall Street, no tuvo los reflejos suficientes para actuar y terminó perdiendo enormes sumas de dinero, después recibiendo un mega rescate para poder sobrevivir.

Muchos inversores también perdieron ingentes sumas de dinero siguiendo el consejo del presunto guru.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta