La carrera alcista de las tecnológicas en bolsa no tiene precedentes, por la intensidad y recorrido como por la histórica creación de dinero. Apple ha sido el líder indiscutible y ha alcanzado la barrera de los $2 billones de capitalización bursátil, superando al PIB de países como Italia, Brasil, Canadá, Rusia o España, México, Australia…, en menos de 6 meses Apple ha subido más de un 100%, creando más de 1 billón de dólares.

APPLE mensual.

Qué es un billón de dólares?. Un millón es un fajo de billetes de $100 de unos 96 centímetros de alto, un billón es una montaña de billetes de $100 con la que se podrá hacer una escalera (de cada peldaño tan ancho como alto) hasta la Estación Espacial Internacional.

Sostenible?.

Técnicamente ha desplegado un rally explosivo en los últimos años y en vertical en los últimos meses, en zona de sobrecompra acusada va generando divergencias bajistas en indicadores y osciladores de corto y medio plazo.

La caída de ventas y de resultados, caída de expectativas de venta o la elevada valoración junto con las represalias que eventualmente pueda adoptar China, tal como ya han advertido, son motivos de peso para esperar un fin próximo de la fiesta.

El comportamiento del gigante de la manzana se asemeja más al de un «chicharro» que al de la empresa de mayor capitalización. El recuento de Onda de Elliott, siempre subjetivo, desde los mínimos de enero de 2019 permite entrever la posibilidad de una pauta de 5 ondas, con la quinta extendida, completada.

APPLE semana.

El líder mundial de capitalización, gracias a la carrera desde marzo, ha sido acompañado en su hazaña por el resto de grandes valores tecnológicos …

… hasta disparar la capitalización agregada de los denominados FANGMAN a los actuales $7.95 billones, es decir, sólo 7 acciones del Nasdaq valen tanto como la mitad del PIB de la UE, o como la suma de los PIB de Japón e India.

Sólo estas 7 empresas, han generado la friolera de 3.2 billones de dólares desde marzo, con la necesaria y gentil ayuda de las autoridades monetarias.

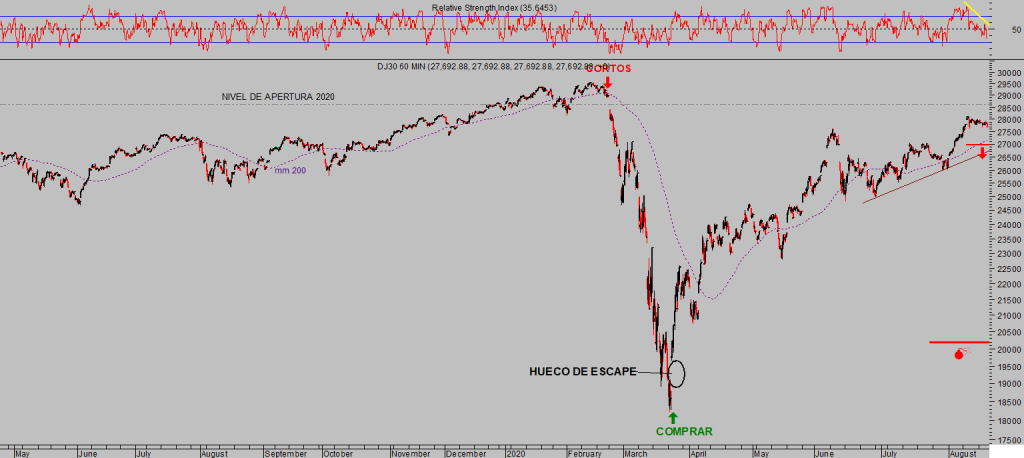

La Reserva Federal publicó ayer las actas de la reunión del pasado 28-29 de julio, momento a partir del cual las bolsas comenzaron a perder fuerza y niveles hasta cerrar en ligero tono rojo, el Dow Jones abajo un -0.31%%, el Nasdaq un -0.57% o un -0.44% el S&P500.

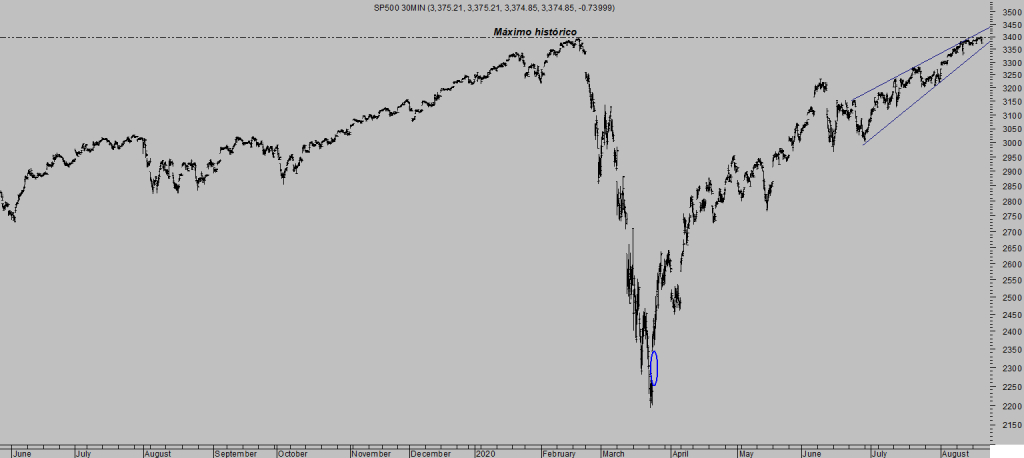

S&P 500, 30 minutos.

No hubo apenas novedades reseñables en las actas de la reunión del FOMC, aunque las caídas responden al disgusto de los inversores al observar a las autoridades monetarias reconociendo que el COVID y sus consecuencias se extenderían al medio plazo.

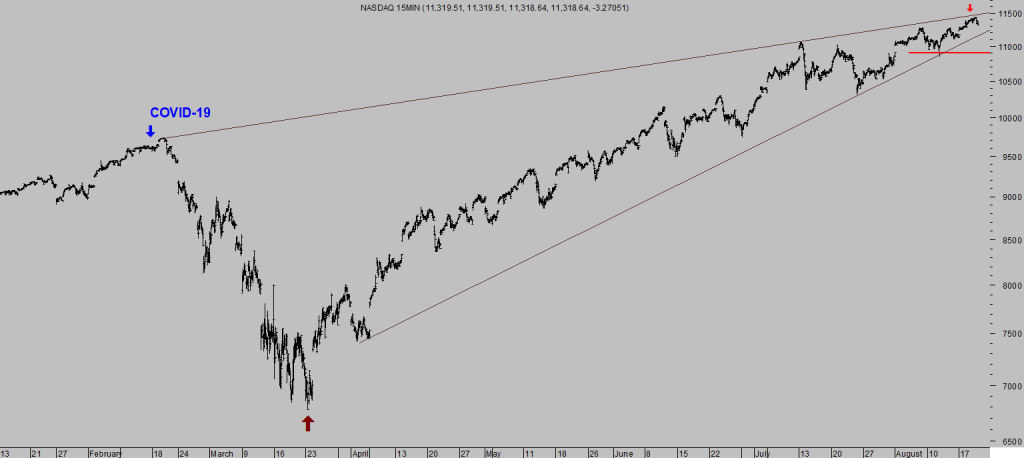

NASDAQ-100, 15 minutos.

La FED se mostró comprometida con la gestión de rescate de la economía y continuará con adicionales poyos de política monetaria, es decir, creando la liquidez que considere necesario para comprar los problemas económico financieros y para capitalizar al sistema bancario.

De momento las autoridades dicen no contemplar un apoyo explícito a las medidas de control de la curva de tipos de interés, tal como han sugerido distintos miembros del FOMC en pasadas semanas, ya que podría ocasionar un aumento excesivo del balance (?¿), aunque tampoco queda descartado.

Hubo alguna frase para el recuerdo, como afirmar que sería beneficioso refinar los comunicados para mejorar la transparencia y contabilidad de la política monetaria (nadie en la FED ni el Congreso aprobaría nunca la auditoría seria e independiente a la institución que piden cada vez más voces).

- «refining the statement could be helpful in increasing the transparency and accountability of monetary policy».

Otra frase para el recuerdo que acerca de las fluctuaciones de la bolsa «en reacción a las noticias sobre la pandemia o la actividad económica». «Broad stock price indexes fluctuated substantially, largely in reaction to news about the pandemic and economic activity«.

Silencio total respecto al MMT, políticas reflación de activos, compra de bonos basura… ¿transparencia y contabilidad?.

Dow Jones, 60 minutos.

Un factor crucial que pasa desapercibido en los mercados son las elecciones, en condiciones normales suelen cotizar, no tanto por el color político del candidato vencedor como por el impacto en economía y empresas de las medidas y normativa que cada uno termina aplicando.

El partido republicano ha aprobado normas fiscales que benefician mucho a las empresas en su capacidad de generar beneficios pero si gana el partido demócrata habrá cambios importantes, podría introducir novedades como elevar la imposición a las empresas.

El mercado está haciendo caso omiso, a pesar de que las encuestas reflejan clara derrota de Trump y su partido republicano. El traslado a beneficios empresariales de una victoria de Biden y una eventual subida de la imposición fiscal, tal como defiende, será significativo.

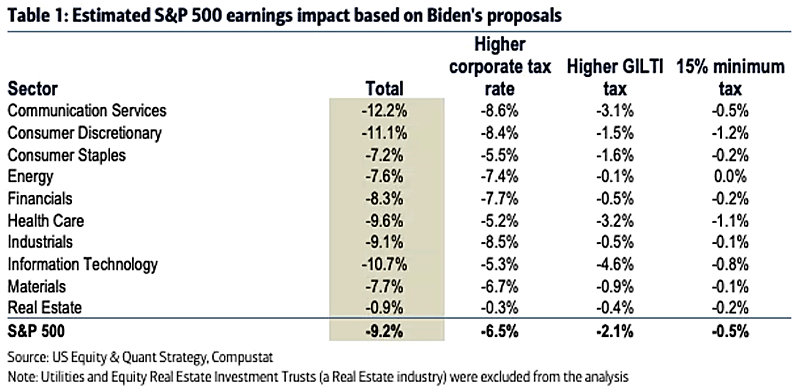

La previsión del impacto en beneficios del aumento impositivo sobre el S&P500 sería un recorte del 9.2%, el cuadro siguiente desglosa el impacto en los distintos sectores de actividad:

La capacidad del mercado para resistir y continuar registrando hitos históricos, más allá de las consideraciones de la FED («largely in reaction to news about the pandemic and economic activity»), en realidad recae de forma muy importante sobre la liquidez facilitada por las autoridades.

Las lecturas de pauta, técnicas, de sentimiento y posicionamiento, (muy importante el diferencial entre los distintos grupos de inversores explicado en post recientes), la estacionalidad y otros factores relevantes del mercado presentan una imagen general de interés mayor.

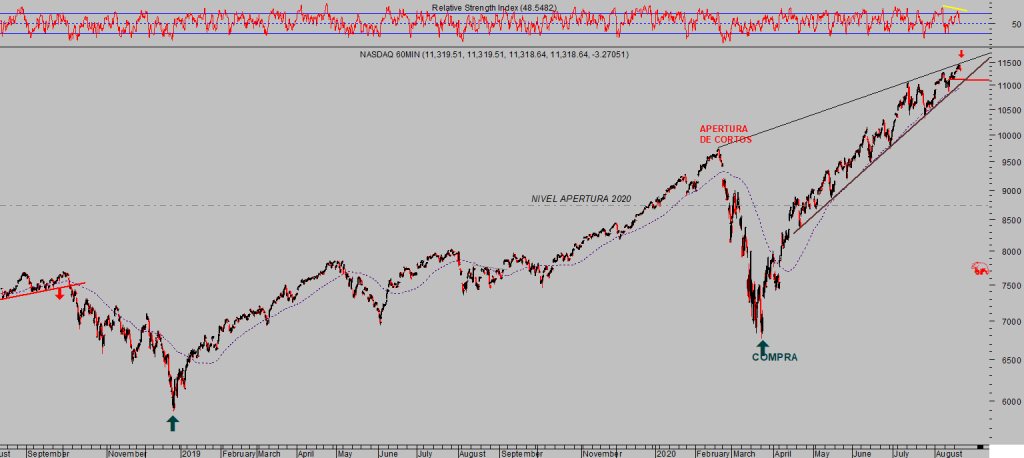

NASDAD-100, 60 minutos

Atención al comportamiento del Euro-Dólar, ahora de moda y atrayendo el interés y posicionamiento de los inversores (COT en máximos) apostando en favor de la fortaleza del Euro, una postura sorprendente y contraria a los criterios fundamentales de valoración que, como ha sucedido en otras ocasiones, terminará siendo ajustada. ¿Teoría de Opinión Contraria?

EURO-DÓLAR, semana.

La influencia de la evolución del Dólar o sobre multitud de países endeudados en Dólar y especialmente emergentes, o sobre los mercados de deuda, de acciones o materias primas e incluso metales, sugieren atender a la teoría de opinión contraria. ¿Oro?

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta