El crecimiento económico USA sorprendió en el tercer trimestre de 2014 registrando un crecimiento del +5%, continuando con la inercia del segundo, +4.6% y en un clima de sentimiento y perspectivas mejorados.

PIB USA, trimestral.

Los dato macro acompañan a una imagen general de recuperación sostenida y proyectada a futuro en niveles de PIB superando el 3% en 2015 y 2016 respectivamente.

El dato del paro presentado el viernes fue excelente, se crearon 252.000 empleos (la revisión de noviembre fue impresionante, hasta 353.000 puestos creados) y en 2014 USA creó 2.95 millones de trabajos, la cifra más alta desde 1.999. La Tasa de Paro descendió hasta el 5.6%.

La tendencia del empleo es indiscutiblemente positiva y debería cimentar una buena base para el consumo y crecimiento económico en general.

No obstante, existen una serie de detalles a los que prestar atención.

La fortaleza en la lectura de la Tasa oficial de Paro, explicada en el informe del Bureau of Labor Statistics, es menos vigorosa cuando se compara con la Tasa de Ocupación, que aún continúa en mínimos de los años ´70, sin mostrar signo alguno de recuperación.

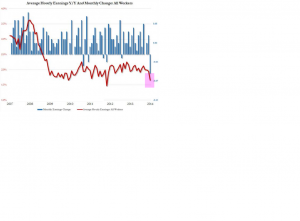

Con semejante mejora de la Tasa de Paro, cabría esperar también un aumento considerable de las presiones salariales que, sin embargo, no se ha producido.

La competencia por encontrar empleo a «cualquier precio», los fuertes gastos añadidos por la reforma sanitaria USA a asalariados y empresarios, la desinflación global, etcétera… están pasando factura y manifiestan extrañas distorsiones difíciles de encajar en el cuadro macro de coyuntura y perspectivas.

El salario medio por hora USA cayó en diciembre un 2.4%, hasta $24.57, y la evolución del conjunto de 2014 queda en el +1.7% sustancialmente por debajo de la tasa de PIB.

Proyectando una senda de creación de puestos de trabajo similar a la de pasados meses, es de esperar que las presiones salariales derivadas de la competición normal de empleo, especialmente cualificado, surjan más pronto que tarde.

Observado desde la óptica de la inflación, la subida salarial es uno de los principales factores promotores de los procesos inflacionistas.

Ante tal escenario, la Sra Yellen se vería obligada a comenzar con el temido proceso de subida de tipos de interés antes de lo esperado, dejando de lado la «paciente espera» o palabras como las de Charles Evans, FED de Chicago, “I don’t think we should be in a hurry to raise interest rates” teledirigidas la semana pasada para apoyar al mercado tras haber perdido 100 puntos de S&P500

SP500 60, minutos

Esta semana se presentan datos de gran interés, entre los que destacan el IPC y las Ventas al Menor, para los que el consenso espera una dura caída de IPC del -0.4% en diciembre y las Ventas en rojo un -0.2%.

La debilidad del consumidor, el exceso de capacidad global instalada, la fortaleza del Dólar, debilidad del crudo y en general de las materias primas… trasladan serias dudas a la previsión de consenso de PIB americano, subiendo por encima del 3% este año y el próximo.

El principal foco de atención de los mercados, sin embargo, está en la UE, donde la debilidad económica y fuerte desinflación unidos al factor Grexit anticipan una actuación inmediata y firme del BCE.

El jueves próximo se reúne el Consejo y la paloma Draghi tiene la misión de actuar con determinación y gran habilidad para mantener la confianza. De momento, Bloomberg ya anticipa la creación de un QE de hasta €500.000 millones «European Central Bank staff presented policy makers with models for buying as much as 500 billion euros ($591 billion) of investment-grade assets, according to a person who attended a meeting of the Governing Council.»

Por otra parte, Alcoa -AA- inaugura la temporada de presentación de resultados empresariales del último trimestre de 2014 y hoy al cierre de la sesión americana se retrata con el mercado esperando un nimio crecimiento de beneficios del 1,1%, según FactSet.

Se esperan novedades desagradables en los resultados del sector energético, que presionarán a la baja la cifra de beneficios total del mercado. Así, Wall Street ha comenzado a explicar la evolución de los beneficios desde la perspectiva «ex-energy»…

… intentando sortear el impacto de unos beneficios en retroceso sobre unas cotizaciones en máximos y con un grado de sobre valoración de compleja justificación.

«Profit margins are probably the most mean-reverting series in finance, and if profit margins do not mean-revert, then something has gone badly wrong with capitalism. If high profits do not attract competition, there is something wrong with the system and it is not functioning properly.» – Jeremy Grantham,

«When you begin to expect the growth of a component factor to forever outpace that of the aggregate, you get into certain mathematical problems. In my opinion, you have to be wildly optimistic to believe that corporate profits as a percent of GDP can, for any sustained period, hold much above 6%. One thing keeping the percentage down will be competition, which is alive and well.» – Warren E. Buffett

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! Con una aportación de €0.67 / día (€60 al trimestre) podrán, además, colaborar en su mantenimiento.

Información en cefauno@gmail.com