Bolsa USA cotiza de nuevo en zona de máximos y esperando justificación para mantener niveles, esperando datos que confirmen tendencia y momentum, como beneficios empresariales al alza y fortaleza económica.

DOW JONES mensual

Independientemente de consideraciones técnicas, realmente elocuentes e interesantes (principalmente reservadas para suscriptores), los niveles alcanzados por los mercados advierten alto riesgo y los analistas son, en general, conscientes aunque pocos de puertas afuera.

Según afirmó el martes David Einhorn, uno de los más influyentes gestores de Hedge Fund (Greenlight Capital) «There is a clear consensus that we are witnessing our second tech bubble in 15 years».

El ciclo de evolución de beneficios empresariales es el más débil de los últimos 55 años. Durante ciclos normales, de acuerdo con Jeffrey Kleintop, los beneficios ascienden entre un 50% y 70% por encima del techo del ciclo anterior. Actualmente, la subida es de sólo un 20%.

Desde 1960, la tasa media de crecimiento de los ciclos de beneficios ha sido del 7.3% anualizada pero desde 2007, según Kleintop, está siendo inferior al 3%.

Este hecho es consistente con una situación de mejora económica programada y apuntalada por las autoridades, artificial, durante la cual las empresas han medrado apoyadas por factores como la brutal reducción de plantilla, ajustes salariales o caída fulminante del coste de financiación, mientras que los ingresos por ventas han sido planos o con mejoras meramente testimoniales.

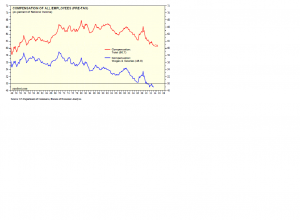

SALARIOS USA

![]()

El consumo (2/3 del PIB americano) carece de medios para impulsar las cifras de ventas. La gran recesión fue un duro golpe contra el empleo y la riqueza del ciudadano pero las políticas -represión financiera- junto con la asombrosa caída de salarios han agravado la posición del consumidor

Las autoridades han anestesiado completamente a unos mercados que parecen no prestar atención a estos hechos. Naturalmente, se fían más de la determinación y capacidad de las autoridades para salir exitosos del actual experimento sin precedentes y aún sueñan con tasas de crecimiento de beneficios que justifiquen su fiesta.

Una fiesta que ha elevado las valoraciones a niveles un 56% por encima de su media histórica de 16 veces, medido según el PER ajustado de Shiller -CAPE- y que hoy alcanza 25.

En términos económicos, la situación no es mucho mejor y tal como se ha expuesto en este blog en numerosas ocasiones, el coste del rescate está siendo muy superior al incremento económico conseguido.

El post del 11 de abril indicaba el detalle en la relación deuda-crecimiento de 2013: «Mediante el programa de expansión QE, la FED creó sólo en 2013 la escalofriante cifra de $1 trillion. La economía creció en el año 2013 a ritmo del 1.9%, equivalente a $320.000 millones. Nadie puede saber con exactitud qué hubiera ocurrido con el PIB sin el programa QE, intuirlo sí, pero inventarse $3 para fomentar crecimiento y conseguir a cambio $1…»

La semana próxima se publica el dato de crecimiento del PIB americano del primer trimestre con expectativas muy rebajadas y convenientemente justificadas por el factor clima.

El consenso apunta a una tasa de crecimiento cercana al 1.5%, frente al 2% estimado a principios de año, pero el consenso continúa esperando una fuerte mejora en el segundo trimestre hasta el 3%, para completar 2014 con PIB rondando el 2.8-3%.

¿Y si no se consigue?… la Reserva Federal afinará de nuevo el programa QE. Para esto sirve la creada data-dependencia a la que tantas veces se refieren desde la FED, si la coyuntura se complicase el experimento de la FED se ampliaría de inmediato.

La Sra Yellen lo recordó también la semana pasada:«The path of the economy is uncertain and effective monetary policy must respond to unexpected twits and turns the economy make take».

De momento, la semana próxima se reune de nuevo el FOMC y el mercado espera acción TAPER, reducción del programa QE en otros $10.000 millones mensuales hasta $45.000 millones al mes. Por lo demás, no se esperan cambios en política de tipos -ZIRP- ni en «forward guidance».

El mercado está expectante ante la reunión del FOMC, especialmente el de metales preciosos que, a medida que la FED retira estímulos y en ausencia de presión inflacionista, podrían sufrir un duro revés.

La expectación sobre la evolución del ORO es máxima, esperamos un comportamiento errático y complicado en un entorno que facilitará excelentes oportunidades de inversión que iremos rastreando y actualizando en este blog (contemplen la posibilidad de suscribirse para acceder a conocerlas en detalle por sólo €25 al mes o €60 trimestre, contactar en cefauno@gmail.com)

Intersante reflexión de Bespoke respecto de la reciente «visita» del Nasdaq a su media estructural de 200 sesiones. Habían transcurrido 326 sesiones sin tal «visita», la tercera fase más larga en la historia del índice.

Bespoke ha observado los rendimientos posteriores e las 25 ocasiones analizadas en que el Nasdaq pasó más de seis meses sin registrar un cierre por debajo de su mm200.

La conclusión alcanzada es que tras el primer cierre por debajo, el mercado tiende a responder con movimientos bruscos y nerviosos procesos de ventas. El más duro hace 14 años cuando el Nasdaq perdió un 9.7% tras perder su media móvil, frente a la media de caída diaria que ha sido del 2.3%. Un 71% de ocasiones, el índice cayó por encima del 1%.

NASDAQ COMPOSITE diario

Como se observa en el gráfico, el Nasdaq saltó despavorido al alza cuando la semana pasada alcanzó su mm de 200 y desde entonces, está en proceso correctivo de las caídas previas. La mm50, aún ligeramente por encima del cierre de ayer es su objetivo, que además coincide plenamente con el 0.618% de la caída iniciada en marzo.

Como se observa en el gráfico, el Nasdaq saltó despavorido al alza cuando la semana pasada alcanzó su mm de 200 y desde entonces, está en proceso correctivo de las caídas previas. La mm50, aún ligeramente por encima del cierre de ayer es su objetivo, que además coincide plenamente con el 0.618% de la caída iniciada en marzo.