El viernes se hizo público el dato de inflación de noviembre en Estados Unidos, resultó en línea con lo anticipado en post del jueves, subió un +0.8%, 2 décimas más que el pronóstico medio de expertos y elevó la tasa interanual al 6.8%, niveles no vistos desde 1982.

La inflación subyacente, por su parte, subió un +0.5% situando la interanual en el 4.9% y los niveles más altos en 30 años.

El umbral de inflación en el 2% que la FED estuvo vigilando durante años fue superado hace varios trimestres ante la impasividad de una Reserva Federal que, además de defender la transitoriedad, cambió de modus operandi en la forma de vigilar la evolución de precios, pasando de evaluar cada dato a observar el comportamiento medio de los últimos años.

Como consecuencia, las presiones de precios se han intensificado notablemente, como la creación de liquidez, y el umbral del 2% ha sido pulverizado.

Mientras sube el IPC la represión financiera se intensifica, es actualmente la más severa en 70 años. La rentabilidad de la deuda USA, medida a través del Bono a 10 años que hoy cotiza en el 1.48%, en términos reales es negativa un escalofriante -5.4%.

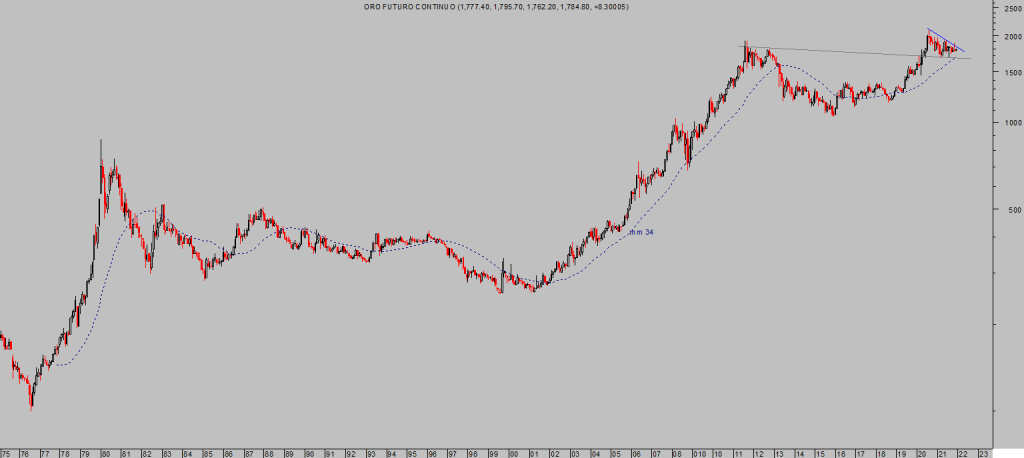

Este entorno de locura total de precios y castigo monumental al ahorro suele incentivar la inversión en ORO, la «reliquia de bárbaros» («barbarous relic» como la definió Keynes refiriéndose a que el Oro habría perdido su lustre y la cualidad otorgada por la gente durante milenios como medio de pago y de conservación de valor habría quedado obsoleta).

Cuando la rentabilidad nominal sin riesgo (FED FUNDS) es cero, invertir en deuda se equipara a invertir en metales que tampoco ofrecen remuneración. Así, generalmente el Oro suele atraer el interés de los inversores/ahorradores, más demanda y subida del precio. Sin embargo, de momento, no se observan grandes flujos migratorios deuda-Oro ni tampoco subida del precio.

El Oro es considerado uno de los mejores refugios ante inflación y así lo ha demostrado a lo largo de la historia, aunque su cotización está estancada desde hace 15 meses en un rango lateral y en modo aparentemente impasible.

ORO, mensual.

Los datos internos, comportamiento del sector, valoraciones, demanda global y otros testigos (compartidos con suscriptores) ofrecen claves y escenarios de gran interés.

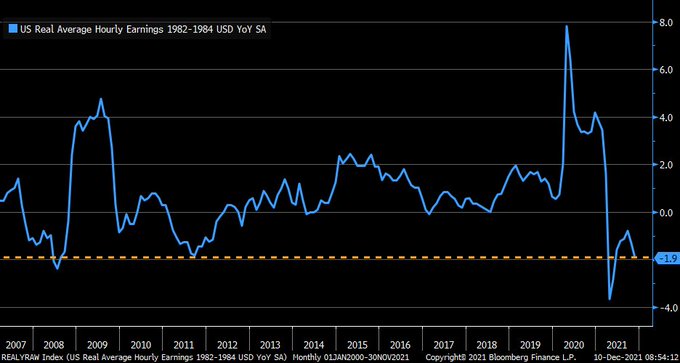

Las subidas salariales conforman uno de los principales impulsores de la inflación, sin embargo, no el único. Los salarios suben pero menos que la inflación por lo que la evolución de los salarios reales permanece en negativo, es decir, la inflación está castigando a los trabajadores y destrozando el poder o capacidad de compra de manera durísima e insoportable.

SALARIOS REALES, USA.

Las dificultades económicas que ocasiona la inflación sobre la gran mayoría de familias y las expectativas de continuidad de alzas de precios o de ralentización de la actividad económica (estanflación a la vista?) son responsables del sentimiento decaído que presentan los consumidores, que se sitúa en los niveles más bajos de la pandemia y también los más bajos en una década.

El viernes se publicó el índice de sentimiento de la Universidad de Michigan y al menos repuntó, aunque muy ligeramente, como el índice de expectativas. Las últimas noticias divulgadas sobre la variante Omicron, bastante más leve de lo inicialmente temido, han favorecido el repunte.

SENTIMIENTO DEL CONSUMIDOR. UNIVERSIDAD MICHIGAN.

Ante esta difícil coyuntura, mañana y pasado se celebra la reunión del FOMC, la última del año, y existe un temor bien fundamentado a que se decida acelerar el «taper» o ritmo de reducción de la creación mensual de dinero-fake.

El jueves se celebra la reunión del Consejo del BCE, con el vicepresidente, Sr Guindos, presumiblemente ausente tras haber confirmado positivo en virus Covid.

La Reserva Federal ha creado un monstruo, engordando su balance en alrededor de $5 billones en sólo dos años y ya supera los $8.7 billones, ha generado una dependencia total de los mercados financieros, que necesitan liquidez a raudales y confianza en el mantenimiento del QE para mantenerse estables.

NASDAQ-100, 15 minutos.

La economía es a su vez dependiente del destino de los mercados y del mantenimiento de unas condiciones monetarias ultra laxas.

Acelerar el taper o anunciar un anticipo de las fechas previstas para acometer las primeras subidas de tipos supone un peligro no desdeñable.

El monstruo está extremadamente dopado y dependiente de las dosis de liquidez a las que ha sido acostumbrado. Ante semejante nivel de adicción, la retirada debe ser lenta, comedida y muy controlada para evitar el síndrome de abstinencia y reacciones inesperadas de calado.

Pero la FED ha tensado tanto la situación, ha engañado durante tanto tiempo respecto del carácter ilusoriamente transitorio de la inflación, ha manipulado tanto el precio de la deuda y las acciones que ahora tendrá consecuencias si efectivamente acelera el proceso de retirada.

Los mercados intuyen lo peor, los de renta fija vienen meses anticipando tormenta aunque no están preparados para un cambio súbito de políticas monetarias, menos aún los de renta variable.

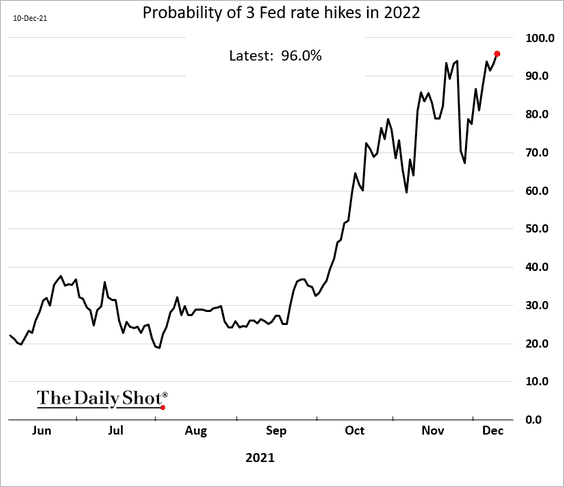

Frente a la confusa hoja de ruta de la FED y su intención de no subir tipos hasta 2023 ( según se observa en el famoso por inútil «dot plot») el consenso de expertos anticipa con una probabilidad del 96% que en 2022 habrá no una ni dos, sino 3 subidas de tipos de interés.

La FED debería aprovechar la reunión de esta semana para recuperar el control de la situación y de su credibilidad, materializar en hechos el giro recientemente declarado respecto a su narrativa frente a la inflación (ya no es transitoria) y comenzar a tomar las riendas para defender a la población y demás agentes económicos del daño de la inflación.

Si no lo hace, el mercado y particularmente el de deuda -Bond Vigilantes-, entenderá que la inflación está condenada a continuar al alza, interpretará que la FED está dispuesta a permitir las presiones de precios, hecho que por sí sólo reforzará las expectativas de inflación. El temor de la FED al aumento de las expectativas de inflación, el cumplimiento de la profecía, puede hacerse realidad.

El BCE tampoco goza de mejor situación, esta semana también se enfrenta a un mercado ansioso de conocer impresiones y previsiones de primera mano, después de que en la anterior reunión reconociera ligeras presiones que desaparecerían gradualmente y para 2023 el IPC habría caído hasta el 1.5%. Este jueves, presumiblemente, anunciará su actualización y primeros escenarios de previsión para 2024.

Además de las citas de los Bancos Centrales, los mercados se enfrentan esta semana al vencimiento trimestral de derivados y habitual sesgo de las cotizaciones (gentileza del window dressing) asociado a estas fechas. El análisis de ciclos aplicado al Nasdaq (suscriptores) ofrece interesantes lecturas y escenarios de posibilidades respecto a la recta (rally?) de fin de año.

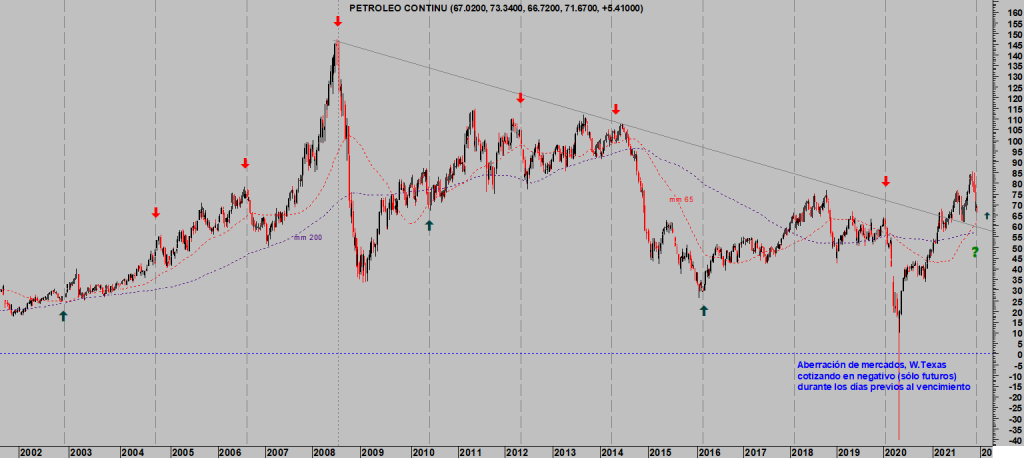

El estudio de ciclos aplicado al West Texas, completado con análisis de pauta, posicionamiento, estacionalidad o de técnicos en general han facilitado detectar un momento de gran oportunidad…

WEST TEXAS, semana

… y participar sin apenas riesgo a través de sencilla estrategia abierta recientemente a través de un ETF que replica su comportamiento apalancado dos veces.

En el peor escenario, el seguimiento y control dinámico del riesgo asegura una rentabilidad mínima positiva de casi el 4%, mientras que el entorno general continúa favoreciendo alzas del precio del crudo y de rentabilidad de la posición.

UCO, diario.

De continuar confirmarse el escenario de alzas del precio de la energía, habrá entonces que prepararse también para alzas y/o persistencia de elevadas tasas de inflación, ¿Oro?.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta