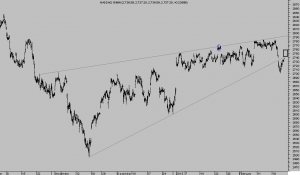

Finalmente, el SP500 cerró la semana pasada en negativo, registrando así su primera semana de pérdidas del año en curso. Tras subir un 7.2% en las siete semanas desde comienzos de ejercicio, en el mejor comportamiento desde 1.971, la pasada semana cae un leve 0.26%.

SP500, Diario.

En las últimas semanas, los mercados de derivados han mostrado fuertes movimientos –aquí comentados de cobertura de carteras y apuestas decididas por aumento de volatilidad- de inversores ante los niveles alcanzados por las cotizaciones e un entorno de incertidumbre al alza.

El viernes próximo comienza el mes de marzo y según las citas previstas, presumiblemente aumentará la incertidumbre. El mismo viernes entrará en vigor el «Sequester» -ajuste automático de gasto de $85.000 millones- a menos que las autoridades decidan lo contrario, cuestión que a día de hoy el consenso no espera.

New York Times, «Despite new calls from the White House … to enact a combination of tax increases and cuts to postpone the so-called sequester, the House is moving forward on a legislative agenda that assumes deep and arbitrary cuts to defense and domestic programs — once considered unthinkable — will remain in place through the end of the year»

Aunque doloroso, reducir gastos en esa cuantía para gobernar déficit crónicos y superiores al BILLON de dólares es un mero gesto, muy insuficiente, pero por contra capaz de provocar un recorte del 0.6 puntos de PIB y aumento de paro en unas 700.000 personas, según la propia administración.

Al hilo del mes de marzo, la semana que viene, el día 7, el gobierno USA emitirá un Test de Stress sobre su banca del que dependerá la decisión, esperada para el día 14, de aprobación de los planes de capitalización solicitados por algunos bancos. Además, a final de mes el techo de deuda debe haber sido elevado o el gobierno deberá inventarse alguna nueva triquiñuela para poder continuar endeudándose.

En vista del panorama, la economía necesita estímulos que proporciona el Tesoro emitiendo bonos pero los inversores en deuda USA han cambiado radicalmente su postura netamente compradora de las últimas décadas y por tanto la FED se encarga de comprar esos bonos. El esquema anterior es muy peligroso y a pesar de los esfuerzos de la FED -actualmente de $85.000 millones /mes- el precio de los bonos está cayendo desde principios del pasado noviembre y reflejando una verdadera lucha de titanes (inversores globales contra FED-… que suele perder el manipulador, la FED.

T-BOND, Semanal,

El recelo de los grandes inversores queda patente con unos precios que, manipulados a ritmos de $85.000 / mes, están bajando (tipos de interés subiendo). Esta tendencia es susceptible de intensificarse y provocar un nuevo shock financiero, aunque la estadística no avala tal hipótesis y a pesar de la evidencia manifestada por insignes gestores «Well ultimately, government financing schemes such as today’s QE’s or England’s early 1700s South Sea Bubble [will] end badly» Bill Gross, la referencia técnica de precios del T-Bond del entorno 135, objetivo de la corrección, será crucial.

Respecto de confianza, ahora referida al mercado de acciones, Bloomberg publicaba el pasado jueves 21 feb «Corporate executives are taking advantage of near-record U.S. stock prices by selling shares in their companies at the fastest pace in two years. There were about 12 stock-sale announcements over the past three months for every purchase by insiders at Standard & Poor’s 500 Index (SPX) companies, the highest ratio since January 2011, according to data compiled by Bloomberg and Pavilion Global Markets. Whenever the ratio exceeded 11 in the past, the benchmark index declined 5.9 percent on average in the next six months, according to Pavilion, a Montreal-based trading firm. Executives at 153 companies in the S&P 500 unloaded shares between Feb. 11 and Feb. 15, with announcements of sales outnumbering buys by 17 to 1″.

En la actualización del Naz100 del pasado viernes alertaba de la posibilidad de recuperación y niveles de relevancia técnica, que hoy se mantienen, vean gráfico,

NASDAQ-100, 15 minutos.