Después de 130 sesiones consecutivas en modo correctivo, se considera corrección a caídas de mercado inferiores al 10%, ayer el Dow Jones registró record de tiempo en tal situación técnica correctiva no visto desde el año 1973.

DOW JONES diario

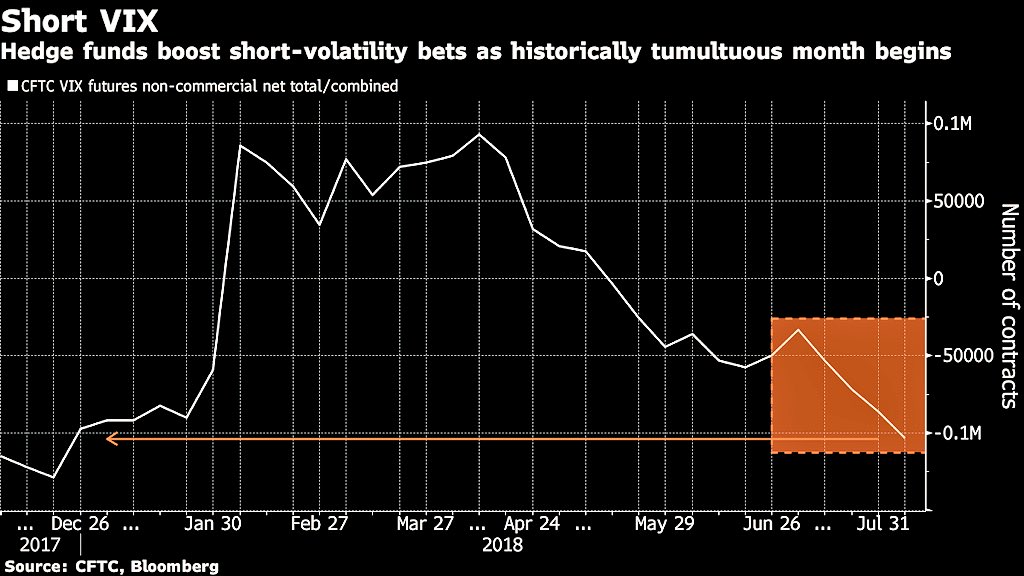

Ante un mercado cuya libre formación de precios ha sido arrestada por las políticas de las autoridades, vía reflación de activos, también ayudado por la compra de autocartera en los últimos meses, algunos inversores continúan cómodos y complacientes, los más especulativos incluso aumentando sus apuestas por caídas adicionales de la volatilidad, lo que equivale a alzas de las cotizaciones bursátiles.

Según las últimas lecturas de posicionamiento COT sobre el índice de volatilidad implícita del S&P500 -VIX-, las posiciones bajistas -cortas- en volatilidad han alcanzado niveles máximos del pasado mes de diciembre.

Se trata de una apuesta de riesgo considerando que agosto es precisamente uno de los meses del año en que se concentran mayores brotes de volatilidad.

Por tanto, semejante nivel de apuestas asumiendo un riesgo de equivocarse demasiado alto, el índice de volatilidad se mueve con gran rapidez ante imprevistos o ventas encadenadas de acciones es habitual observar su precio multiplicarse al menos por dos o más veces en cuestión de días.

Así fue como sucedió en la corrección de enero-febrero justo cuando el nivel de apuestas bajistas era similar al de hoy y el VIX ascendió desde 9.2 hasta 38, un +320%, resultan en una situación anómala pero de máximo interés. El VIX subió «lentamente» en los primeros compases del mes de enero, desde 9.2 hasta 12.4, un 34% en tres semanas, pero entre los días 26 de enero y el 5 de febrero, el VIX subió desde 11.5 hasta 38!

VIX diario

La volatilidad ha alcanzado niveles de complacencia al cerrar ayer en la zona 11.3 y las apuestas por caídas adicionales de volatilidad habiendo alcanzado niveles muy altos, sentido inverso en el gráfico siguiente, y aún podrían profundizar adicionalmente como sucedió el pasado año.

La estacionalidad de este y los dos próximos meses, no obstante, no aconseja apuestas tan arriesgadas y de baja probabilidad de ocurrencia.

POSICIONAMIENTO ESPECULATIVO VIX

La imagen técnica de los índices USA es muy interesante, en prácticamente todos los plazos se presenta un mercado con aspecto de agotamiento de pauta y divergencias, vean por ejemplo el S&P500 o el Nasdaq.

S&P500 semana

S&P500 60 minutos

El índice tecnológico continúa dependiendo casi exclusivamente de la fortaleza de sus grandes FAANG:

NASDAQ-100, semana

Algunos de los FAANG han sufrido pérdida de confianza de los inversores y caídas que han redibujado tanto su (reservado suscriptores)…

NASDAQ-100, 60 minutos

En otro orden de cosas, la renta fija es otro factor importante a considerar por la incidencia de su comportamiento en la renta variable. El escenario técnico hoy más probable («short squezze» explicado en post de ayer) es de gran relevancia ante las actuales condiciones de mercado.

Una de las consecuencias que esperábamos de la potente rebaja fiscal de Trump, se está manifestando en forma de menos ingresos o recaudación del Estado no compensados con reducción proporcional del gasto. Así, el déficit subirá notablemente y el Tesoro se verá obligado a aumentar el volumen de emisiones de deuda para financiar el diferencial. Más deudas en un país cuyo ratio Deuda-PIB ya supera el 105%.

RATIO DEUDA-PIB. USA

Cuando creíamos que Trump había alcanzado techo en el colmo del absurdo, se descuelga en su cuenta de Twitter con la siguiente afirmación:

- «Because of Tariffs we will be able to start paying down large amounts of the $21 Trillion in debt that has been accumulated»

Además de emponzoñar las relaciones con sus socios comerciales de toda la vida y erosionar el comercio internacional tanto como las posibilidades de crecimiento económico USA y global, ahora se le ocurre afirmar que la guerra comercial será la clave para reducir el montaña de $21 BILLONES de deuda de su país. Paren que me bajo.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta