Distintos miembros de la Reserva Federal están compareciendo esta semana, después de la reunión del FOMC de la semana pasada, apuntalando la predisposición expansiva de las autoridades y tranquilizando a los mercados, reiterando la intención de mantener los programas QE y los tipos de interés sin cambios durante un tiempo.

Haber introducido cambios en el «dot plot», se hizo público en la reunión del FOMC, ahora proyectando dos subidas de tipos para 2023 y lanzado comentarios, vía algunos miembros (sin voto), acerca de la conveniencia de comenzar a reducir la creación de dinero fake, han sido noticias tomadas con cautela y la FED trata de evitar que la prudencia se convierta en temor a un endurecimiento monetario inminente.

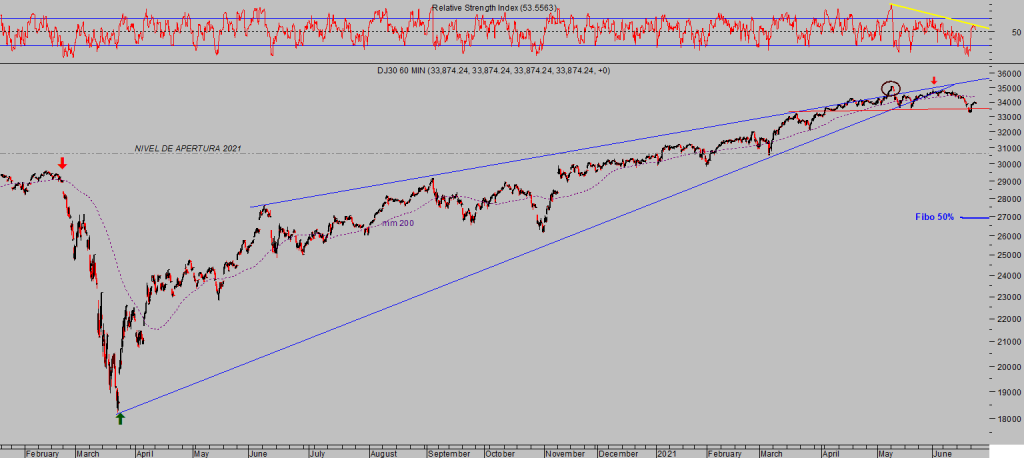

Las bolsas apenas se han alejado del nivel de precios del día del FOMC y continúan en los tediosos rangos laterales iniciados meses atrás.

DOW JONES, 60 minutos.

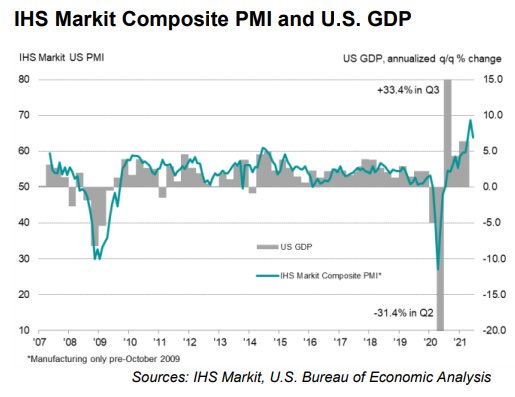

Los datos macro americanos están confirmando la fortaleza de la economía, el dinamismo esperado ante la reapertura total de la economía combinada con la fiesta de liquidez y estímulos fiscales, y las previsiones de lograr un nivel de crecimiento no visto en USA desde hacía 5 décadas y próximo al 6.5%.

No obstante, ayer se publicaron los datos de actividad económica -PMI- menos potentes de lo esperado aunque en niveles muy elevados, reflejando el impacto de los problemas persistentes en las cadenas de distribución, la escasez global de semiconductores o los problemas derivados del cierre de puertos de mercancías cruciales en China que están provocando congestión y cuellos de botella en la distribución, problemas y retrasos en fábricas.

No sólo estarían mermando la actividad y capacidad de crecimiento económico, también trasladan presiones de precios, vean los comentarios del Sr Chris Williamson, economista jefe de IHS Markit:

- “The early PMI indicators point to further impressive

growth of the US economy in June, rounding off an

unprecedented growth spurt over the second quarter

as a whole. - “While both output growth and inflows of new orders

have come off their peaks in both manufacturing and

services, this is as much due to capacity constraints

limiting firms’ abilities to cope with demand rather

than any cooling of the economy. - “Although price gauges have also slipped from May’s

all-time highs, it’s clear that the economy continues

to run very hot. Prices charged for goods and

services are still rising very sharply, record supply

shortages are getting worse rather than better, firms

are fighting to fill vacancies and manufacturers’

warehouse stocks are being depleted at a worrying

rate as firms struggle to meet demand. - “While the second quarter will likely represent a

peaking in the pace of economic growth, a

concomitant peaking of inflation is far less assured.”

Los nuevos pedidos subieron y permanecen fuertes, la inflación de inputs creció también fuerte aunque ligeramente menos que el mes anterior, sin embargo se trata de la segunda peor lectura registrada y continúa siendo una amenaza. Las presiones inflacionistas no han sido abatidas.

En síntesis, desde IHS Markit confían en asistir a un crecimiento potente en este segundo trimestre del año, aunque quizá represente el techo y máximo de la recuperación. Respecto a la inflación, sin embargo, no están tan seguros de que alcance su techo aún.

A pesar de lo cual, la FED continuará centrada en su guión basado en «inflación transitoria» y en mantener condiciones monetarias ultra laxas. El Sr Powell, así como Williams o Kashkari han salido a la palestra a confirmar la postura acomodaticia, mitigar dudas y calmar a los inversores y mantener la «resiliencia» de las bolsas, ese término de moda!.

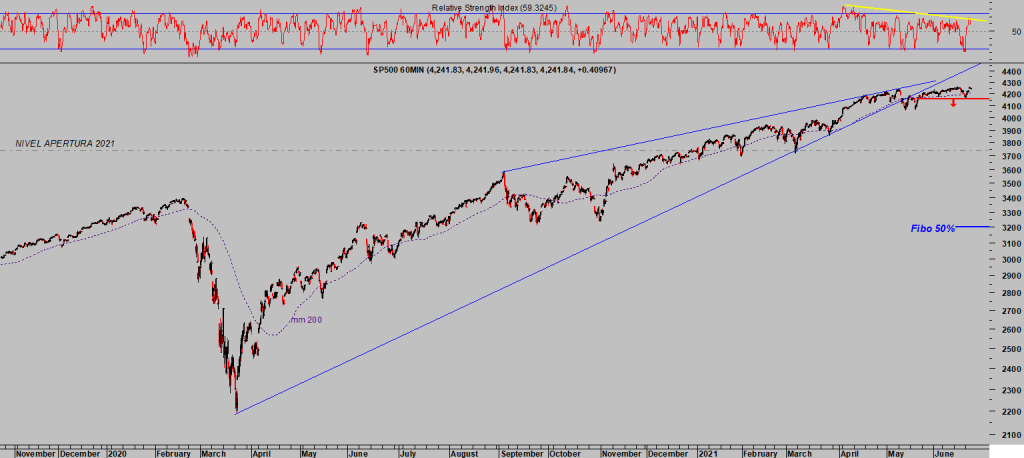

S&P500, 60 minutos

El apoyo incondicional a las decisiones de la Reserva Federal viene de parte de miembros con derecho a voto, las advertencias de quienes no lo tienen. Aunque todos son conscientes de la misma realidad y pueden compartir los mismos argumentos y temores.

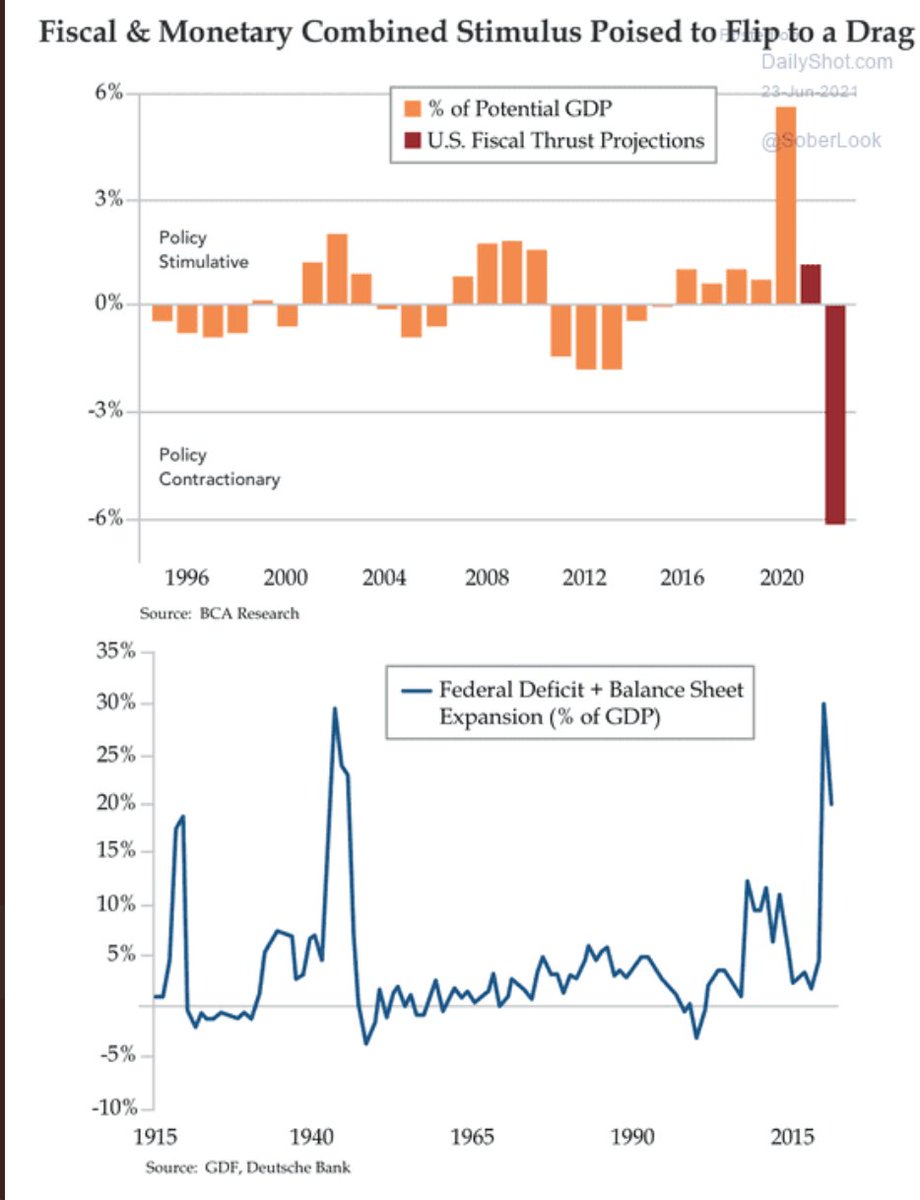

Determinar las condiciones monetarias óptimas en un contexto como el actual es delicado, es necesario eliminar motivos que continúen inflando las burbujas de mercados pero también mantener una visión hacia la economía, considerando que estaría alcanzando su máxima velocidad de crucero ahora y que el futuro del crecimiento, dependiente de estímulos, está muy lejos de poder continuar.

Para dificultar aún más la ecuación, las presiones inflacionistas no ceden, como tampoco el afán por fingir normalidad y fortaleza en los mercados.

Las bolsas continúan cotizando un mundo perfecto y se permiten incluso el lujo de registrar nuevos niveles máximos históricos, como fue ayer el caso del tecnológico Nasdaq.

NASDAQ-100, diario

La confianza de los inversores en el mantra de las autoridades y en su capacidad para hacer rico a todo aquel que se acerque a la bolsa es cada vez más ciega, tras la leve corrección de la semana pasada, los inversores recuperaron la alegría y en un evento «buy the dip» potente pero exclusivo de los pequeños inversores, la semana pasada se alcanzó un nivel record de compras de acciones de parte de inversores retail.

La dura caída de las criptomonedas y activos de moda (memes, Non Fungible Tokens -NFT-, SPACS, etc…) hace sólo unas semanas pero que han corregido con fuerza, pueden haber alentado liquidación de posiciones perdedoras y regreso del dinero a las acciones convencionales.

Contrariamente, los inversores institucionales y muy especialmente los Hedge Funds han estado vendiendo y continúan aligerando posiciones de riesgo desde el FOMC de la semana pasada. Un peligroso combinado, manos fuertes comprado como nunca a unas manos fuertes que llevan semanas descargando sus carteras sigilosamente.

Distribución?, a pesar de haber registrado nuevos máximos históricos, han sido sólo marginales respecto a los niveles record previos y apenas se observa progreso en las cotizaciones del sector tecnológico desde los máximos de febrero.

NASDAQ-100, 60 minutos.

Los nuevos máximos han venido acompañados de importantes divergencias técnicas y también de un marcado deterioro de los datos internos del índice. Los máximos del Nasdaq en febrero se alcanzaron con cerca de 600 valores también subiendo a máximos, los de finales de abril con 250 y los de ayer con el acompañamiento de sólo 124 valores.

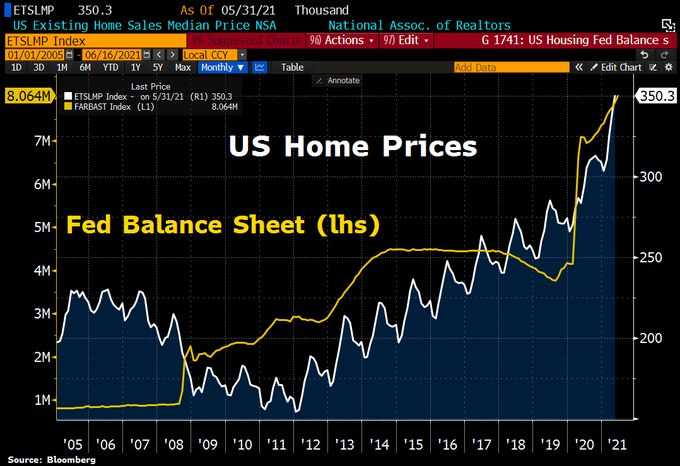

Cualquier dato, valoración o riesgo es una mera anécdota bajo el régimen de máximos por decreto gentileza de las políticas de reflación de activos y, en realidad, desde hace meses cada vez que el balance de la FED ha alcanzado nuevos máximos, en pocas sesiones, el mercado ha secundado la conquista y registrado nuevos máximos también.

El balance de la FED no sólo arrastra al mercado a máximos, también la riqueza de los más favorecidos y también el precio de la vivienda, cada días más prohibitivo para el ciudadano de a pie

Jeremy Grantham, prestigioso analista e inversor, fundador de la firma de inversión GMO con cerca de $18.000 millones bajo gestión, observa los acontecimientos con gran desconfianza, casi pavor según las perlas dejadas en una entrevista reciente concedida a Bloomberg, vean:

- «Los cuatro presidentes de la Fed posteriores a Paul Volcker (1979-1987) han subestimado el daño económico potencial de la burbujas, son extremadamente peligrosas».

- «Lo más sorprendente es la confianza que tienen los mercados en estos cuatro jefes de la Fed a pesar de la ineptitud demostrada al lidiar con las burbujas de activos»

- La situación no puede ser más crítica, los bonos, las acciones y los inmuebles están inflados a la vez. Incluso las materias primas se han unido. Es una tormenta perfecta que no ha pasado nunca y en ningún lado»,

- «Los últimos 12 meses han sido un final clásico para un mercado alcista de 11 años y hay una sobrevaloración máxima, con una situación parecida a la burbuja tecnológica de 2000»

Mañana será un día interesante, se hará publico el dato de evolución del indicador de inflación preferido de la Reserva Federal, Personal Consumption Expenditures -PCE- y se espera un importante alza, superior al medio punto porcentual en el mes, que catapultaría la tasa interanual a niveles bien alejados del umbral del 2%. Actualmente se encuentra en el 3.6% y confirmada la subida esperada, la tasa interanual del PCE subirá a más del doble.

Metales?, La dura corrección de pasadas jornadas estaba pendiente y responde a distintos motivos, explicados en detalle junto con niveles de control críticos y previsiones (reservado suscriptores).

La situación técnicas de las bolsa europeas es también delicada y peligrosa para los últimos en llegar.

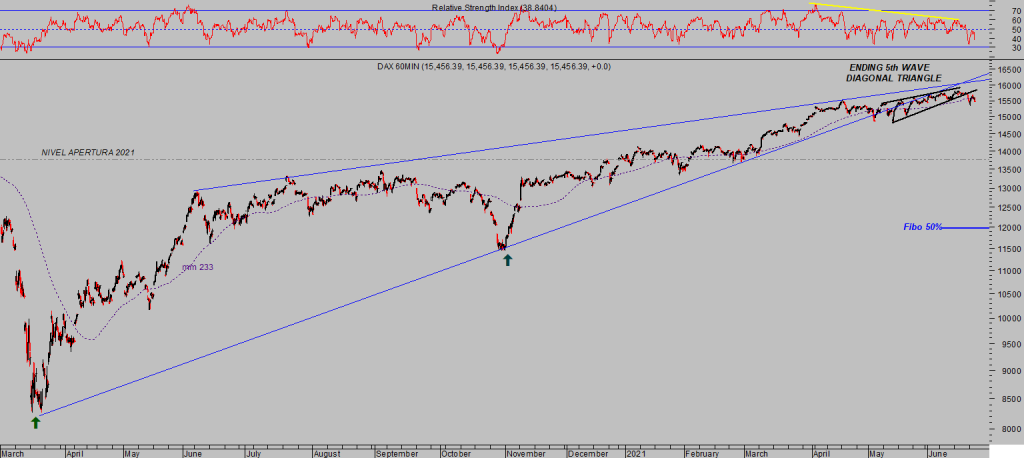

DAX-30, 60 minutos.

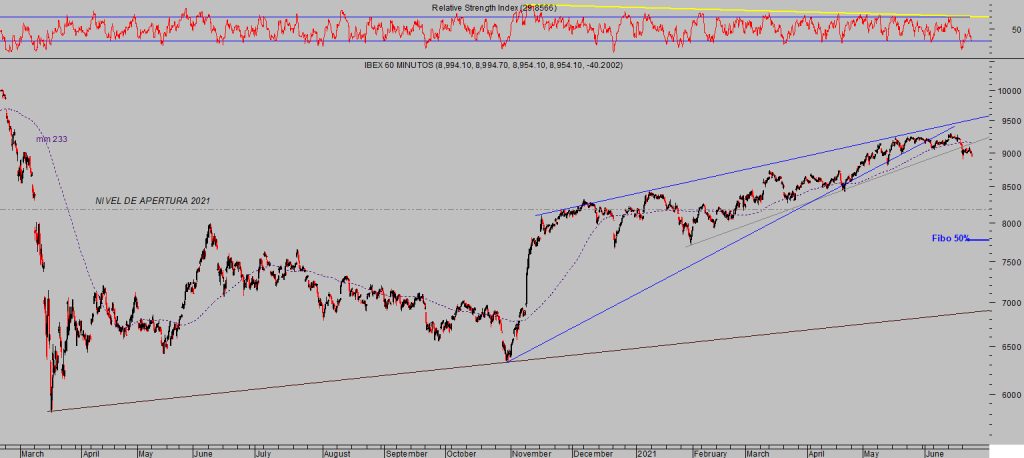

IBEX-35, 60 minutos.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta