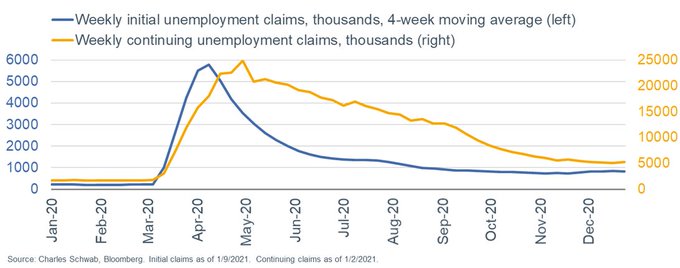

Los datos de Peticiones de Subsidios al Desempleo semanales ayer publicados en Estados Unidos fueron realmente sorprendentes, el consenso esperaba una ligera caída hasta 780.000, desde las 785.000 de la semana anterior, pero superaron muy holgadamente esa cifra y quedaron en 965.000.

El acumulado de Peticiones en las últimas 4 semanas también resultó más adverso de lo esperado, subió fuerte desde los 5.07 millones de la semana pasada hasta 5.270.000 actuales.

PETICIONES SEMANALES SUBSIDIO AL DESEMPLEO USA.

El informe de empleo de diciembre anticipó unos datos de evolución negativos y bastante más débiles de lo esperado, ahora más desempleados solicitan más subsidios y es evidente que la economía no puede mantener crecimiento alguno, ni el empleo, ni el consumo, sin ayuda de los programas de estímulo y el Sr Biden anunció ayer novedades en este sentido.

El mercado esperaba un mega programa de estímulos, con helicóptero monetario incluido o envío de cheques directamente desde el gobierno a las familias que podría llegar incluso a los $2.000 al mes.

El presidente electo Joe Biden presentó su plan de estímulos ampliado, con la medida estrella de aumentar la partida destinada a enviar a cada familia desde los $600 a $2.000 /mes, por familia que ingrese menos de $75.000 al año.

El Sr. Biden enviará al Congreso la medida esperando poder aprobar su paquete de iniciativas dotado con $1.9 billones, con dinero que su Tesoro no tiene, es decir contra deuda. Después tendrá que ser ratificado por el Senado para su aprobación definitiva. Sin embargo, de momento el Senado está ocupado con el proceso de «impeachement» abierto contra el expresidente Trump, además de diversos asuntos y comparecencias asociadas con el Covid.

La precariedad del empleo, de los salarios o la incertidumbre acerca del futuro de la economía y del mercado laboral están retrayendo la capacidad y las decisiones de consumo, consumo también mermado por acción de los precios.

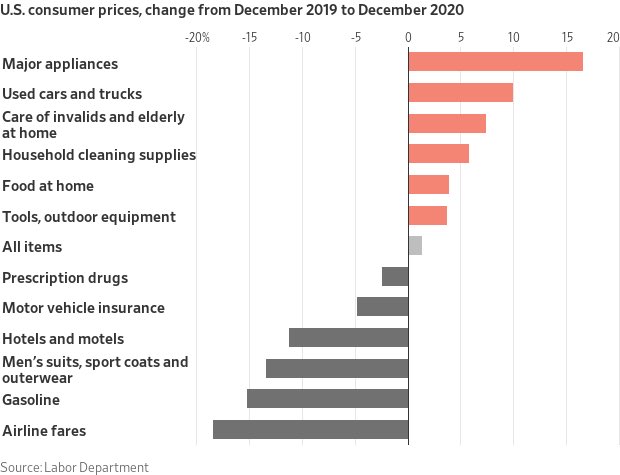

Aunque el IPC ha subido relativamente poco en 2020, el post de ayer expone detalles, el coste de la vida del ciudadano medio ha crecido muy por encima de la tasa oficial de inflación.

Mientras sube el coste de los alimentos, de los electrodomésticos o electrónica del hogar y empobrece aún más a la mayoría de la población, caen los precios relacionados con el ocio (viajes, hotles, aerolíneasa…) y compensan el dato final de IPC, de alguna forma escondiendo el aumento real del coste de la vida.

En definitiva, la inflación que sufre la gente de a pie es muy superior a la reflejada en la tasa oficial.

DESGLOSE INFLACIÓN USA.

El presidente de la Reserva Federal recordó ayer en un encuentro en Princeton’s Bendheim Center for Finance que: «no esperen que suba tipos si la inflación se eleva de forma coyuntural con el mercado laboral lejos de pleno empleo».

Un incómodo recordatorio para la mayoría de la población y también para los inversores en renta fija ya que, llegado el momento, la inflación subirá y anulará las exiguas remuneraciones que les proporcionan los bonos, mientras observarán a las autoridades impasibles y permitiendo que suceda sin hacer nada.

Con este telón de fondo, aunque el IPC publicado esta semana y comentado en estas páginas, está en niveles bajos e inferiores al umbral del 2% que solía vigilar la FED para actuar, las expectativas de inflación que manejan los mercados continúan ascendiendo, superaron ese umbral hace semana y ya alcanzan el 2.36%.

EXPECTTIVAS DE INFLACIÓN, USA.

Los tipos de interés de la deuda soberana USA, el 5 años en el 0.48% o el 10 años en 1.13% ofrecen rentabilidades reales negativas con la actual tasa de inflación. Los tipos de la deuda a 30 años en el 1.88% se salvan por la mínima, y suponiendo que las previsiones de los expertos se hacen realidad, todas las emisiones del Tesoro asegurarán pérdidas reales a los (des)inversores en poco tiempo.

La reacción normal de los inversores ante esta anómala situación será defender su patrimonio, una huida de la renta fija, salidas de fondos y falta generalizada de demanda (de inversores retail e institucionales, nacionales e internacionales) para las emisiones del Tesoro, un vacío que eventualmente tendrá que ser cubierto por la Reserva Federal, disparando adicionalmente su balance.

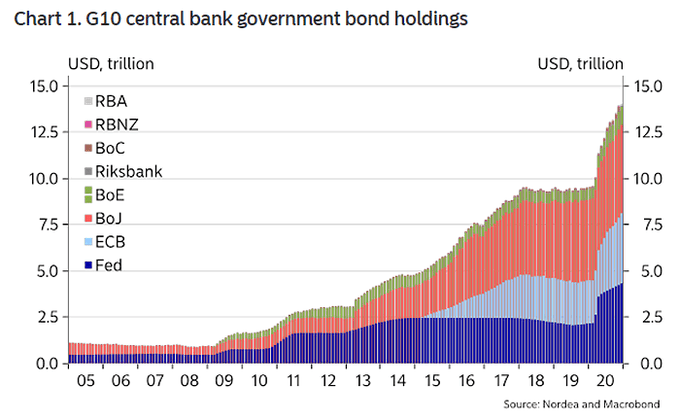

El volumen de deuda del Estado USA en manos de la FED aumentó notablemente en 2020 y las perspectivas para este 2021 apuntan a que será también muy activo.

La FED es junto con el BOJ, el banco central con mayores posiciones de deuda de sus gobiernos en cartera, es el banco que mayor volumen de deuda está monetizando.

DEUDA SOBERANA EN MANOS DE BANCOS CENTRALES.

También el Sr Powell apuntó ayer que la espiral actual de la economía no es tan bajista como la del pasado mes de marzo o que el PIB americano podría regresar a los niveles previos a la pandemia razonablemente pronto.

Evidentemente, sostener la espiral ha costado elevar el balance de la institución hasta casi $7.5 billones, sólo en 8 meses ha creado más dinero fake que en sus anteriores 107 años de historia.

Cada vez es necesario crear más dinero-contra-deuda para generar igual unidad de PIB, es decir, la perversidad de la Ley de Retornos Decrecientes lleva tiempo actuando a pleno rendimiento y las autoridades creando dinero de mentira cada vez más deprisa y asegurando un futuro bien complicado tanto para la economía como para los mercados.

NASDAQ-100, 15 minutos.

Es lógico que el mercado introduzca riesgo de subidas de los tipos oficiales, pero no pronto sino en 3-4 años, ya que la FED dejará correr la inflación pero no indefinidamente. Con la inflación despertando tímidamente y la FED habiendo alterado su política comunicando que desea un escenario de subidas de los precios, las rentabilidades de la deuda se están moviendo al alza en las últimas semanas como consecuencia del enfriamiento de la demanda de títulos de deuda y de las ventas de muchos inversores (caídas de precio de los bonos se traducen en subidas de rentabilidad).

Atención a la curva de tipos y su correlación con las bolsas, asunto comentado en post recientes, la Reserva Federal también es consciente de las repercusiones y ha anunciado intervención total, que aumentaría sus programas de compra de deuda de largo plazo.

Inundar el sistema con deudas y compromisos de pago futuros mientras se deteriora la economía y su crecimiento avanza en la última década al ritmo más lento desde la Segunda Guerra Mundial, es sinónimo de inflación y reducción del crecimiento potencial, de eventual devaluación de la moneda y eso es lo que parece estar cotizando el mercado.

Las caídas del Dólar se han instalado en los mercados y en la mente de la mayoría de expertos, el posicionamiento contrario al dólar es masivo.

y así el Dólar Index ha caído cerca de un 14% desde sus máximos de hace 10 meses…

DÓLAR INDEX, semana.

… aunque la tendencia podría detenerse muy pronto, previsiblemente alterando también el comportamiento de los mercados de riesgo y volatilidad, para los que tenemos dispuestas interesantes estrategias de sencilla aplicación y riesgo bajo y controlado.

NYSE semana.

La Teoría de Opinión Contraria aplicada a las lecturas de posicionamiento de los inversores en el Dólar, unánime y excesivamente bajista, unida a las lecturas técnicas, estacionales y de ciclo o la idea de que no es sólo USA quien está creando deuda a raudales, sino todo el mundo, y por tanto se trata de una carrera de devaluaciones global (race to the botttom), cabe esperar un giro de la tendencia del Dólar inminente.

En próximo post incluiremos también interesante estrategia para intentar aprovechar el escenario de mayor probabilidad esperado para el Dólar durante las próximas semanas.

La FED permanece comprometida a continuar inventando dinero de la nada, compra de deuda masivamente. Además ha llegado la «ola azul» o demócratas al Congreso y Senado USA anunciando más estímulos, deuda que eventualmente monetizará la FED.

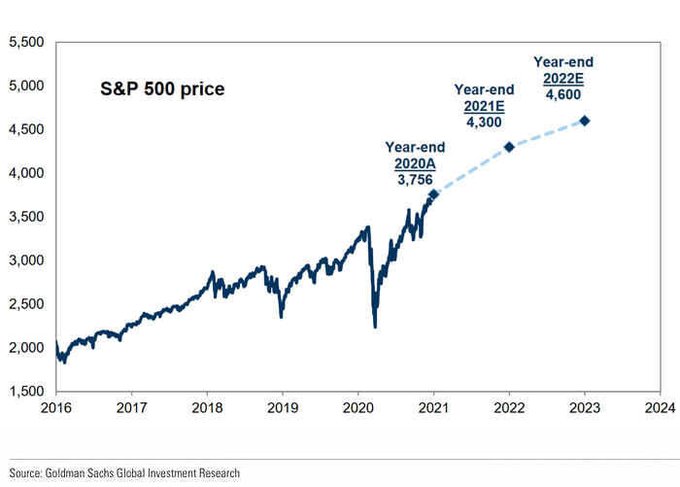

Las previsiones económicas y de beneficios empresariales están siendo revisadas por los grandes expertos, incidiendo en la confianza de los inversores positivamente, junto con las previsiones de mercado actualizadas notablemente al alza por los grandes intermediarios de Wall Street.

Vean las proyecciones de SP500 que maneja Goldman Sachs para el SP500.

¿Qué puede salir mal?.

El rebaño ha sido conducido al borde del precipicio, prudencia máxima!.

Vista la determinación de las autoridades por reflacionar activos, ¿efecto riqueza?, todo es posible. Incluso una barrida mayúscula de mercado al estilo del «flash-crash» de 2020 que dañaría mucho a los inversores menos experimentados y a los más expuestos y apalancados, antes de proseguir apuntalando los mercados arriba.

BUEN FIN DE SEMANA A TODOS !!!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta

2 comentarios

https://elpais.com/economia/2021-01-16/se-avecina-una-nueva-crisis-de-endeudamiento-y-sera-pronto.html

Copio sobre el Brexit, sus augurios son como los suyos por eso no los copio.

Mervyn King

El debate sobre la pertenencia del Reino Unido a la UE nunca fue económico: era político. La Unión nunca se avino a considerar que podía haber dos tipos de miembros en la UE: quienes quieren estar en el euro, en una unión política, y quienes no. El Brexit era casi inevitable tras la creación de la Unión Económica y Monetaria: no queremos pagar por mantener unido el euro, preferimos nuestro parlamentarismo a la Eurocámara, no queremos estar sujetos a la Corte europea de justicia. Lo que no sabemos aún es si el mecanismo creado para potenciales disputas comerciales y sobre regulación va a funcionar.

https://elpais.com/economia/2021-01-16/se-avecina-una-nueva-crisis-de-endeudamiento-y-sera-pronto.html

Copio sobre el € .

El BCE, que se ha convertido en un animal político: lleva años relocalizando recursos de una parte de la eurozona a otra sin mandato para ello. El euro se creó pretendiendo que una unión monetaria es viable sin unión fiscal. Eso provoca constantes tensiones, como ya vimos en 2010 en el Sur: en ausencia de transferencias fiscales del Norte al Sur es muy difícil mantener unida la zona euro. Con la covid, Europa no ha optado esta vez por la austeridad sino por los fondos europeos: por las transferencias fiscales. Pero de momento es algo temporal, para una sola vez, y en cambio ese es un reto permanente para la eurozona”. “El ministro alemán Wolfgang Schäuble vino una vez a mi despacho en Threadneedle para pedirme consejo sobre cómo solucionar los problemas del euro. Y yo no tengo la solución, pero sí le di tres opciones: desempleo permanente en el Sur, más inflación en el Norte o unión fiscal. ‘No me gusta ninguna de las tres’, dijo. Y ese es el problema, porque lo único seguro es que llegará otra crisis y entonces será tarde para arreglar el avión en pleno vuelo. Argumentar como hizo Schäuble en su día que el superávit alemán es útil para el conjunto del euro porque genera déficits en otros países es no haber entendido las consecuencias de una unión monetaria”.