La sesión de certificación de resultados de las elecciones presidenciales USA en el Capitolio, ayer celebrada, dejó unas tristes imágenes para la posteridad. Protestantes se manifestaron y la tensión fue aumentando hasta desencadenar serios altercados con la policía y la incursión de varias personas dentro del edificio, incluso en el interior de la Cámara del Senado.

Un episodio histórico y deplorable para la salud de la democracia que, sin embargo, los mercados trataron con la mayor normalidad imaginable, finalizaron la jornada con alzas, el Dow Jones subiendo un +1.44%, el SP500 +0.57%, excepto el tecnológico Nasdaq que cedió un -0.61%.

La Reserva Federal publicó las actas de la reunión del FOMC de diciembre, fueron quizá motivo de la respuesta al alza del mercado, ajena a los acontecimientos tumultuosos.

El contenido de las actas desprende un tono acomodaticio y de soporte claro a los mercados, prolongación del programa de asistencia al mercado de Repos hasta septiembre 2021, soporte a aumentar las compras de deuda de largo plazo o reafirmación de mantenimiento de políticas ultra expansivas por tiempo prolongado, inyecciones de liquidez y estímulos financiados contra deuda.

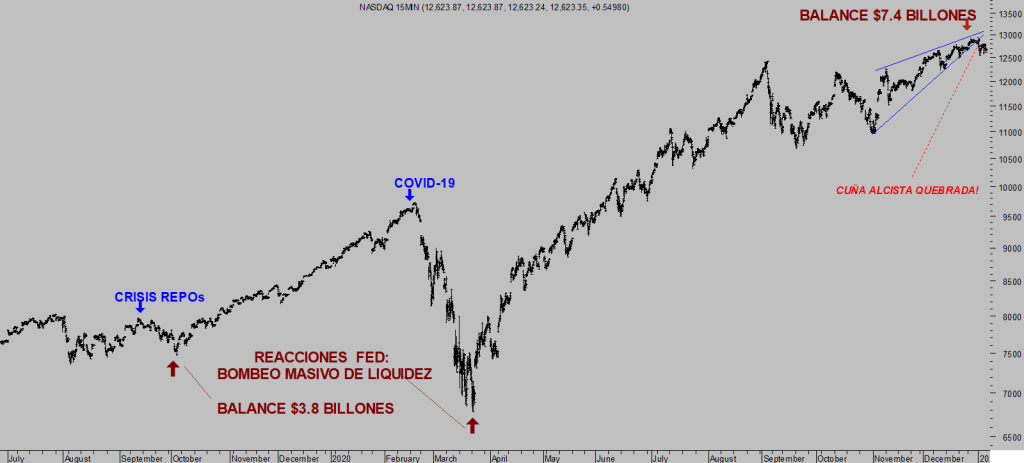

Los inversores continúan entusiasmados aunque llegados a estas alturas y situación técnica, conviene prestar atención especial al despliegue técnico en desarrollo, con ruptura de pauta del índice tecnológico, de momento tímida pero puede ser confirmada en cualquier momento y convertir la calma en tormenta.

El índice tecnológico ha liderado y arrastrado al alza al conjunto del mercado durante meses y podría también arrastrar al resto cuando corrija, como presumiblemente sucederá.

NASDAQ-100, 15 minutos.

Las actas han dejado de sorprender por las medidas constantes de apoyo, si asombran en más bien por el silencio calculado en lo referido a la evaluación del impacto real, al momento, la forma y el tiempo necesarios para normalizar la situación y condiciones monetarias, tmpoco se debaten (públicamente) las consecuencias no deseadas que está generando la política monetaria, la distorsión total entre economía y mercados, sobrevaloración histórica de las bolsas y la deuda, infravaloración de riesgos, aumento disparado de la desigualdad, etcétera…

Interesante la intención de la FED, declarada en las actas, de aumentar las compras de deuda de largo plazo, desde la perspectiva de la curva de tipos. Es evidente el malestar de las autoridades con la positización en marcha de la curva, tradicionalmente se traslada a las bolsas de manera adversa (tal como se explica en este post reciente) y genera gran volatilidad. Comprar deuda de largo plazo sostiene los precios y deprime los tipos, es decir, neutraliza la positización de la curva.

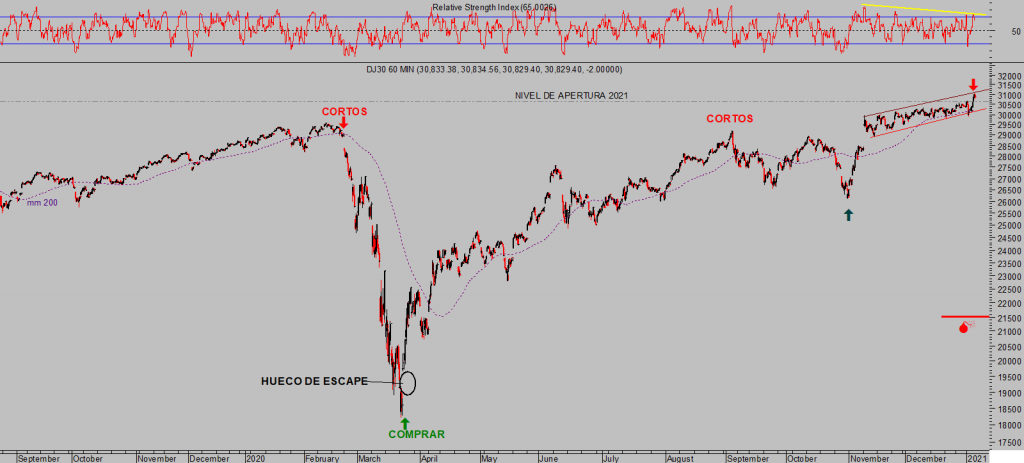

Los inversores manifiestan gran confianza en la marcha y posibilidades de las bolsas, ayer los índices americanos conquistaron nuevos record históricos, excepto el Nasdaq,

DOW JONES, 60 minutos.

S&P500, 60 minutos.

Se trata de nuevos máximos aunque marginales y dentro de una pauta de compresión de precios en zona de máximos que apenas ha conseguido avances desde los máximos alcanzados hace un mes pero sí ha generado lecturas técnicas comprometidas y divergencias bajistas de consideración.

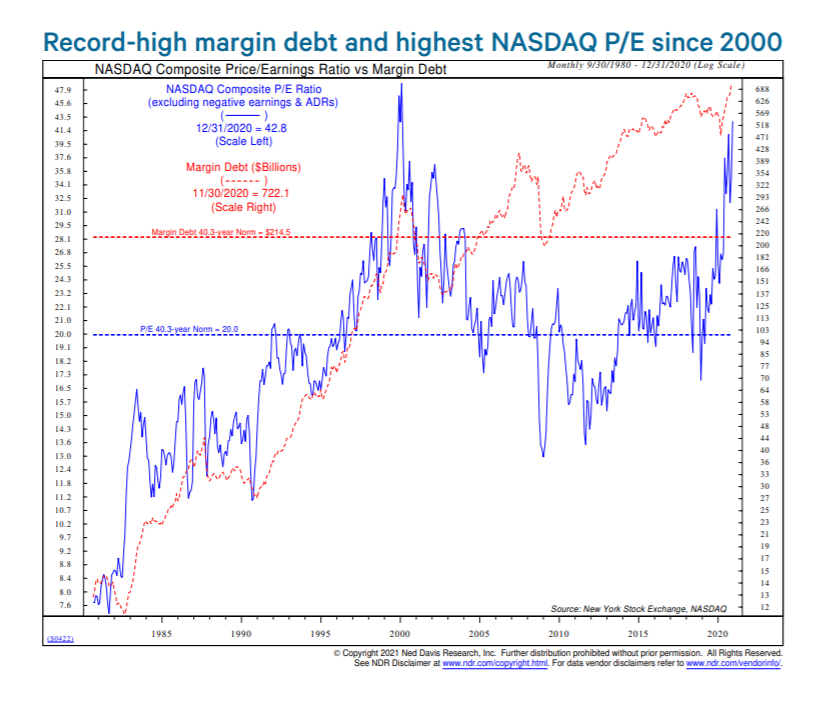

Es muy llamativo el interés de los inversores, principalmente de los menos avezados, y su participación vía endeudamiento para comprar acciones en un entorno de mercado tan excesivamente valorado y con un trasfondo económico tan incierto de cara al futuro.

Las valoraciones se sitúan en zona de máximos históricos, vean la evolución del PER del tecnológico Nasdaq (muy próximo a las lecturas de la burbuja tecnológica del año 2000) comparada con la del endeudamiento para la compra de acciones o margin debt, también en máximos.

Tras la primera ola de la pandemia surgió desde Wall Street una concienzuda campaña de propaganda acerca de una presunta recuperación en forma de V, recuperación de beneficios empresariales, del consumo, bla,bla,bla… que tanta ilusión generó entre la gente, inversores incluidos,.

Tras semejante campaña aliñada con $3.6 billones de dinero «fake» creados por la Reserva Federal, cabría esperar un reflejo igualmente contundente en la evolución de la demanda, del PIB o de las ventas de las empresas.

No sólo el tradicional PER ni el PER ajustado por inflación de Shiller (CAPE) desvelan registros insostenibles, son numerosas las métricas de valoración por las nubes, observen por ejemplo la relación entre las cotizaciones y las ventas, situada en niveles injustificables e históricos.

RATIO COTIZACIÓN-VENTAS, S&P500.

La situación torna de compleja a difícil, con una pandemia corrosiva que no deja respiro y continúa azotando con gran dureza, las economías se ralentizan y las autoridades siguen empeñadas en fabricar dinero para combatir cualquier amenaza.

La población sufre y la pobreza crece por días, sin reparar en el impacto de fabricar dinero -deuda- para habilitar programas de estímulo, se ha instalado en el sistema una idea perversa acerca de los estímulos, todo el mundo quiere más dinero, más inyecciones de liquidez, más estímulos, compras de deuda… sin reparar en la posibilidad de que sólo se trate de una tirita, de pan hoy y hambre para mañana.

Tanto es así que la pérdida del control del Senado por parte de los republicanos muy probablemente se debe a que sus programas de estímulo prometidos eran inferiores a los del partido demócrata, cuestión que se pudo visibilizar tras las declaraciones del republicano Mitch McConnell, líder del partido en el Senado, negándose a aumentar los programas de subsidio (helicopter money) hasta los $2.000 por familia tal como defendía el partido demócrata.

Muy posiblemente, la caída de los republicanos del Congreso primero y ahora del Senado se deben, en buena medida, a su intención de no desmadrar mucho más la situación de deuda del Estado.

Wall Street defiende los chorros de liquidez y subsidios masivos, a sabiendas de que la mayor parte se quedará en sus arcas, la gente de a pie también lo defiende, deseando recibir pan, más dinero y ayudas y es ahí donde paradójicamente ambos se encuentran favoreciendo la continuidad del desmadre monetario y descontrol de la deuda.

Transcurridos dos meses desde las elecciones, el Congreso americano finalmente ha certificado la victoria de Joe Biden, el día 20 de este mes será investido presidente y a partir de entonces el partido demócrata tendrá libertad para manejar Congreso y Senado. Si legisla para cumplir con sus promesas electorales, disparará de nuevo el endeudamiento a marchas forzadas. No será fácil superar el desbarajuste de herencia dejada por Trump, aunque tiempo al tiempo.

Si la solución a los problemas fuera inventar dinero y emitir deuda, regalar dinero gratis a la gente, a empresas y gobiernos, ¿para qué esforzarse?, ¿por qué hay pobreza?, ¿por qué mueren de hambre al día más 30.000 personas en el mundo o cerca de 11 millones cada año?.

Es un secreto a voces el hecho de que inventar dinero de la nada no depara bondades para el largo plazo. si la solución fuera tan sencilla, entonces países que han abusado sistemáticamente de la creación de dinero como Zimbabue, Venezuela, Alemania de Weimar, Argentina, etc… serían líderes mundiales de riqueza, hoy lo son pero de lo contrario.

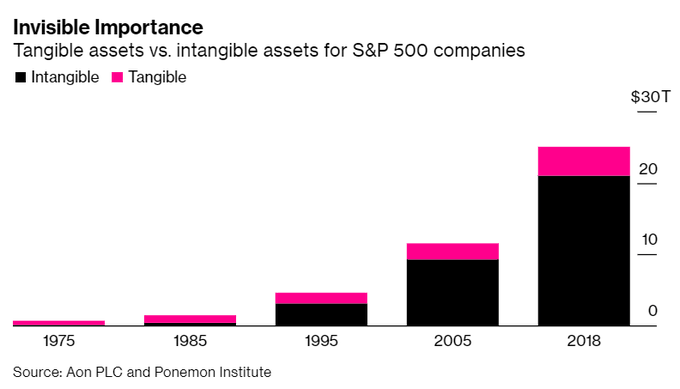

Antes de despedir el escrito de hoy, recordar que el dinero fake y la propaganda de ilusiones también fake, generan expectativas imposibles. Wall Street es un vertedero de ilusiones insatisfechas para la mayoría, que se defiende con argumentos tan ligeros como en ocasiones falaces entre los que se encuentran crecimientos de valor más intangibles que reales.

Mantenemos interesantes sugerencias operativas, estrategias de sencilla aplicación y riesgo limitado para aprovechar el actual entorno de rentabilidad riesgo, así como para capitalizar el impacto previsible del desmadre monetario en los metales preciosos y empresas mineras.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta

Un comentario

Estimado Iruzubieta.

Ante todo Felicitarlo por el nuevo año, que nos traerá Grandes Sorpresas!

En mis últimos comentarios que le hecho, me he referido a la importancia del Valor Real General (aun desconocido por la humanidad y las escuelas economicas históricamente), que hemos tenido el mérito de descubrir, así como la Ciencia Económica (inexistete también hasta ahora).

Los únicos aportes científicos a la Ciencia Económica lo hizo Carlos Marx, al descubrir la Plusvalía y el Valor de Uso, que le dá razón de existir al Valor Mercantil (que se cree como único válido y que en realidad no vale nada, como el dinero fiat),.

Igualmente la llamada ¨Ley del Valor¨ (que no es más que la Ley del Precio, portador de la Inflación), tambien dejará de existir cuando desaparezca el Valor Mercantil (ya hubo un ejemplo practico con la cotización del petróleo el 4 de abril del 2020 y nadie se dio cuenta), no solo desapareció, sino que se volvió negativo, primera vez en el historia!. Adsurdo?.

Posterimente el 25 de septiembre, serenitmarket publicó un gráfico con el título ¨Asombrosa falta de Valor en valor¨, identico al que publicó Ud. hoy pero con los los valores intangibles encima de los tangibles y con otra escala de valoración, que comienza con el 17% en 1975 y termina con 84% en 2018!

¿Están desapareciendo los Valores Tangibles o los Valores Mercantiles?

¿Por qué no se pueden medir los Valores Intangibles, incluso los que llaman ¨ocultos¨ y ¨ no revelados¨ pero no contados, aunque se sabe que existen y están ¨latentes¨ en la mercancia; se pueden valorar y apreciar, pero no contabilizar?

La respuesta es que sencillamente: El Valor Real General es INCONMENSURABLE!

Ud. ha expuesto hoy: ¨Wall Street es un vertedero de ilusiones insatisfechas para la mayoría, que se defiende con argumentos tan ligeros como en ocasiones falaces entre los que se encuentran crecimientos de valor más intangibles que reales.¨

Afirmo y puedo demostrar que los Valores Intangibles son tan Reales como los Tangibles, lo que NO es Real es el Valor Mercantil y … Nadie aun lo ha descubierto, no es solo Ud.

Más aun, en la medida que crecen los Valores Reales (tanto en los Intangibles como en los Tangibles), se va extinguiendo el Valor Mercantil y por tanto las Mercancías y el Dinero.

Y antes de que desaparezcan los Salarios y la Productividad (como es la tendencia desde hace muchos años), COLAPSARÁ el Crecimiento Económico y… EL CAPITALISMO.

Mientras haya QEs (monetario y fiscal), no habrá estallido de la Burbuja Madre del Dólar y la Espuma Financiera.

Las ¨pincharᨠla INFLACIÓN ESTRUCTURAL SISTÉMICA!

No se podrán utilizarse ¨las herramientas mercantiles liberales¨ para contenerla como las tasas de interés, porque ya están prácticamente AGOTADAS.

Todo lo anterior se deben a Cambios Estructurales Sistémicos e irreversibles, causados por la (SAS)!.

Por último, en este momento publican la siguiente ¨cita de gurú¨: ¨Lo súper interesante de 2020 es que fue básicamente un ciclo de mercado completo dentro de un cicl0o de mercado más grande¨. Es realidad fueron ciclos de QEs dentro de otros ciclos más grandes de QEs, último recurso de supervivencia del sistema agotándose también, con las tasas negativas.

Los Ciclos Económicos en realidad no funcionan desde el final de la II Guerra Mundial, lo que se ha estado produciendo es la Contracción Sistémica tendencial del Capitalismo. Se terminaron los ¨ciclos¨, el sistema está agotado. La humanidad está en tránsito a otro sistema superior y se está haciendo de forma revolucionaria, como los anteriores.

La insurrección ayer en el Capitolio de Washington es manifestación del gradual colapso sistémico, la riqueza polarizada y la confrontación entre pueblos y la oligarquía financiera global.

Pronto se conocerán los descubrimientos de la Teoría del Valor Real General, la Ciencia Económica, la Energética y la Ciencia de la Sabiduría (SAS).

En espera de su respuesta,

Santiago Brugal Almanza

Científico descubridor de la Ciencia de la Sabiduría, madre de todas las Ciencias.