El Bureau of Labour Statistics publicó el viernes el informe de empleo de mayo, creación de 223.000 nuevos puestos de trabajo y por encima de los 189.000 esperados que incidieron en una nueva caída de la tasa de paro en una décima respecto al mes anterior para quedar en el 3.8%.

El Sr.Trump debía estar ansioso por dar a conocer el dato y tuvo la ocurrencia de twitear una hora antes de la publicación: «Looking forward to seeing the employment numbers at 8:30 this morning,» una práctica prohibida por ley. Se intuyó que el dato iba a ser positivo, ya que de otra manera no hubiera habido una mención expresa. De hecho, se produjo una reacción inmediatamente después del Tweet, alzas de dólar y subida en la rentabilidad de la deuda.

Niveles mínimos en la Tasa de paro no registrados desde hacía 20 años aunque alcanzados sin acompañamiento de la Tasa de Participación en la fuerza laboral.

La mejora experimentada por el empleo junto con las previsiones de PIB elevadas y recién corregidas al alza por el modelo de cálculo en tiempo real GDPNow de la FED de Atlanta, actualmente en el 4.6% para este segundo trimestre, son argumentos que afianzan las pretensiones normalizadoras de la FED.

GDP-Now, FED ATLANTA.

Argumentos para actuar subiendo tipos, la próxima subida será la semana que viene, y muy probablemente otra vez más en otoño. La probabilidad que otorga el mercado al escenario de 4 subidas para este año es baja pero saltó al alza con fuerza tras conocerse los datos de empleo y salarios en la sesión del viernes, hasta el 28.7%.

PROBABILIDAD 4 SUBIDAS DE TIPOS EN 2018

Cualquier sorpresa alcista de inflación obligaría a la FED a cumplir con su cuarta subida de tipos este 2018 y se convertirá en un motivo de inquietud para los mercados, particularmente los bonos USA.

Esperamos ciertas alzas de inflación en próximos meses, tal como razonaba el post del pasado jueves y en caso de terminar siendo superiores a lo descontado, entonces la sorpresa se transformará en miedo entre los inversores.

Y una de las razones que provocó la espiral de ventas de acciones en enero fue la inesperada subida de los salarios. En mayo también subieron, en menor medida que en enero, pero algo por encima de las estimaciones de Wall Street.

Los salarios subieron un +2.7% frente al 2.6% esperado:

SALARIOS USA

Existe temor fundado a subidas de tipos, al encarecimiento del coste de la deuda, dificultades de refinanciación o inversión de la curva de tipos, pero sobretodo a que el temido error en política monetaria se haga realidad.

Las alzas de inflación se espera sean sólo fugaces y de escasos meses de duración pero, además, también se espera moderación en el crecimiento de PIB previsto para este año, incluso numerosos analistas proyectan problemas de cara a finales de 2019 y año 2020.

El mercado de acciones presenta un patrón de comportamiento intradiario dominado por la actividad de los distintos tipos de inversores.

Durante la primera media hora suelen acudir las»manos débiles» o inversores menos avezados y tiende a sufrir mayor intervención de las denominadas «manos fuertes» durante la últimos compases de sesión, última hora de mercado.

Así, con objeto de analizar la interacción de ambos y su relación con la evolución de precios, existe un interesante indicador llamado Smart Money Flow Index (simple diferencia entre los primeros 30 minutos y 60 últimos de cada sesión, que refleja el trasfondo real del mercado y verdaderas intenciones.

Y además, mantiene una elevada correlación con el incremento porcentual anual del Dow Jones, tal como se observa en el gráfico siguiente:

DOW JONES trimestre

Es importante considerar que se ha producido un sesgo en la dinámica de mercados.

La operativa de las empresas comprando acciones propias -autocartera- en los últimos años, más intensa aún en los últimos meses desde la aprobación de la reforma fiscal USA, es un importante factor de demanda de acciones y que según ley, las operaciones de autocartera no se pueden llevar a cabo durante la última media hora de negociación.

La operativa con autocartera altera las fuentes de demanda del mercado sin incidir en el tramo final de cada sesión, un hecho que puede también alterar las lecturas reales del Indicador Smart Money Flow Index. Veremos !!!

Sin embargo, es inquietante observar un mercado sostenido de manera artificial, cuyos principales participantes son las propias empresas que ante un panorama incierto de demanda invierten en sus acciones en lugar de invertir en sus fábricas, en I+D o en nuevos proyectos productivos.

La brabuconada American First de la semana pasada, el Sr Trump activó los temidos aranceles al Acero y Aluminio contra Europa, Canadá y otros, es una provocación intolerable y una declaración de guerra comercial contra los aliados económicos y comerciales probablemente más fieles de USA.

USA ya ha sido denunciada ante la Organización Mundial del Comercio y ha recibido inmediatas represalias, como era de esperar. El ambiente político y comercial se está caldeando en un momento delicado de mercados, con los índices sujetos con alfileres y cotizando en zona muy próxima a referencias técnicas de gran relevancia.

DOW JONES semana

DOW JONES 60 minutos

El aspecto técnico de distintos índices es realmente comprometido, también los europeos, y la estacionalidad no acompaña.

Al menos, el crudo ha iniciado una corrección interesante y que debería reducir presiones inflacionistas así como relajar los costes energéticos a los agentes económicos.

El análisis de datos de posicionamiento -COT- combinado con estudios técnicos y de pauta, sentimiento y estacionalidad, nos permitieron anticiparnos a la corrección el crudo, una vez más…

WEST TEXAS diario

… así como facilitar una sencilla estrategia para rentabilizar el escenario esperado y más probable, aún en curso. La estrategia sugerida hace sólo dos semanas acumula una rentabilidad del +15.5% y de acuerdo con el gráfico siguiente, la posibilidad de alzas adicionales, caídas del crudo, son elevadas y de gran interés.

SCO diario

La situación política en Europa avanza erráticamente y sumando incertidumbre a una economía en plena desaceleración desde hace más de 6 meses y caída de inflación.

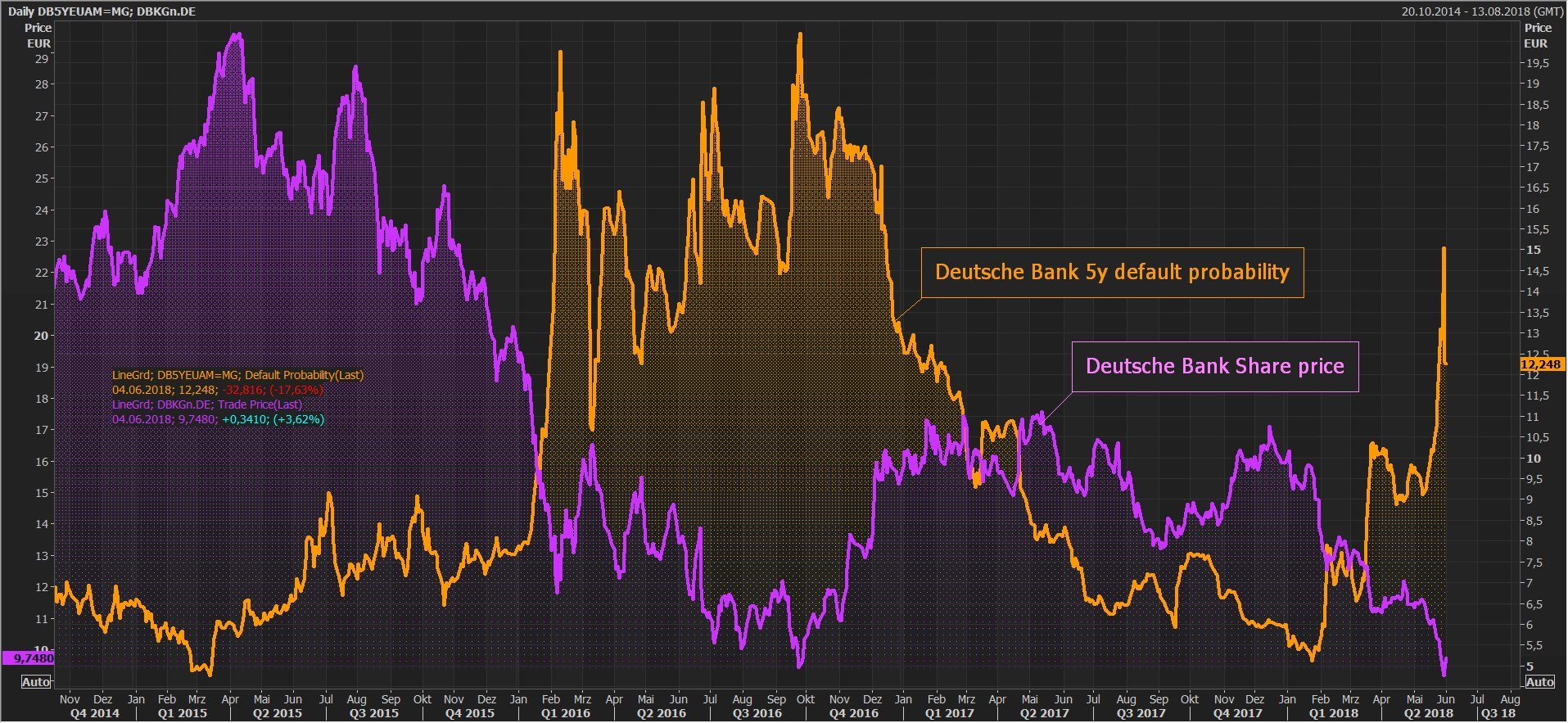

Crecen las dudas sobre la capacidad del BCE para eliminar el QE en septiembre, tal como rezan sus «forward guidance», o subir tipos pocos meses después. La salud y solvencia del sistema bancario están en entredicho y además de Italia como epicentro de preocupaciones, ahora el Deutsche Bank se encuentra en situación de gran riesgo.

La FED ha introducido al banco alemán entre las entidades en «troubled condition» desatando mayor incertidumbre. Los seguros anti, quiebra o Credit Default Swap se han disparado mientra que la cotización se desploma.

Y además surge el fantasma de Lehman Brothers, al existir cierta similitud en el comportamiento de sus acciones. Black Swan?

El Deutsche Bank ha perdido solvencia, reputación y capitalización de forma muy considerable, tan sólo alcanza los €23.000 Millones, preocupante para un banco que mantiene un volumen de derivados tan disparatado como el mostrado en post del viernes.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta