FELIZ Y PRÓSPERO AÑO 2020 !

Comienza nuevo año y es momento tradicionalmente oportuno para planificar y organizar, ajustar hábitos en busca de mejorar en lo personal, crecer, perseguir la felicidad, preservar la salud, dietas, ejercicio, etcétera…. y ganar más dinero.

Es el momento o estacionalidad anual en la que prácticamente todo el mundo coincide en detenerse a repasar la marcha de sus vidas, a mirar al futuro con aspiraciones, reflexionar y proponerse cambios. Los más populares que ha traído este nuevo año son los siguientes, centrados principalmente al ámbito de la salud y el dinero:

También en el caso particular de los ciudadanos de Estados Unidos, preocupados por el estado de sus finanzas y dieta:

Alcanzar objetivos saludables, dietéticos y de ejercicio es, salvo excepciones, sólo cuestión de voluntad y depende casi exclusivamente de la determinación de cada individuo.

Ganar dinero y o gestionar el ya ahorrado depende también de la determinación de cada uno pero además de un acto voluntarioso, también está sujeto a diversos factores ajenos al empeño, especialmente si en el propósito está involucrado el mercado financiero.

Después de un comportamiento de mercados estelar en 2019, el mejor desde hace más de 20 años para las bolsas USA, comienza el nuevo año cargado de incertidumbres y desde una posición de inestabilidad considerable.

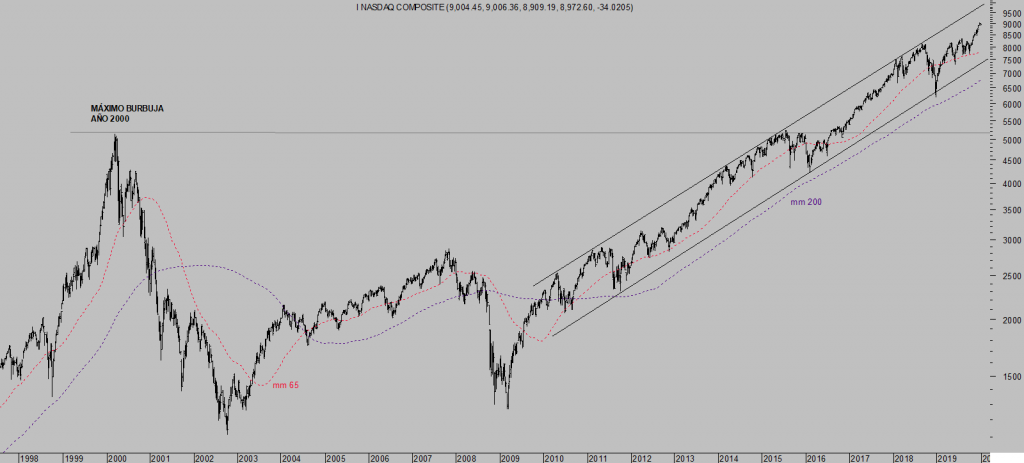

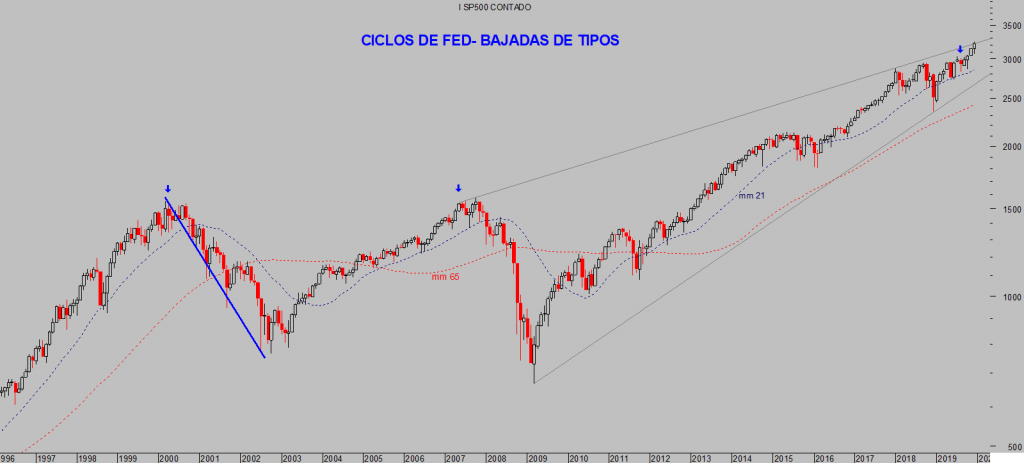

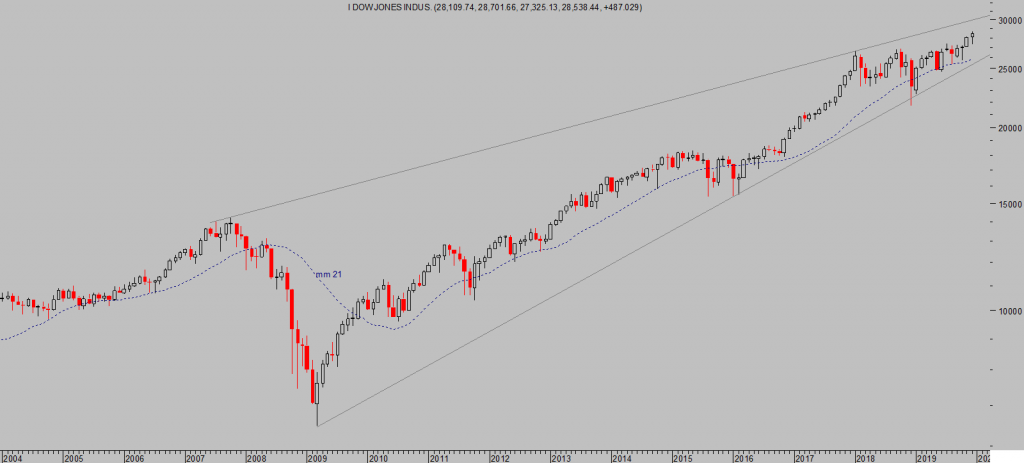

En las últimas jornadas del 2019 el mercado de valores americano continuó con la tendencia y carrera alcista iniciada allá por marzo de 2009, el Nasdaq consiguió alcanzar la zona de los 9.000 puntos por primera vez en su historia, el S&P500 alcanzó los 3.250 puntos (zona proyectada en estas líneas desde el pasado verano aunque conseguida de una forma imprevista al no haber desarrollado la corrección esperada a principios de otoño) y el Dow Jones quedó a las puertas de los 29.000 puntos.

NASDAQ COMPOSITE, semana.

S&P500, semana.

DOW JONES, mensual.

La crisis de liquidez en los mercados monetarios USA está siendo manejada por las autoridades exitósamente en tanto que han contenido las consecuencias de corto plazo y ha pasado desapercibida por los mercados

NASDAQ-100, 15 minutos.

Sin embargo, el coste ha sido hasta el momento cercano a $500.000 millones, el balance de la Reserva Federal se ha disparado al alza en forma de V y las expectativas para el futuro del balance de la FED son de crecimiento intenso y continuado, sembrando un entorno de inestabilidad futura que, curiosamente, los mercados continúan aplaudiendo.

Aplauden las cotizaciones, en máximos históricos, y también los inversores aunque los menos avezados. Las diversas encuestas de sentimiento y participación, flujos, comentadas en anterior post son suficientemente reveladoras.

Los inversores expertos, grandes gestores de fondos y Hedge Funds están en modo cautela desde hace semanas y las últimas lecturas de comportamiento de los insiders reflejan lecturas extremas y usualmente registradas en momentos previos a… Veremos!.

Este mes los mercados continuarán muy pendientes del acuerdo comercial, Fase I, entre USA y China del que han trascendido detalles pero aún nada firmado.

Además, el Brexit debería comenzar a andar a finales de este mes de enero y dada la relevancia y envergadura de la decisión y eventuales consecuencias, concentrará la atención de los inversores.

Cabe la posibilidad de que sea pospuesto bajo la premisa de que los inversores y demás participantes en los mercados decidan actuar y diversificar, originando un efecto adverso en los mercados interbancarios y monetarios, una crisis de liquidez sin precedentes que podría obligar al presidente UK, Sr. Boris Jonhson, a tomar una decisión indeseada, a posponer el último adiós.

Aún existen multitud de flecos sin cerrar, acuerdos fronterizos, acuerdos de pesca, inmigración, coste final del divorcio, etcétera… que podrían ser esgrimidos como excusas perfectas para el aplazamiento de la entrada en vigor efectiva del Brexit, en caso de asistir a la previsible crisis de liquidez.

El mantra «cuanto peor mejor» continúa su imparable, incomprensible e injusto proceso de premiar a los peores, observen la evolución de las principales bolsas mundiales (70 índices, cortesía de @perpe), con Venezuela, Grecia, Rusia o Argentina a la cabeza del ranking en rentabilidad conseguida en 2019:

El año que comienza se presenta realmente interesante, marcado por incertidumbre geopolítica, desaceleración de la economía global en curso, caída de la rentabilidad y beneficios empresariales pero las bolsas subiendo en estado de embriaguez e intensificando niveles de sobre valoración.

Este 2020 es año presidencial USA, la estadística de comportamiento del mercado de acciones en años electorales es típicamente alcista.

A pesar del trasfondo macro y micro, del potente aumento de expectativas de los expertos esperando recesión económica en USA, posición y tendencia de la curva de tipos (consecuencias explicadas en distintos posts), etcétera… presumiblemente las autoridades monetarias continuarán con su política de reflación de activos y tratando de apuntalar los mercados ante cualquier riesgo de ruptura técnica (hasta que realmente se produzca como siempre termina sucediendo) y el Sr Trump twiteará y luchará por mantener viva la fiesta bursátil al menos hasta noviembre. Suerte!

Habrá volatilidad y bandazos, en cualquier momento se iniciará una corrección de cierta importancia para limpiar tanto posicionamiento y sentimiento alcista de inversores particulares, aunque el mercado tratará de recomponerse, eventualmente el Dow Jones podría intentar alcanzar la zona de los 30.000 puntos o el Nasdaq los 10.000, el consenso de expertos «sell side» de Wall Street apunta a subidas importantes para el año, como es costumbre.

Será un año de grandes oportunidades pero también de riesgos, conviene actuar con cautela evitando los nichos de mercado más extendidos y sobre valorados, son muy numerosos.

Las condiciones de mercado invitan a incidir en la diversificación, gestión basada en posicionamiento estratégico geográfico y sectorial, reduciendo o eliminando ponderación en los activos más extendidos y peligrosos, aumentando en regiones, sectores y valores concretos con potencial, algunos detectados y sobre los que pronto publicaremos recomendaciones y estrategias concretas de actuación.

FELIZ AÑO A TODOS!!!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta