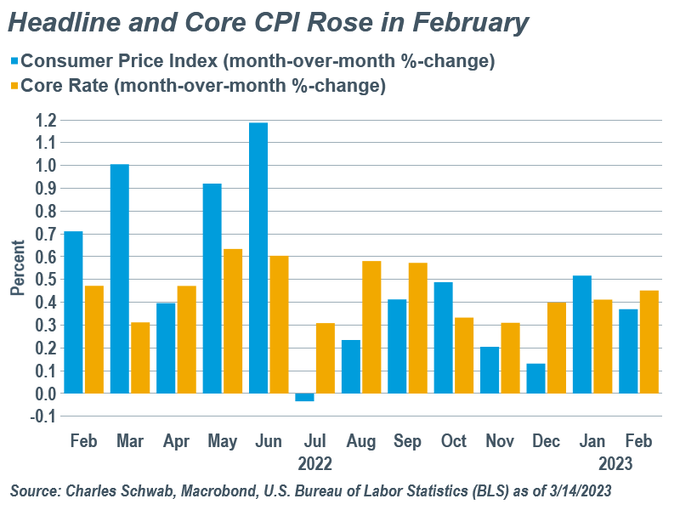

Ayer se hizo público el dato de inflación al consumo -IPC- de Estados Unidos del mes de febrero. No hubo sorpresas y la evolución de precios coincide con las previsiones que tenían los analistas aunque cabe destacar la inercia al alza de la inflación subyacente.

IPC Y SUBYACENTE, VARIACIÓN MENSUAL. EEUU.

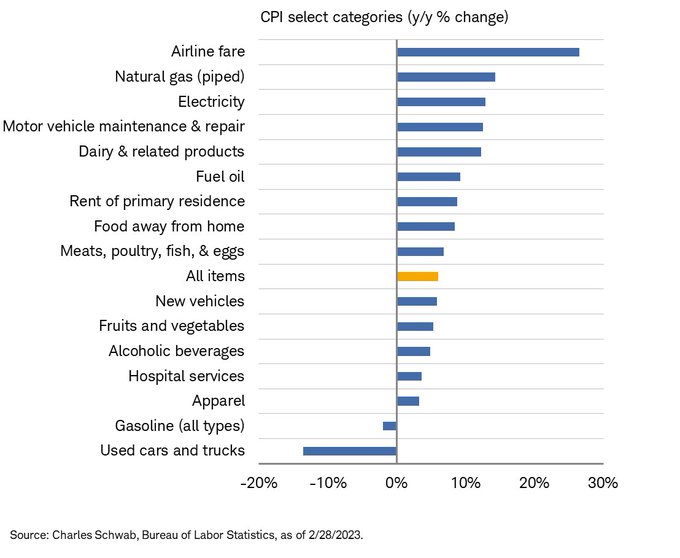

Vean desglose de la evolución de los precios según categorías:

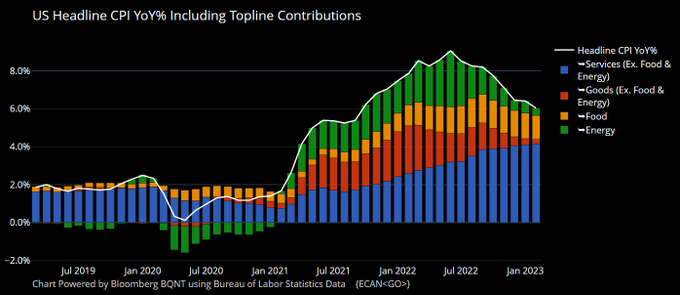

Observando el aporte de las distintas grandes partidas de la siguiente manera, destaca el aporte del sector servicios, así como la escasa aportación del sector energía.

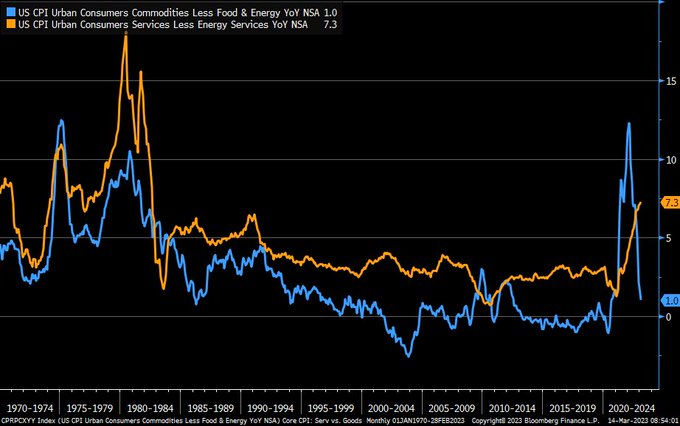

La tendencia y presiones de precios sobre el sector servicios se reafirmó en febrero, como también las presiones desinflacionistas de los productos manufacturados.

INFLACIÓN BIENES vs SEVICIOS. EEUU.

En resumen, el IPC interanual se redujo hasta el 6% frente al 6.4% de enero pero la tasa subyacente sólo cayó una décima respecto al mes anterior y queda en el 5.4%.

Son niveles aún muy elevados pero dentro de las expectativas que manejaba el consenso y motivo por el cual el mercado reaccionó al dato con alzas de cierta importancia, confiando en que con estos datos de precios sobre la mesa la Reserva Federal podría reducir el ritmo de subidas de tipos.

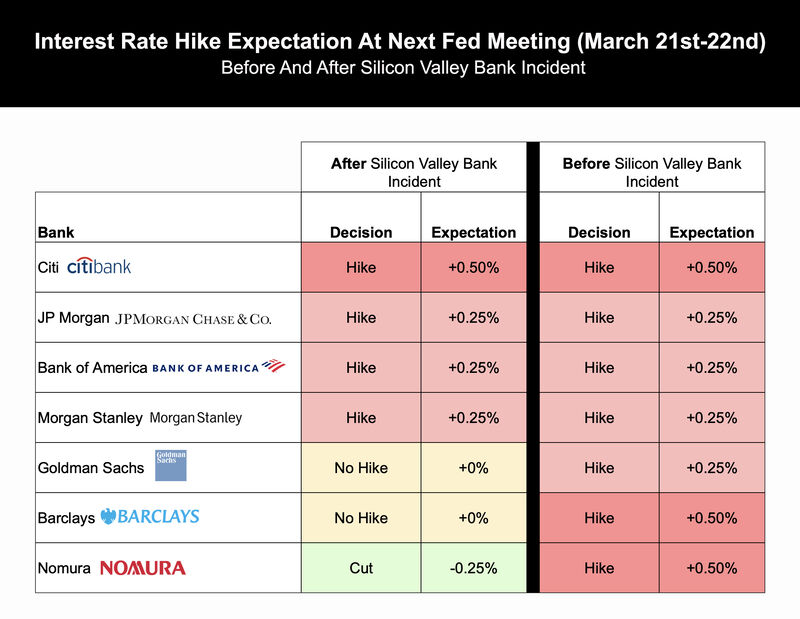

La gran incertidumbre que pesa sobre el sector bancario y los datos de paro de febrero conocidos el pasado viernes, sin ser determinantes aún pero al menos algo más flojos que el mes anterior, favorecen la posibilidad de que la FED eleve tipos la semana que viene en 0.25 puntos en lugar de los 0.50 que preveían los expertos.

El conjunto de factores antes citado puede aliviar ligeramente la urgencia del proceso de alzas de tipos pero todavía son insuficientes para inducir a la FED a dejar de endurecer la política, es decir conviene esperar más subidas de tipos y drenaje de liquidez.

La reunión del FOMC de los próximos días 21 y 22 de marzo. también las siguientes, se verá afectada por un interesante conflicto entre los dos objetivos principales de la política monetaria: la contención de los precios y empleo frente a la estabilidad financiera.

Cumplir con el objetivo de estabilidad de precios conllevaría a una subida de tipos de interés de 0.50 puntos, mientras que para lograr estabilidad financiera deberían subir 0.25 o simplemente sólo mantener los tipos inalterados y esperar vigilantes a la reunión de mayo.

Por el momento, después del fiasco de los bancos USA, el mercado ha cotizado una importante rebaja de la tasa terminal hasta el 4.76%, nivel que previsiblemente será alcanzado la semana próxima si la FED sube 0.25 puntos tal como esperamos.

PREVISIONES DE MERCADO TASA TERMINAL FED FUNDS.

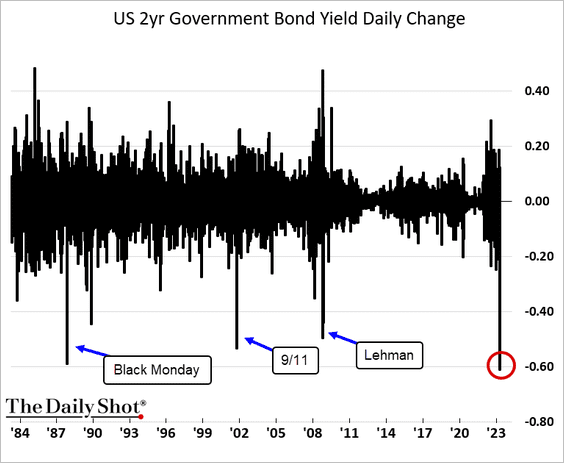

El mercado no sólo se ha alegrado cotizando a la baja las previsiones de la tasa terminal tras la inmediata reacción de las autoridades para frenar un posible efecto contagio desde los bancos quebrados, de Silicon Valley, Silvergate y Signature Bank, además ha comprado bonos a toda prisa y presionado al alza los precios, a la baja su rentabilidad en vertical y el tramo más intenso desde octubre de 1987.

RENTABILIDAD BONOS 2 y 10 AÑOS, EEUU

La abrupta caída de la rentabilidad de los bonos a 2 años coincide con episodios sonados de la historia.

Y las bolsas nos recuerdan que semejante reacción del mercado de deuda suele anticipar zozobra bursátil, volatilidad en ciernes y son momentos para aumentar la vigilancia y la cautela:

S&P500, mensual

Además de la responsabilidad de manejar las variables de estabilidad en precios, empleo y mercados financieros, el Sr Powell debe también tener en consideración el factor credibilidad, la FED ha cometido fallos al cumplir con su agenda oculta pero fomentar altas tasas de inflación, fallos a los ojos de la gente y los mercados.

La confianza en la FED es cada vez más frágil y la semana próxima podría intensificar este problema si decide mantener tipos o mostrarse en tono «dovish» para satisfacer a los mercados ignorando las presiones de precios.

Los inversores cotizado ahora el «momento pivot» para el mes de septiembre

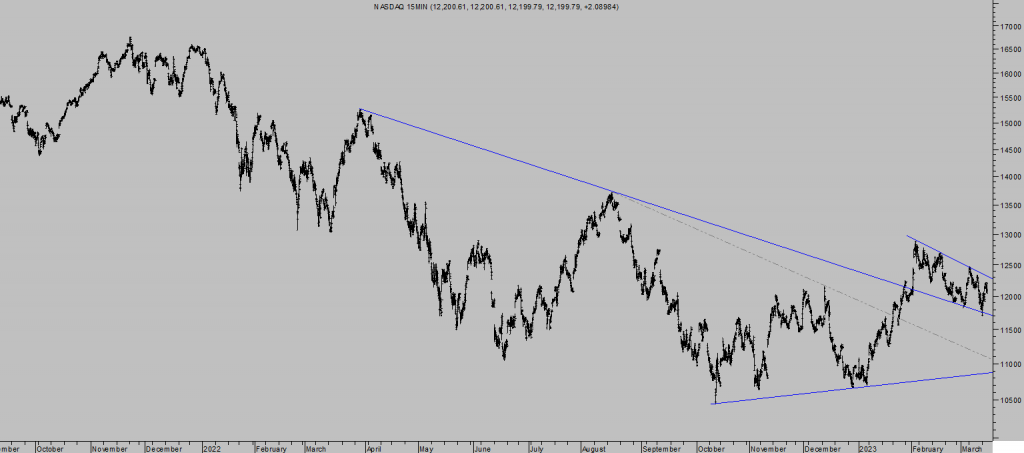

Las bolsas abrieron con fuerza, el Nasdaq llegó a subir un +2.3% en los primeros compases de la sesión y el SP500 un 2%, al cierre quedaron con alzas suculentas del 2.14% el Nasdaq, +1.06% el Dow Jones y del 1.68% el S&P500:

NASDAQ-100, 15 minutos.

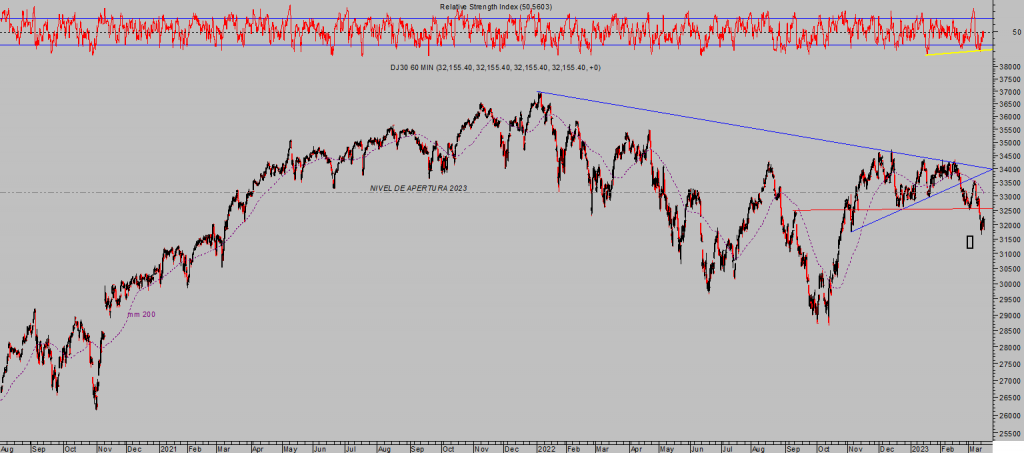

DOW JONES, 60 minutos.

Con estos mimbres, las autoridades monetarias quedan en el centro de atención de expertos y mercados en general, ahora todos esperando mensajes menos duros y subidas de tipos menos intensas o incluso una pausa y la tasa terminal más baja, algunos como los analistas de Nomura pronostican para la FED una rebaja de los tipos:

El BCE previsiblemente mañana subirá tipos, en 0.25 o más probable 0.50 puntos, y situará la tasa oficial del dinero en Europa en la zona que el mercado descuenta como terminal.

TASA TERMINAL TIPOS BCE.

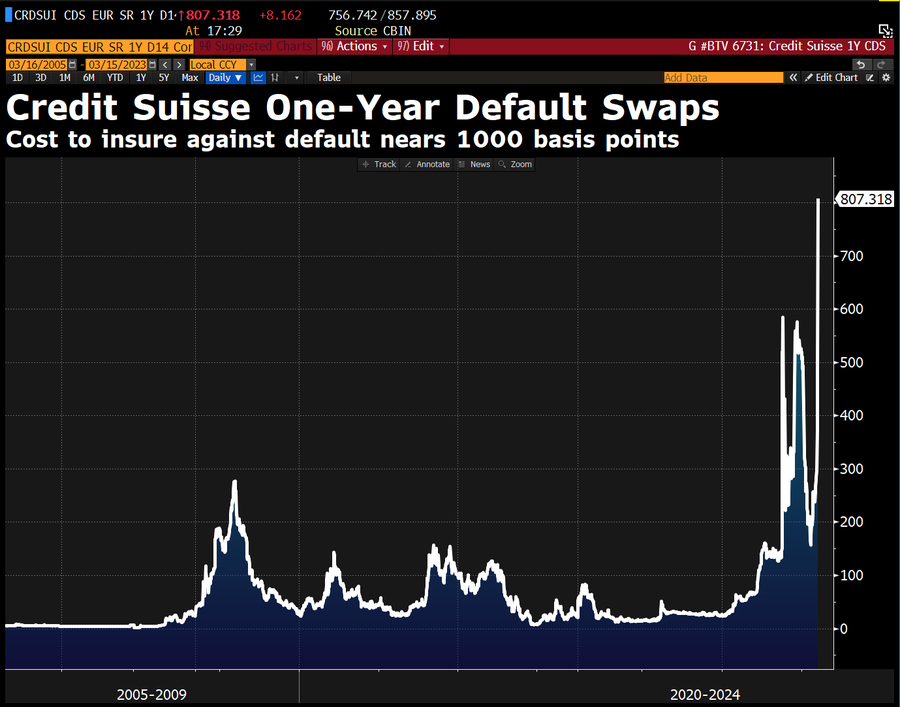

Además de los eventos de crédito o problemas conocidos en el sector bancario americano y la expectativa de que la comunidad de empresas zombis generen más de un quebradero de cabeza adicional, en Europa también existen cisnes negros a punto de naufragar como el segundo banco suizo Credit (debit) Suisse, vean el abrupto salto al alza de las coberturas para protegerse ante un default o -CDS- Credit Default Swaps sobre la entidad.

Por encima de 500 los CDS suelen sugerir gran peligro.

CREDIT DEFAULT SWAPS CREDIT SUISSE

Los niveles alcanzados anticipan un default inminente y la cotización del banco hoy cae otro 20%, suma una caída del 80% desde los niveles de enero de 2022 o un 88% desde febrero de 2021 o un 97% desde sus máximos históricos.

COTIZACION CREDIT SUISSE

¿Motivo de la actual espantada alcista de los CDS?. El apoyo ofrecido semanas atrás para reconducir la situación de Credit Suisse por el Saudi National Bank acaba de ser retirado.

Vienen curvas.

Stay tunned!.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta