A medida que se acerca la fecha del FOMC de marzo, inicio de normalización monetaria, aumentan la incertidumbre y volatilidad en los mercados mientras que la FED trata de relajar la inquietud de los inversores modulando el contenido de sus relatos, ahora toca tono balsámico, como el lanzado el pasado viernes por John Williams, presidente de la FED de Nueva York:

- “Espero que la inflación de los precios de los PCE descienda aproximadamente al 3% este año e incluso a un nivel más bajo el año que viene, a medida que desaparezcan las limitaciones de la oferta”.

- «Es el momento de iniciar el proceso de normalización de la política monetaria».

- «No veo un argumento convincente para la primera gran subida de tipos»

La jornada del viernes fue de más a menos, los mercados abrieron con alzas y ligera recuperación pero las cotizaciones pronto se giraron a la baja después de conocer que a pesar de los encuentros diplomáticos para apaciguar los peligros de conflicto militar en Rusia, se sucedieron varios bombardeos en la frontera de Ucrania.

La reunión prevista para esta semana entre Antony Blinken, secretario de Estado EE.UU. y el ministro de Asuntos Exteriores ruso, Sr. Sergei Lavrov, no impidieron la escalada de tensiones ni tampoco la caída de cotizaciones.

Pero esta mañana Rusia ha sembrado aún más dudas al anunciar que no tiene un plan concreto respecto de la celebración de la reunión, las bolsas han cambiado el tono repentinamente desde una apertura al cista de los índices en Europa, cerca de un punto porcentual, a perder todo lo ganado en cuestión de minutos.

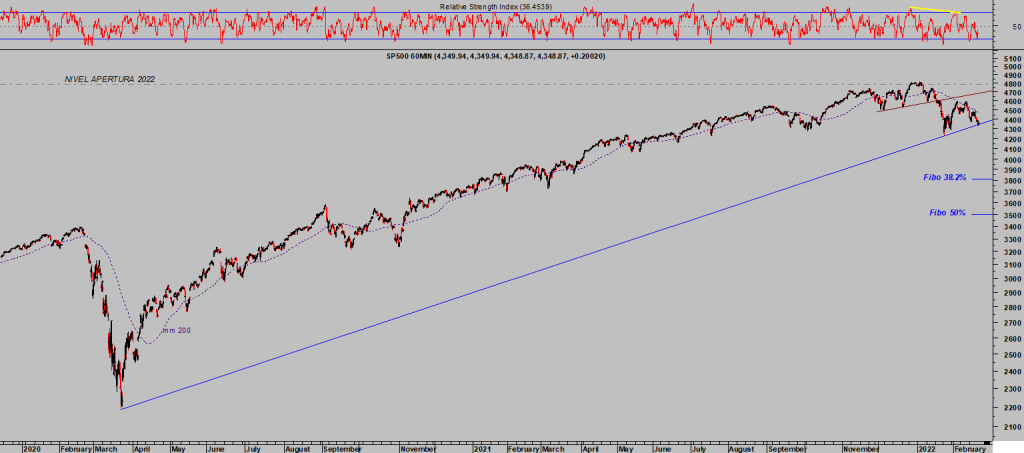

El vencimiento de opciones del viernes pudo influir en el comportamiento del mercado durante la semana, después de haberse mantenido s «limpiado» multitud de posiciones bajistas, abiertas vía opciones PUT, el mercado se movió con mayor libertad y el viernes cedió posiciones, el tecnológico fu el más castigado, -1.23% abajo, el Dow Jones y el SP500 también cerraron en rojo, un -0.68% y -0.72% respectivamente.

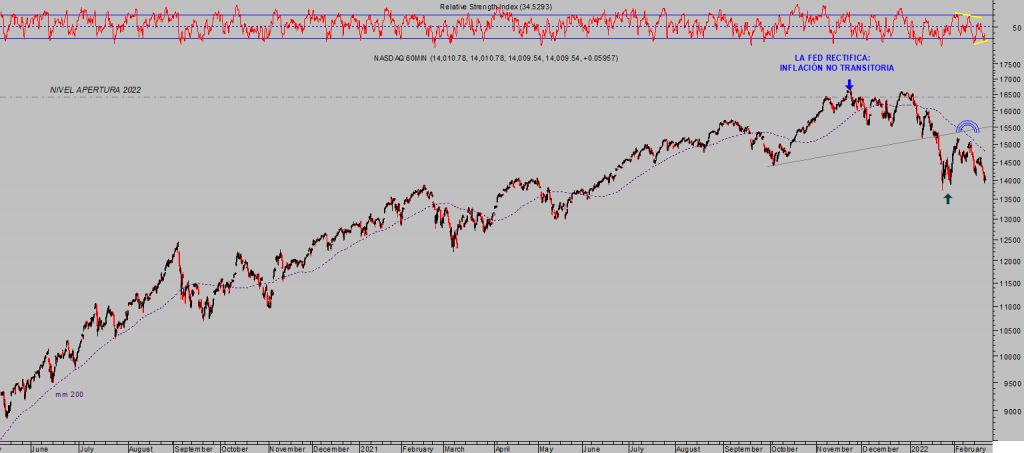

NASDAQ-100, 60 minutos.

El posicionamiento de los inversores ha dejado su situación netamente alcista y casi eufórica de hace sólo dos meses dejando paso a un mercado más equilibrado, en un entorno de pesimismo extremo de los pequeños inversores (tal como expone en detalle el post del viernes) mezclado con claras oportunidades de compra tras las duras correcciones sufridas por multitud de valores en los últimos meses.

El hecho de que el mercado haya estado aguantado por el elitista grupo de grandes valores FANGMAN, mientras que las pequeñas y medianas empresas vienen corrigiendo desde hace casi un año había pasado prácticamente desapercibido.

Los inversores continuaban complacientes en el edén del paraíso bursátil manipulado por la FED, hasta finales del 2021 y el cambio de narrativa de la FED (inflación No Transitoria) junto con el descenso de los grandes en enero ha calado hondo, tras observar a gigantes como Amazon, Apple o Netflix, considerados intocables, perder desde máximos alrededor de un 10%, 8% o 35%, respectivamente.

S&P500, 60 minutos.

Hoy es festivo en Estados Unidos, en atención al Día del Presidente, y los mercados americanos permanecerán cerrados.

Hoy la FED no creará dinero nuevo.

BALANCE RESERVA FEDERAL

El abuso de medidas «heterodoxas» de los bancos centrales ha sido intenso y prolongado en el tiempo, mermando la capacidad de influencia de nuevas medidas ante un eventual shock. Una escalada militar seria en Rusia en estas condiciones sería fatal, pondría en aprietos a las autoridades monetarias para manejar el escenario de incertidumbres y posibilidades que se abriría para el futuro de la economía, estanflación.

La inflación está causando estragos en las finanzas de millones de familias, en las empresas, en el mundo de las inversiones y de la remuneración del ahorro (represión financiera). La devaluación de facto que supone la inflación para las monedas es un problema que el ahorro y la inversión suelen tratar de esquivar buscando alternativas.

El área de las criptomonedas ha irrumpido con fuerza y se ha instalado en el sistema como posible alternativa refugio ante la caída del poder adquisitivo del Dólar, en cierta manera desplazando incluso también a los metales preciosos y particularmente al ORO, tradicionalmente considerado activo refugio anti inflación por excelencia.

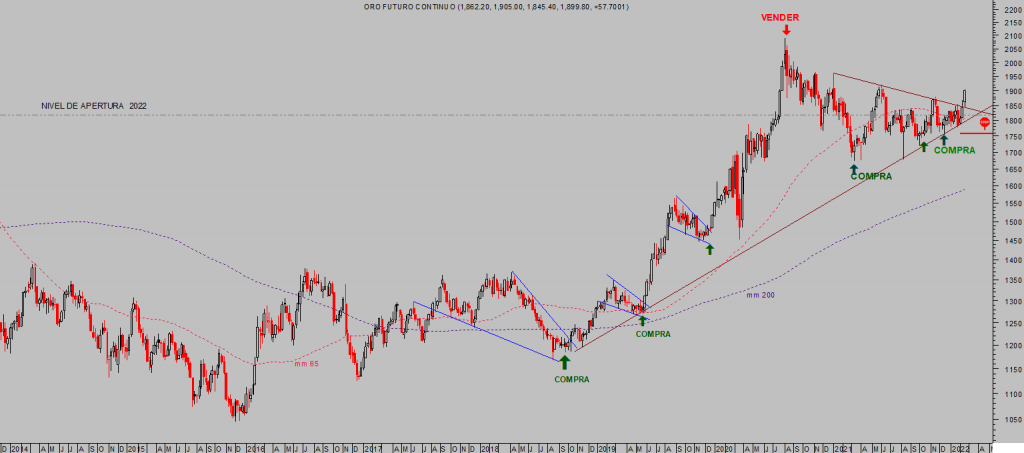

No obstante, el ORO continúa siendo un activo de interés y respondiendo como cabe esperar en entornos de incertidumbre y de inflación. Después de un largo y tedioso rango lateral, ha conseguido por fin romper referencias técnicas de control, acelerando su comportamiento alcista y confirmando las expectativas de manera muy interesante y técnicamente elocuente,

¿ORO 2.500?, interesante hipótesis que pronto compartiremos en estas líneas.

ORO, semana

Seguimos muy estrechamente los acontecimientos en el sector y compartimos con nuestros lectores estrategias (de riesgo limitado y controlado) para poder aprovechar el escenario esperado. Vean un ejemplo, el riesgo máximo de la operación fue inferior al 3%, ahora la rentabilidad suma un 20% y gracias al control dinámico de posiciones de riesgo, en el peor escenario la rentabilidad mínima será del 7%:

ROYAL GOLD, semana

Las criptomonedas han ocupado un espacio en el mercado, especialmente entre los inversores con menor aversión al riesgo o con ilusión de convertirse en multimillonarios rápido y sin esfuerzo.

Las criptos se mueven con gran volatilidad y ahora que se confirman las tasas de inflación y deterioro generado, que aumentan los peligros de un shock (Rusia) y la inestabilidad, resulta que sus precios han respondido con desplomes severos. Es muy discutible que se configuren como alternativa real y confiable al Oro.

Aún existe riesgo de caída adicionales,

BITCOIN, diario

La comunicación como herramienta fundamental de la Reserva Federal no sería tan efectiva para apaciguar los ánimos de los mercados ante una guerra en Rusia, de ahí la inquietud de los mercados e hipersensibilidad que muestra ante cualquier declaración relacionada con el conflicto.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta