Excelente sorpresa ayer en los mercados, desde la apertura recogieron las noticias con gran optimismo y compras que propulsaron al alza a los principales índices europeos, con ganancias que llegaron a superar el 3%.

Las noticias que originó tal escapada siguen en busca y captura, a priori no hubo novedades con capacidad para generar tal inercia, salvo la aprobación desde Rusia de una vacuna COVID (más que optimismo originó dudas y falta de credibilidad) o quizá el dato de ventas de coches de China que resultó positivo.

El sector bancario, comentado en post de ayer, fue protagonista de la sesión europea al recuperar posiciones y motivo por el cual el selectivo Ibex-35 mostró un comportamiento diferencial positivo frente al resto de plazas, terminó la jornada arriba un +2.97%.

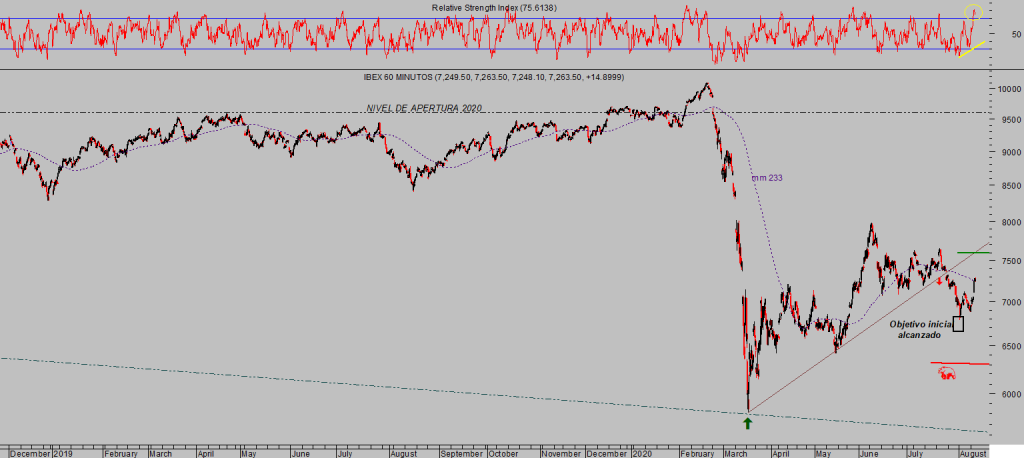

IBEX-35, diario.

La espantada alcista del IBEX, estimulada por los bancos, también responde a criterios estrictamente técnicos, después de las caídas de sesiones precedentes había alcanzado la zona objetivo inicial prevista para la corrección y se habían generado ciertas divergencias alcistas de corto plazo que facilitaron el rebote de ayer.

IBEX-35, 60 minutos.

Las espadas siguen en alto y en tanto que el selectivo español cotice por debajo de sus referencias de control (suscriptores) el riesgo continuará vigente.

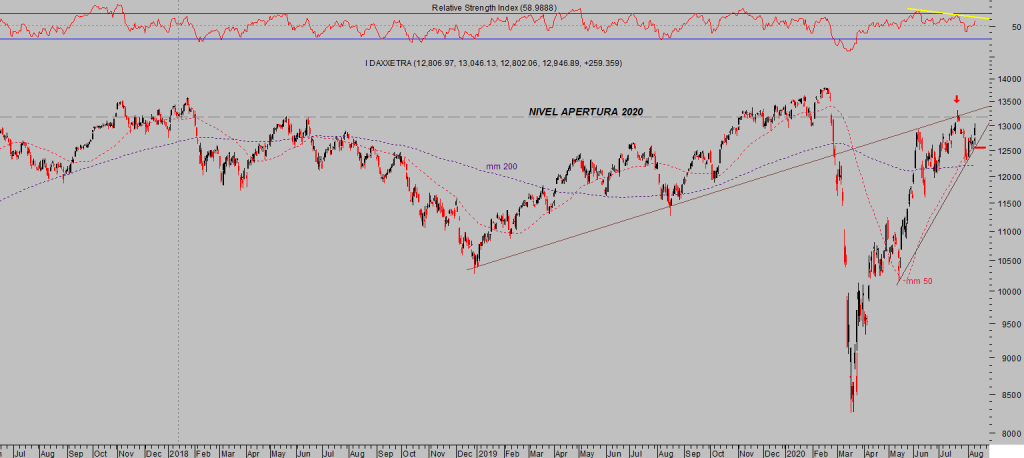

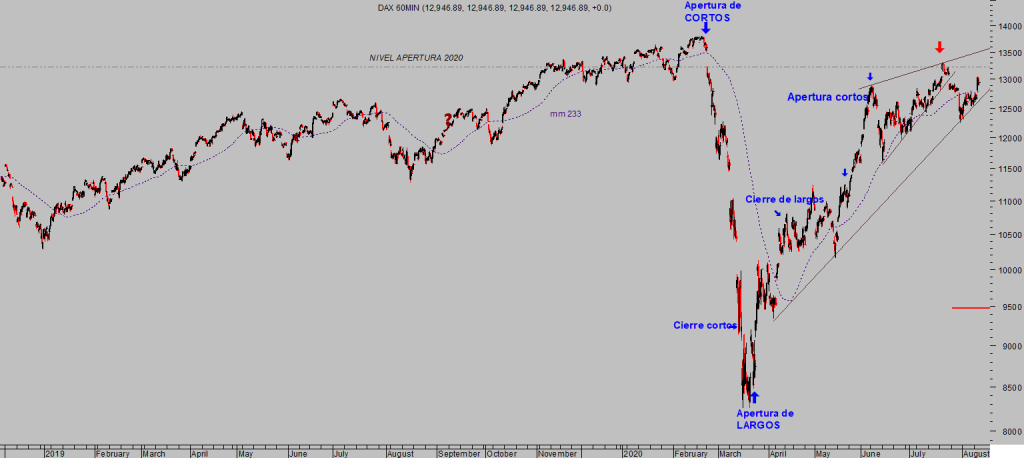

El DAX alemán también llegó a ganar alrededor del 3% durante una sesión de comportamiento errático y violento, abrió disparado pero a media jornada cayó fuerte perdiendo alrededor de 200 puntos en un rato para después recuperar 100 y cerrar subiendo un +2.04%, apoyado en un dato positivo del índice sentimiento sobre expectativas publicado por el Instituto ZEW.

Con el DAX en zona de máximos de los 13.000 puntos continúa el dilema del huevo y la gallina, es decir, si el dato de expectativas subió porque la fortaleza artificial del DAX podría estar anticipando un futuro brillante de la economía o bien el DAX subió porque interpretó que las expectativas de los empresarios realmente mejoran.

DAX-30, diario.

Mientras el Índice ZEW de expectativas mejoró, el Índice ZEW de condiciones actuales revela un deterioro muy destacable, aunque los mercados prefirieron ignorarlo para fijar la mirada en el futuro, encontrando cierta confirmación a las expectativas de crecimiento del PIB alemán este trimestre que el consenso proyecta próximo al 5%.

La mejora del índice de expectativas en las últimas semanas esta siendo fuerte y relevante en contexto histórico, ha subido hasta máximos de 2.003. Vean su evolución comparada con la del PIB alemán:

Suponiendo un repunte de PIB del 5% en este tercer trimestre, el PIB alemán todavía necesitará realizar grandes esfuerzos y mejoras posteriores fuertes y continuadas sólo para recuperar el terreno perdido después de haber perdido un 2% en el primer trimestre y un 10.1% en el segundo.

PIB TRIMESTRAL, ALEMANIA.

El aspecto técnico del índice alemán avanza interesante.

DAX-30, 60 minutos.

El BCE continúa trabajando a tiempo completo tratando de estabilizar el sistema financiero y de estimular el económico. A menos que las políticas de creación de dinero-de-la-nada y deudas terminen siendo exitosas y capaces de insuflar crecimiento económico sostenido y superior al aumento de creación de deudas, cuestión muy dudosa, las futuras generaciones recordarán a los banqueros centrales de nuestros días con especial resentimiento.

La recuperación de las bolsas europeas está siendo desigual, cada país refleja las fortalezas y debilidades de su economía y mercado domésticos en la bolsa y aunque el BCE está regando a la economía del conjunto de la UE es inevitable que los inversores prefieran invertir sus ahorros en países con mejores perspectivas/ menor riesgo y se alejen de lo contrario, por ejemplo opten por comprar Alemania y vender España.

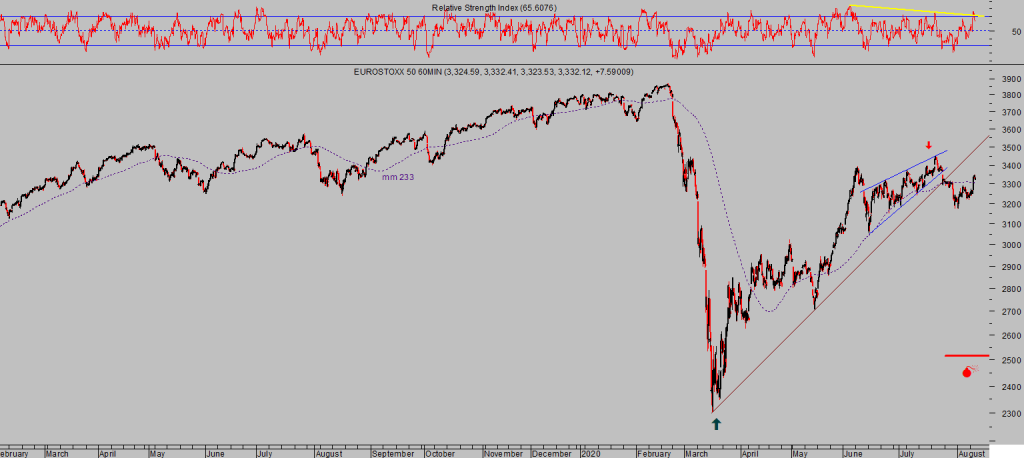

El índice europeo por excelencia, el Eurostoxx-50 representa a las principales empresas de la Eurozona, ha desplegado una pauta de recuperación desde mínimos de marzo similar a la del índice alemán aunque menos fuerte y ha quedado más alejado de sus máximos pre-covid que el DAX, presenta lecturas y escenario técnico de mayor probabilidad que también sugieren prudencia.

EUROSTOXX-50, 60 minutos.

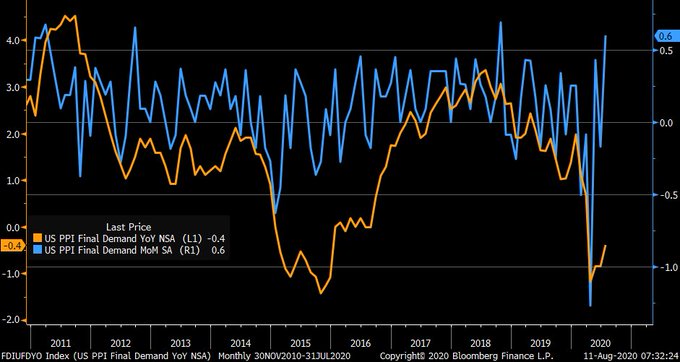

Ayer, antes de la apertura del mercado americano se publicaron datos importantes, como los Precios a la Producción o el índice de confianza de las pequeñas empresas.

El Small Business Optimism Index, elaborado por NFBI, inesperadamente cayó por debajo de los niveles del mes pasado y también por debajo de las expectativas, reflejando el aumento de la incertidumbre y dificultades añadidas que sigue ocasionando la pandemia.

Así, la recuperación experimentada por el sentimiento de los pequeños empresarios en semanas pasadas ha sufrido un parón e incipiente giro hacia la preocupación. El dato de expectativas en las condiciones esperadas de los negocios o de las ventas, ambas a la baja, pone de manifiesto esa preocupación.

ÍNDICE DE SENTIMIENTO DE PEQUEÑOS EMPRESARIOS USA

Siguiendo con la publicación ayer de datos macro en USA, los precios a la producción en julio subieron un +0.6% y un +0.5% la tasa subyacente, frente al 0.3% y 0.1% respectivamente proyectados por los expertos o al negativo -0.2% y -0.3% del mes anterior.

Son datos adversos para el mercado, particularmente para el de renta fija pero al tratarse de un repunte aislado tampoco recibieron gran atención, sabiendo que la tasa interanual todavía se encuentra en terreno negativo, -0.4%, y la tasa subyacente ha pasado a positivo interanual aunque un tímido +0.3%

Hoy se publica el IPC de julio en Estados Unidos, los expertos en general no esperan presiones de precios aunque conviene vigilar la evolución y analizar la marcha de los testigos oportunos (índices de expectativas, TIPS, velocidad circulación del dinero…) para anticipar cambios de tendencia,.

La capacidad de la inflación para modificar por completo el escenario y posibilidades de los mercados ha invitado a muchos gestores e inversores ya se están posicionando tal como se expone en post recientes.

Una sorpresa en precios aislada podría pasar desapercibida y no alterar demasiado el curso de los acontecimientos pero cualquier sospecha de continuidad en presiones de inflación generará un shock en toda regla en los mercados, primero en los de renta fija.

En estas condiciones, el SP50o se acercó ayer un poco más a su histórico nivel de máximos registrado en febrero, gracias a la noticia que pululó por los mentideros financieros respecto de la posibilidad de que Trump estaría barajando la posibilidad de aprobar una modificación fiscal de gran interés para Wall Street como sería reducir la carga fiscal de las plusvalías y ganancias de capital. Por cierto, una muy negativa noticia para las depauperadas cuentas públicas.

Nada confirmado pero una noticia a priori muy bienvenida para los inversores que comenzaron la jornada comprando y situando al SP500 al borde de conquistar nuevos niveles record, Dos horas antes del cierre el mercado se giró a la baja y el SP500 acabó perdiendo un -0.80% y el Nasdaq un más abultado -1.69%.

S&P500, 15 minutos.

Las bolsas están sostenidas por las políticas monetarias y liquidez masiva pero pendiendo de hilos técnicos y fundamentales cada vez más finos. La histórica recuperación desde mínimos de marzo apenas se ha detenido a consolidar y digerir las alzas.

Los inversores, particularmente los menos avezados, continúan entusiasmados y comprometiendo sus ahorros

El combinado rentabilidad riesgo del mercado es verdaderamente adverso, una ruleta rusa, la música continúa sonando y el juego de la silla en marcha.

Los inversores en metales también han confiado en las subidas de precio, hasta la riqueza absoluta, pero como suele suceder en el momento de mayor jolgorio inversor se apaga la música de repente, se acaban las sillas y los participantes más confiados pierden.

El sentimiento y posicionamiento de los inversores en metales, analizado y seguido en distintos posts, había alcanzado niveles extremos y las pautas técnicas, lecturas de indicadores/osciladores y otros testigos advertían peligro. Peligro despreciado por los inversores porque nunca llegaba a materializarse ninguna corrección, hasta que un día cualquiera, de repente, se desploma de golpe el precio como sucedió ayer.

ORO semana.

En las últimas dos sesiones, el ORO y la Plata han corregido en vertical y perdido más del 1o%, situación que. por esperada, ha permitido generar una interesante rentabilidad en la operativa sugerida (con riesgo bajo y de fácil aplicación, no productos derivados) hasta ahora del +11.5%.

3GOS diario.

El contexto de sentimiento/posicionamiento, pauta y testigos del mercado de acciones es demasiado similar al que presentaban los metales antes del desplome como para ignorarlo. Prudencia.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta