La incertidumbre se ha instalado en el mercado y el miedo resultante toma cuerpo entre los inversores, que están huyendo y con sus acciones castigando los mercados financieros en general; el castigo a los bonos es el más preocupante, cuya caída de precios, subida de rentabilidades, está siendo histórica.

La firma TrimTabs Investment Research apunta que «The combined outflow of $47.2 billion is the highest in any month on record, handily eclipsing the previous record of $41.8 billion in October 2008.»

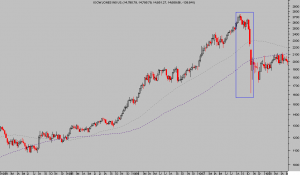

La semana pasada el Bono a 10 años americano superó la fuerte resistencia técnica establecida en 2.4%, la rentabilidad terminó subiendo 40 puntos básicos, la mayor subida semanal en diez años, y se encendieron todas las alarmas. Hoy cotiza en 2.57%.

BONO USA 10 AÑOS

La caída de los precios, aunque violenta, se puede aún enmarcar dentro de un cierto orden técnico. La cuestión desordenada y elevado riesgo se presentaría en caso de que este proceso continúe y se deteriore por completo la pauta estructural alcista vigente 30 años.

T_BOND Semanal

Los nervios están a flor de piel por la cercanía a ese posible «momento Minsky». La rentabilidad media de la deuda USA a largo ha estado históricamente alrededor de 300 puntos básicos por encima del IPC.

La inflación interanual USA está en 1.40% y 1.50% acumulado desde enero, de manera que los tipos a 30 años deberían tender a cotizar en la zona 4.5%… pero hoy está en el 3.5%. El margen de caída de los precios es alto sólo para alcanzar cotas estadísticamente normales.

Si además se introduce el factor miedo derivado de la ruptura de una estructura técnica sostenida por tan largo tiempo, entonces cabe un proceso de ventas masivo, intenso y como consecuencia un gran desorden en los mercados.

Recordemos que Estados Unidos debe más dinero que nunca antes ningún gobierno había alcanzado en la historia. Deuda pública de unos $16.5 trillion, hipotecas $13 trillion, deuda de estados y gobiernos locales de $3 trillion, deuda de estudiantes de $1 trillion. TOTAL cerca de $60 trillions o cuatro veces el PIB, sin contar con las obligaciones futuras derivadas de diversos compromisos como sanidad, cuidado a mayores…

El crecimiento económico es de vital importancia para las autoridades pero la ley de retorno decreciente se ha adueñado de la situación y a medida que pasa el tiempo el impacto de los estímulos decrece. Cuanto más se endeuda el país, menos crece, más fondos debe destinar al servicio de la misma, detrayendo crecimiento futuro.

La estimación de crecimiento de la FED es optimista y supera la del consenso y la real también. La economía no ha crecido por encima del 3% desde 2005-2006, la velocidad de crecimiento actual es del 1.8% y la encuesta de Bloomberg refleja expectativas del 1.9% y 2.7% respectivamente para 2013 y 2014.

El crash de 1987 muestra ciertas similitudes con la situación actual. En abril de 1987 se desplomaron los bonos japoneses, después se contagiaron los mercados de renta fija en general y particularmente los americanos.

T-BOND Semanal (1985-1988)

Unos meses después sufrió la banca USA, cayendo a plomo en bolsa durante el mes de septiembre, para finalmente dar paso al famoso crash de octubre.

DOW JONES Semanal (1984-1988)

El escenario más probable hoy no es asistir a un proceso de ventas masivo y pánico vendedor, en tanto que las autoridades procurarán seguir apuntalando de cerca. No obstante, el mercado financiero es de un tamaño tal que incluso la FED podría resultar insuficiente en un intento por frenar una avalancha globalizada de ventas.

Los niveles técnicos de control de las estructuras de precios de índices y bonos, también de materias primas y divisas, son bien visibles y en tanto no sean atacados con éxito no conviene apostar por su ruptura. ¿oportunidad de compra?

Como tampoco conviene despreciar completamente la posibilidad de un derrumbe, tras tantas señales Hindenburg desencadenadas en las últimas semanas, evidentemente tras la pérdida de las referencias técnicas de control. ¿señal de venta? .

Algo prácticamente seguro es que el mercado no ha terminado su corrección y será un interesante verano, plagado de oportunidades… y riesgos.

Recientemente por ejemplo, aparece el banco «titiritero» que trata a sus clientes como marionetas según un ex empleado de la casa,» Goldman Sachs con una nueva proyección bajista para el precio del ORO. Recordemos que cuando el Oro cotizaba en zona de máximos eran alcistas, recomendaban la compra y ahora en mínimos son bajistas (¿¿COMPRAR??. Pronto)