El crecimiento económico, contra deuda, orquestado por las autoridades comenzó hace tiempo a padecer las consecuencias de la ley de retornos decrecientes. Cada vez hace falta crear más deuda para conseguir la misma unidad de crecimiento, pero las políticas continúan en vigor y los Bankgsters centrales las intensificarán muy pronto.

En Estados Unidos la deuda de particulares ha superado cómodamente el volumen máximo alcanzado antes de la crisis de 2008, concretamente en algo más de un 20%.

La baja calidad del crecimiento económico queda de manifiesto con un simple vistazo a los informes de la propia FED. La reserva Federal de Nueva York ha emitido un informe en el que atribuye alrededor de un 80% del crecimiento del consumo doméstico al aumento de la deuda.

Durante la última década, los salarios han crecido a un ritmo inferior al de la deuda, vean el diferencial de comportamiento del incremento del crédito frente al de los salarios desde junio de 2007.

La deuda de los consumidores ha alcanzado máximos históricos medida bajo cualquier parámetro.

El ratio de Deuda del consumidor / Salarios se encontraba en el 39.4% en 2007, ha empeorado hasta el 43.8% del pasado mes de junio… pero viene deteriorándose desde más atrás, en 1980 estuvo en el 25% y en el 29% cuando llegó el Sr. Alan Greenspan a la presidencia de la FED en 1987.

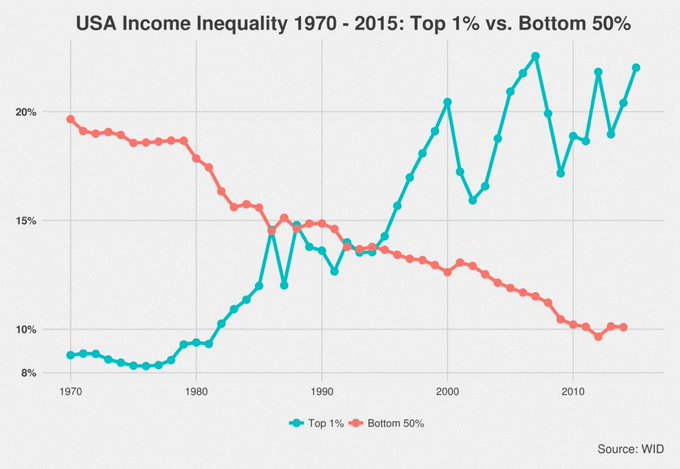

Recordemos que el consumo interno aporta cerca de un 68% a la formación del PIB. Así, la economía crece artificialmente y trompicones, detrayendo crecimiento futuro además de generando desigualdad y pobreza entre los más necesitados.

Una encuesta reciente llevada a cabo en Estados Unidos refleja que cerca de la mitad de la población tiene ahorros de $1.000 o menos, el 27% tendría que pedir prestado vender algo si le surge un gasto imprevisto de $400.

Un cuarto de adultos no tiene ahorro para la jubilación y por falta de medios para pagar atenciones médicas tuvieron que prescindir de las mismas en 2018.

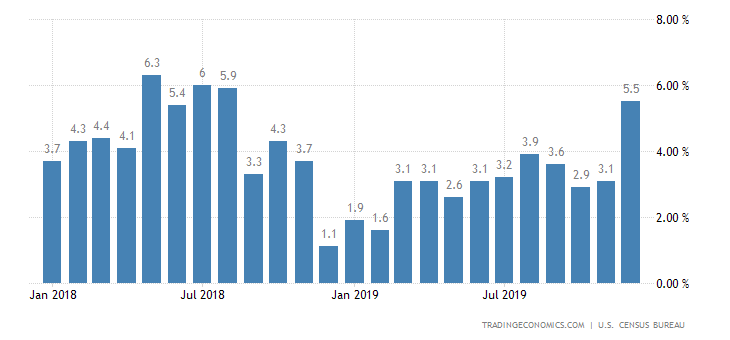

Además, cerca de dos tercios de la población adulta americana declara haber tenido que aparcar planes de vacaciones o actividades de recreo este año debido a las dificultades para sufragar su coste. La caída de salarios semanales desde el 4% de enero al 2.6% de julio no ayuda.

Con este telón de fondo, el comportamiento de las Ventas al Menor es milagroso, aunque más flojo que en el pasado y confirmando tendencia a la desaceleración, al menos se mantiene en positivo:

VENTAS AL MENOR USA

El crecimiento del consumo se paga en buena medida contra deuda, gracias a la potente ayuda de las autoridades monetarias para anular el coste de la misma.

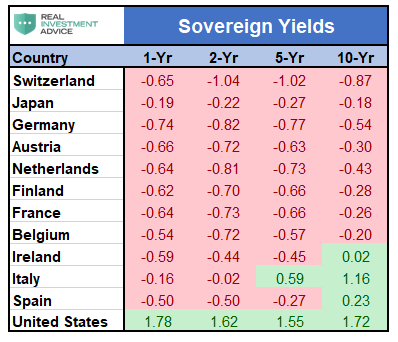

De otro modo, el colapso de la economía sería inmediato. Vean el panorama de las deudas soberanas de diferentes países, los tipos cero y negativos abundan.

La deuda USA es la única en positivo, sólo en términos nominales ya que descontada la inflación también e negativa, y expertos como el Sr. Mohamed El-Erian, prestigioso guru de renta fija apuntó en entrevista a Bloomberg que si también los tipos USA pasan a negativo surgirán problemas: “If negative yields come to the U.S., something’s going to break.”

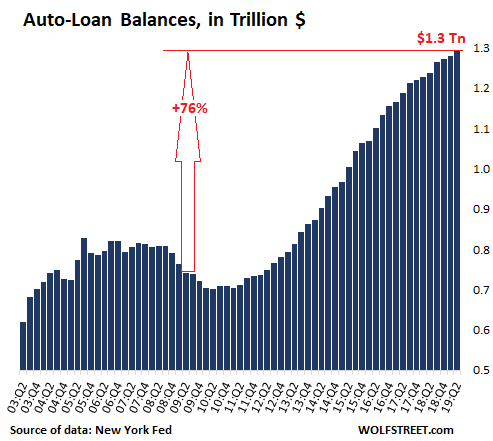

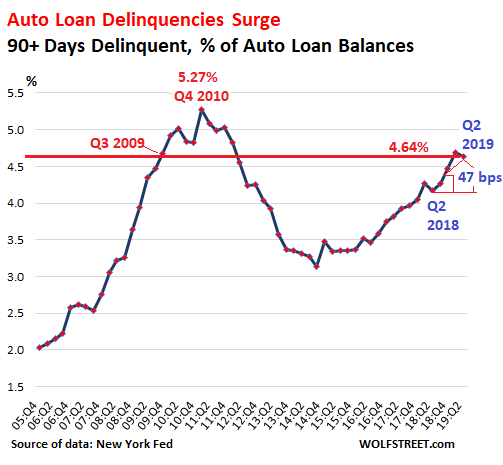

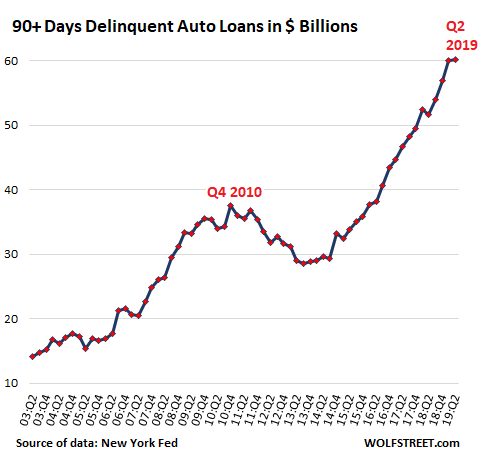

El ciclo de crédito está demasiado maduro y avanzado, aunque las condiciones de financiación sean cómodas y especialmente baratas en términos históricos, la morosidad esta asomando y creciendo en distintas áreas, como en el sector autos y en tarjetas de crédito

La industria del automóvil depende de la financiación y cerca del 21% de la misma es considerada «subprime», que son los créditos más sensibles al ciclo y de mayor riesgo, área donde primero se retrae la concesión de préstamos.

Pero dado su porcentaje sobre el total, es suficiente para afectar a la industria y también para dañar la salud financiera de los prestamistas.

El área subprime es el de mayor riesgo y, por tanto, el más rentable para los prestamistas … hasta que se dispara la morosidad.

Actualmente la morosidad está repuntando y las entidades están aumentando significativamente el tipo de interés al que conceden los créditos y restringiendo mucho las condiciones de acceso.

El aumento del volumen de créditos al automóvil en los últimos 11 años ha sido notable, ha subido un +76% y alcanza $1.3 billones. Vean más abajo su evolución y la de la morosidad:

La morosidad del crédito vía tarjetas también está subiendo, castigada por la histórica subida del tipo de interés aplicado, el mayor de la historia comparado con los Fed Funds, a este tipo de financiación que es al que se ven obligados a acudir quienes no tienen calidad crediticia suficiente.

A mayor riesgo, el prestamista siempre exige mayor rentabilidad a sus operaciones:

Lo peor es que la necesidad de las clases más desfavorecidas no entiende del coste del crédito, necesitan el dinero para atender necesidades básicas y, así, la demanda de crédito vía tarjetas continúa disparada:

La situación va lentamente tornando negativa, incidiendo en las posibilidades del consumo futuro pero también afectando a las entidades, vean las más expuestas al crédito vía tarjetas:

La morosidad hipotecaria también está subiendo, aunque menos, a pesar de la importante caída de los tipos de interés en los últimos 15 meses, desde el 4.85% de primavera de 1018 hasta cerca del 3.6% actual.

MOROSIDAD HIPOTECARIA USA

Las políticas de Reflación de Activos han impulsado las cotizaciones con mucha fuerza y cotizan en zona de máximos históricos, enmascarando la realidad de fondo de la situación de la economía y bienestar de la población. Gracias a las políticas de represión financiera y de expansión cuantitativa, al estancamiento de los salarios y precariedad laboral crecientes, la pobreza aumenta en un ciclo económico expansivo (?¿), cerca de 40 millones de americanos están recibiendo ayudas básicas para alimentación (Food Stamps que el Sr Trump quiere reducir de golpe en 3 millones). La desigualdad se ha disparado y suele ser indicador anticipado de conflictos sociales y de crisis económicas.

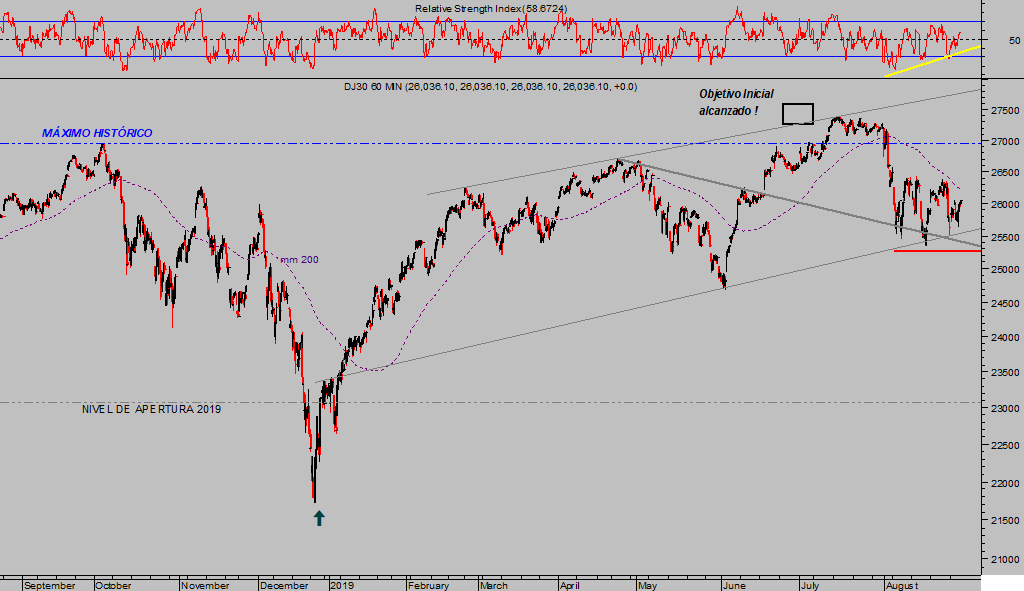

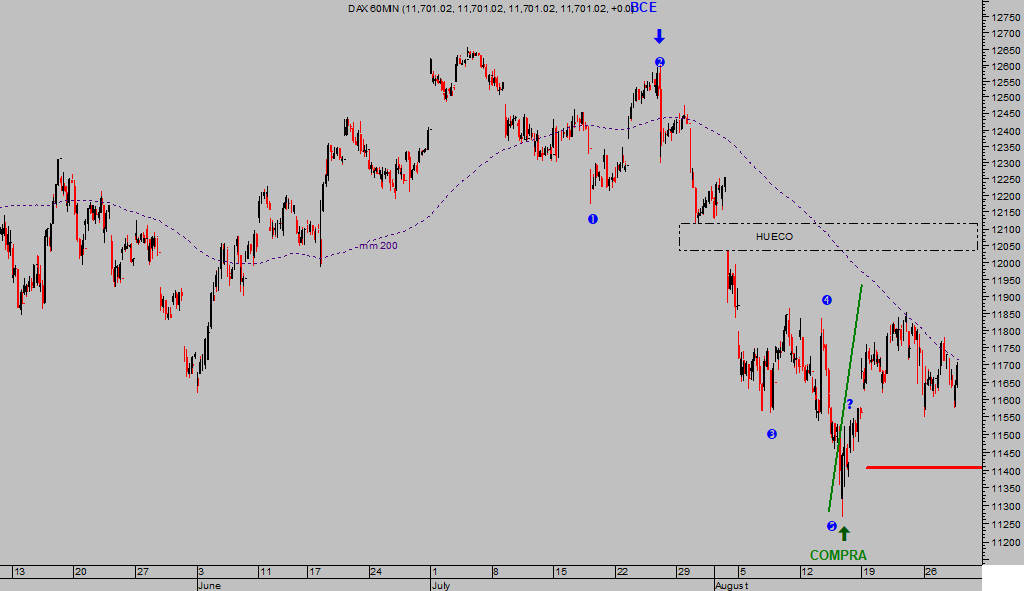

Las bolsas continúan disfrutando de las políticas de reflación de activos, apuntaladas y bien sostenidas a pesar de los brotes de volatilidad de estas últimas semanas.

Mantenemos abiertas distintas estrategias desde los mínimos de este mes de agosto, exentas de riesgo y acumulando interesantes rentabilidades.

DOW JONES 60 minutos.

DAX-30, 60 minutos.

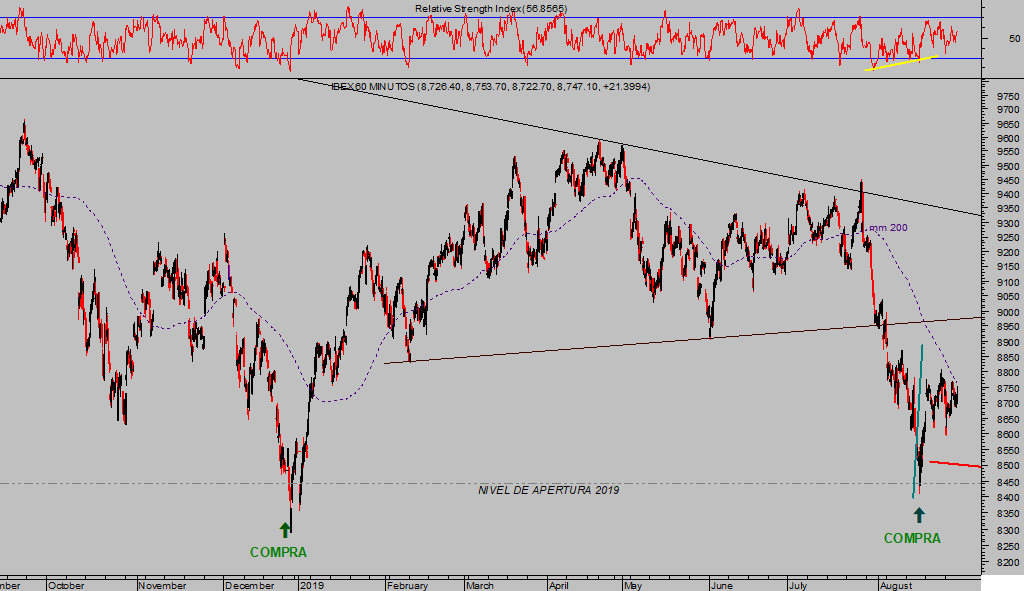

IBEX-35, 60 minutos.

El escenario para el próximo futuro es de gran interés (reservado suscriptores) de su evolución depende el desarrollo y posible otoño caliente en las bolsas.

No se confíen, mantenemos atención pero también exposición en activos alternativos como los recomendados en el sector metales, activo refugio?, el pasado mes de mayo, cuya rentabilidad supera el 50%.

BARRICK GOLD, diario.

Y en algún caso la rentabilidad ronda el 100%. Descubrimos en primavera la relación Oro-Plata en mínimos muy favorecedores para un mejor comportamiento relativo del metal blanco frente al amarillo y apostamos de forma agresiva a través de la compra de un ETF de plata apalancado 3 veces, elaborando una cómoda estrategia de riesgo muy bajo y limitado, que hoy acumula una rentabilidad del 96%.

ETF PLATA -SI3L-, semana.

La coyuntura del sector metales es realmente interesante, las previsiones…. reservadas en atención a suscriptores de pago!

PLATA semana.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta