La temporada de presentación de beneficios empresariales del tercer trimestre ha resultado positiva, según cuentan, han batido con soltura las previsiones y el ratio de sorpresas optimistas esperado.

Bespoke Investment Group, «during this earnings season, 62.1% of the 2,400-plus companies that reported earnings beat their earnings-per-share estimates».

Las expectativas de resultados son batidas sistemáticamente, gracias al tejemaneje de Wall Street y las relaciones íntimas entre analistas y empresas que permiten «negociar» con la información por anticipado. Se trata de información pública pero no se publica al mismo tiempo para todos.

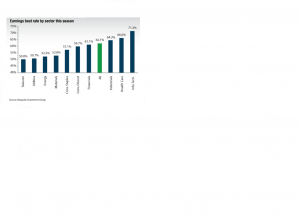

Los sectores que más han batido expectativas han sido Tecnologías de la Información, Cuidados de Salud e Industrial. Los peores Telecom, Utilities y Energía. Vean el desglose por sectores de actividad:

En realidad, las empresas están ganando dinero, generando unos beneficios por acción antes de impuestos que, de media trimestral en los últimos dos años, han sido del +6.1%. También, más real si cabe y menos tranquilizador, los ingresos por ventas han crecido a ritmo del +2.6%, menos de la mitad que los beneficios.

El amplio diferencial se explica de alguna manera por los extremadamente bajos costes de financiación, por la fortísima actividad en operaciones de autocartera además de enjuagues contables ad hoc.

Los bajos tipos de interés rebajan el coste de la deuda y animan a los empresarios a comprar sus acciones a coste casi nulo, operación que reduce el número de acciones en circulación y por tanto, provoca una mejora inmediata en el Beneficio por Acción.

Así de sencillo, se reduce el denominador y, aunque el numerador se estanque, mejoran los beneficios a pesar de no existir impacto económico real orgánico.

Ausencia de demanda y fragilidad generalizada del consumo invitan a los empresarios a buscar alternativas al uso del capital, tradicionalmente dirigido a la inversión pero actualmente, la coyuntura y perspectivas suponen un freno insalvable.

Recordemos el post del 30 de mayo «Las empresas del SP500 han comprado acciones por importe de $160.000 millones en el primer trimestre, cifra extraordinariamente superior a la inversión-CAPEX- realizada en el mismo periodo. Por ejemplo, IBM ha invertido en autocartera $8.000 millones mientras que su CAPEX alcanzó los $ 1.000.”

La compra de acciones o aumento de autocartera de empresas ronda los $2 BILLONES desde 2009. Sólo en el último año, han empleado la escalofriante cifra de $560.000 millones.

Estas compras de acciones colaboran en el comportamiento estelar de las cotizaciones, a fin de cuentas es demanda, aunque coincide también con momentos de vulnerabilidad de mercado y alto riesgo. Los anteriores episodios de máximos de actividad en autocartera se produjeron en 2.000 y 2.007.

La calidad de los beneficios es por tanto dudosa y cada vez es más necesario que mejore sustancialmente la actividad económica, el empleo, consumo, demanda agregada… para justificar los elevados niveles de valoración del mercado.

Hoy el S&P500 cotiza con un PER 19 veces.

Y con signos de fuerte apuntalamiento, pero también de vullnerabilidad técnica acusada y riesgo alto a una corrección.

S&P500 semana

Los bancos también aprovechan las ventajas del entorno actual y reflación teledirigida de activos, y también presentan una imagen técnica peligrosa:

ETF FINANCIALS USA, semana

También sacan buen provecho de su posición dominante y potentes departamentos de presión o lobbies para cometer irregularidades impunemente. El post reciente HONORABLES CABALLEROS LOS BANQUEROS... expone algunos ejemplos.

Hoy tenemos uno nuevo referido a su actuación en los mercados de materias primas, que está el senado investigando. Como no, Goldman «el vampiro» también investigado por sus actividades con Aluminio.

No considero irrelevante, me preocupa, el posicionamiento de las instituciones, entre los que se encuentran los propios banqueros, en el mercado de renta variable. Recuerdo el gráfico traído en el post del pasado lunes 17.

Ante semejante tesitura, existen también buenas oportunidades pero las decisiones de inversión deben ser muy analizadas y calculadas, especialmente en términos de riesgo.

Conviene el desarrollo de estrategias contemplando niveles concretos de riesgo y rentabilidad, respetando puntualmente los niveles «gatillo».

En la pestaña Laboratorio de Ideas, de este blog, se sugieren estrategias bien definidas y concretas, de muy fácil aplicación y con los parámetros necesarios para participar de las oportunidades sin apenas riesgo. Las rentabilidades obtenidas son realmente inusuales.

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! Con una aportación de €0.67 / día (€60 al trimestre) podrán, además, colaborar en su mantenimiento.

Información en cefauno@gmail.com

3 respuestas

Hola Antonio.

Me ha sorprendido esto que afirmas:

«Los bajos tipos de interés rebajan el coste de la deuda y animan a los empresarios a comprar sus acciones a coste casi nulo, operación que reduce el número de acciones en circulación y por tanto, provoca una mejora inmediata en el Beneficio por Acción.»

Yo pensaba que aunque las empresas compren sus propias acciones para tenerlas en autocartera, esas acciones que compran aún siguen teniendo la consideración de «acciones en circulación» (pueden venderlas en cualquier momento), y por tanto NO producen una mejoría en el Beneficio por Acción. El que las tenga la empresa en autocartera viene a ser lo mismo que si las tiene un fondo de inversión y las conserva durante 10 años, o como las acciones de Inditex propiedad de Amancio Ortega, que simplemente las retiene como propietario durante años. Salvo que esto que yo llevo creyendo que es así, me esté equivocando desde que aprendía cosas de bolsa.

¿Podrías aclararmelo?.

O sea, la pregunta sería : ¿las acciones en autocartera de las empresas se contabilizan o no se contabilizan a la hora de calcular el beneficio por acción?.

Muchas gracias.

Josephine siento no responder asuntos técnicos, reservo el espacio en atención a los suscriptores del blog,

Atentamente,

Antonio

En línea con el argumento del artículo, interesante:

«Son nuestra estimación de flujos de dinero semanal hacia los fondos de inversión a nivel mundial……………..»

http://www.capitalbolsa.com/articulo/173907/estos-datos-les-sorprenderan-o-quizas-no-.html

Un saludo.