El ambiente de desconfianza generado por los Bancos Centrales es creciente, su actuación reactiva y arrolladora ante una coyuntura económica que no consiguen meter en vereda es cada vez más notoria e interpretada desde la óptica de la acumulación de deudas y problemas a futuro.

Así, un curioso informe elaborado por el propio Banco Central Europeo, titulado «Profit distribution and loss coverage rules for central banks «, argumenta motivos defendiendo que los Bancos Centrales nunca pueden llegar a ser insolventes, –Excusatio non petita, accusatio manifesta– vean en resumen, la nota a pie de la página 10:

«Central banks are protected from insolvency due to their ability to create money and can therefore operate with negative equity.»

El BCE viene a recordar de esta forma subliminal que previsiblemente su posición se agravará bastante antes de mejorar, pero es necesario aplacar los miedos.

Contra la posibilidad o temores de insolvencia, siempre es posible fabricar más liquidez y solventar cualquier duda ¿insolvente?, ya que los bancos centrales pueden obrar milagros, inventar dinero y operar con recursos negativos.

Los bancos comerciales, sin embargo, continúan sufriendo las consecuencias de excesos pasados, morosidad, sobre dimensionamiento, reducción de márgenes, aumento de regulación, etcétera… el futuro no es nada prometedor para un sector asediado por la implantación de las nuevas tecnologías.

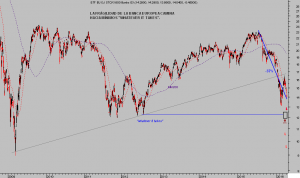

El diferencial de comportamiento entre el sector y el conjunto de las bolsas es inquietante, mientras que por ejemplo el SP500 ha recuperado prácticamente toda la caída de principios de año, el sector bancario USA aún cotiza un sustancialmente por debajo.

El diferencial de la banca europea frente a Eurostoxx es aún peor ya que la banca europea afronta una posición de partida más precaria, con mayor morosidad y riesgos de impago, favorable que la americana.

ETF BANCA EUROSTOXX, diario

Según informa la consultora McKinsey & Co, los bancos globales podrían perder hasta un 60% de sus ingresos «retail» en la próxima década, negocio que absorberían un estimado de 12.000 nuevas empresa del combo tecnología-finanzas.

McKinsey proyecta que un 60% del bheneficio y un 40% de los ingresos derivados de la actividad orgánica de los bancos (tomar prestado barato y prestar caro) podrían desaparecer con la aparición de nuevos actores y competencia arrebatando las relaciones con el cliente mediante implantación de plataformas mucho más baratas que las de la banca tradicional y además transparentes.

Los beneficios de las transacciones diarias podrían caer hasta un 35% con empresas como Apple o Google ganando cuota de mercado con sus aplicaciones de sistemas de pagos alternativos, vía móvil.

Los beneficios de la operativa en el sector empresa, gestión de patrimonios e hipotecas, presumiblemente caerán también, entre un 20% y 35%.

La presión regulatoria y aumento de requerimientos mínimos de capital son medidas necesarias y de seguridad para los clientes pero, por contra, reducen la capacidad competitiva de los gigantes bancarios frente a nuevas compañías tecnológicas bien posicionadas y capitalizadas, con bajos costes operativos y capaces de ofrecer productos y servicios más baratos que la banca, especialmente de los elefantes «too big to fail».

La era de los mega bancos está acabando y el proceso de ajuste se anticipa duro además de muy complejo. Aunque las autoridades intentarán apoyar al sector, como es costumbre, y han permitido un crecimiento desaforado y cuasi exento de garantías reales, la competencia -Fintech, crowdfunding, medios de pagos…- y el libre mercado ya están causando estragos y gran preocupación entre los ejecutivos.

Recordemos el caso español, existen cerca de 31.000 sucursales bancarias, tras haber alcanzado un máximo desproporcionado de 46.000 en el año 2008, pero aún podrían sobrar más del 25% y prueba de ello es la intención recientemente declarada del Banco Santander de echar el cierre a 425 oficinas sólo en España durante 2016, o el consejero de BBVA -Carlos Torres- advirtiendo que podrían tener que cerrar hasta 2.800 sucursales.

El sistema bancario aún no ha limpiado los excesos de la crisis subprime pero han resucitado la fórmula con el subprime para automóviles, vean por ejemplo BANCO SANTANDER CONFIRMA SUBPRIME AUTOS USA.

El futuro es aciago, con expectativas ciertas de que una importante cantidad de morosos quiebren y/o suspendan pagos, dejando a la banca con un marrón de dimensiones, que en global podría superar los $2 Billones.

Un escenario que se traduce en la necesidad de aumentar provisiones, más QEs como ya presagia Draghi y su modo «no limits» ahora solvente, mayores riesgos de crédito y eventualmente de mercados.

El académico y también gestor de fondos John Hussman, sin considerar el asunto concreto de la banca, mantiene una previsión de largo plazo para las bolsas sorprrendente, el S&P500 cotizará en 2028 por debajo de los niveles actuales:

«The present ratio of MarketCap/GDP is about 1.2, which we fully expect to be followed by nominal total returns in the S&P 500 of about 2% annually over the coming 12 years. Given the current dividend yield on the S&P 500 actually exceeds 2%, the historically run-of-the-mill expectation from current valuations is that the S&P 500 Index itself will be below current levels 12 years from today, in 2028.»

El futuro más inmediato de los mercados, sin embargo, podría resultar impactante y muy rentable para quienes consigan mantener la cabeza fría y entender los escenarios… (reservado lectores de pago).

Tan impactante como la noticia de los papeles filtrados por el Consorcio Internacional de Periodismo de Investigación sobre Panamá. Un descubrimiento que siendo relevante, esconde algunas particularidades o intereses ocultos.

Por una parte, ¿han observado que no hay un sólo caso descubierto de dinero Off-Shore que afecte a ciudadanos o empresas USA?

¿Serán más honestos?… pero ¿no tenían las empresas USA algo más de 2 billones de dólares en el extranjero para esquivar impuestos?. La ingeniería fiscal y entramados societarios necesarios para conseguir semejante despliegue de recursos son de similar calado a los descubiertos en Panamá.

El Consorcio es una entidad radicada en Washington, financiada por donaciones la mayoría de origen americano, como la fundación de Soros, u otras americanas también como -copio y pego desde wikipedia-Sunlight Foundation, the Ethics and Excellence in Journalism Foundation, the Ford Foundation, the John D. and Catherine T. MacArthur Foundation, the John S. and James L. Knight Foundation, the Omidyar Network, the Open Society Foundation, and the Pew Charitable Trusts.

Volkswagen es el principal fabricante de coches global y particularmente el de mayor cuota en China, con gran diferencia respecto del resto, vean el resultado de la encuesta entre ciudadanos chinos sobre las marcas preferidas de coches:

El sector del automóvil USA, por contra, quebró en la crisis de 2007 y tuvo que ser rescatado con dinero (fabricado a tal efecto) público; sigue siendo poco competitivo y ha perdido el liderazgo mundial del que gozó durante décadas.

China es el lugar cuyo futuro de la demanda es más prometedor y por tanto donde los grandes fabricantes centran sus estrategias de competencia… y de repente, Volkswagen es cazado haciendo trampas.

La competencia es positiva, obliga a las compañías a buscar la excelencia, aflora comportamientos ilícitos e incentiva la creatividad y el trabajo.

Algunos actores juegan con todas las cartas, visiblemente mejor que otros, son capaces de desvelar misterios ajenos mientras consiguen esquivar los propios de la luz y taquígrafos.

Las bolsas cayeron con cierta fuerza en la sesión de ayer, tras las caídas de los mercados en Asia, también Europa perdió, más del 2%, y el S&P500 y Dow Jones cayeron alrededor del punto porcentual, en la peor sesión desde principio de marzo.

Una caída en los índices USA más bien contenida pero técnicamente muy interesante.

DOW JONES 60 minutos

Un comportamiento esperado y favorable para las estrategias sugeridas y en marcha, especialmente la sencilla estrategia orientada a aprovechar brotes de volatilidad, que ayer subió un +5.75%.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Gracias.

www.antonioiruzubieta.com Información en cefauno@gmail.com

Twitter: @airuzubieta