Los ciclos largos de mercado suelen ser acompañados de respuestas o comportamientos lineales de los agentes económicos, como la agresiva toma de riesgos financieros, apalancamiento desmedido o deudas disparadas.

Su aparición simultánea en la historia ha advertido con antelación situaciones de peligro que con frecuencia han desembocado en fases de pánico de mercados, rescates bancarios y aumento de descontento social.

La recuperación económica y financiera en curso desde 2009, mayoritariamente comprada por las autoridades contra el balance de los Bancos Centrales y contra deuda, ya supera los 8 años en USA y se trata de la segundo ciclo económico más largo de la historia USA. Un ciclo que atendiendo al estudio estadístico se puede clasificar como maduro y cansado, aunque el consenso aún proyecta hasta dos años más de bonanza.

Pero es conocido el interés del consenso de Wall Street, es bien errático y comprarlo puede resultar peligroso.

Las inercias generadas con el dinero QE, QE2, Operación Twist, QE3 y sigiloso QE aún en vigor de reinversión de cupones, más las políticas de tipos ZIRP han sido principalmente orientadas sostener los principales pilares de la reactivacion; reflación de activos y creación de efecto riqueza, vía sector inmobiliario y venta de coches.

La reflación de activos es la «pata» más sencilla de apalancar, apuntalar por las autoridades, y ayudada por una regulación bancaria excepcionamlente laxa ha catapultado a los índices bursátiles más del 200% desde marzo de 2009.

DOW JONES semana

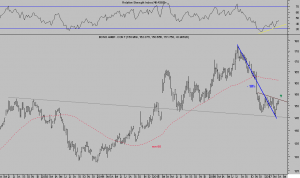

El ciclo de crédito, también adecuadamente manipulado, finalizó años atrás y el pasado verano se manifestó el punto de inflexión que anunció el fin de la burbuja en bonos y fue el detonante de una caída del precio del activo considerado más seguro del mundo del -18% en pocos meses.

T BOND semana

La caída se detuvo en un área de confluencia de referencias técnicas importantes de largo plazo, desde esos mínimos registrados a mediados de marzo el precio está desarrollando un rebote técnico que gracias a factores como lecturas de pauta, de indicadores y osciladores en sobre venta y dibujando divergencias alcistas, invitó a establecer estrategia alcista, de riesgo realmente limitado, que aún esperamos continúe generando rendimientos en próximas semanas.

No olvidaremos que se trata de un repunte técnico y tarde o temprano podría desvanecerse. La fuerte subida del precio de los bonos entre 1.984 y 2.016 se configura como la burbuja en bonos más notoria de la historia, no se ha desinflado aún y es un factor de riesgo de primer orden. En algún momento de desinflará.

Las inercias artificialmente creadas o intentos desesperados de las autoridades para comprar demanda contra deuda, llevan meses inquietando, especialmente la situación del mercado automovilístico donde ha regresado el fantasma subprime, fue detectado tiempo atrás, vean este post de marzo de 2014: OBRAS E INTENCIONES. SUBPRIME HA VUELTO y muchos otros muchos posteriores analizando la evolución.

El crédito al sector se ha disparado, así como la tasa de morosidad que, gracias a las imprudentes prácticas bancarias de ofrecer dinero a demanda poco cualificada, ya supera el 16%.

Tal demanda artificial ha distorsionado la realidad del mercado, anticipando compras masivamente y alterando sustancialmente las horquillas de precios del mercado de segunda mano. El pasado año advertimos techo en las ventas de coches y ahora con el beneficio de la perspectiva se puede afirmar que efectivamente sucedió así.

VENTAS DE COCHES USA

Los fabricantes de coches se lanzaron a intentar contrarrestar el techo en ventas que vaticinaban, con unas campañas de incentivos y descuentos tan fuertes que, además de haberse comido los bajos márgenes de beneficio, no han conseguido su propósito de mantener viva la chispa de ventas.

Pero como además la ilusión del ciclo alcista seguía liderando sus decisiones de inversión, los fabricantes continuaron produciendo coches. La imagen siguiente demuestra el grave error de previsión , medido a través de un nivel de inventarios disparado y en máximos históricos.

INVENTARIOS DE COCHES USA

Resolver esta situación de excesos y recuperar demanda solvente será un proceso lento y complejo, de momento ha comenzado a pasar factura al sector en bolsa pero también al empleo y a las perspectivas de futuro.

El mercado de acciones cedió ayer posiciones de manera leve, dando comienzo así al segundo trimestre después de los esfuerzos maquilladores o «window dressing» de final de trimestre, que consiguieron alejar el peligro de la corrección y mantener arriba las cotizaciones hasta el último momento.

S&P500 60 minutos

La caída fue tan leve que apenas aportó novedades técnicas, las referencias de control fueron respetadas y la pauta se mantiene intacta. La situación se presenta muy interesante.

Las divisas finalizaron el primer trimestre con ligeros aumentos de volatilidad y respondiendo a nuestras previsiones de manera bastante ajustada, activando estrategias operativas en los cruces (reservado suscriptores).

El Dólar Index ha desplegado una pauta de consolidación típica desde los máximos de enero y tras respetar las referencias de soporte está repuntando en precio y retomando la tendencia alcista principal.