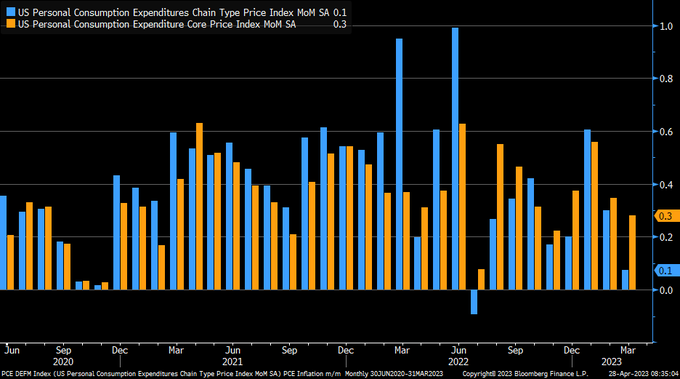

El viernes se publicaron los datos del indicador de inflación favorito de la Reserva Federal, el Personal Consumption Expenditures -PCE-, subió una décima pero la tasa subyacente subió 3 décimas recordando que aún existen presiones de precios y no será fácil devolver la inflación al umbral del 2%

PERSONAL CONSUMPTION EXPENDITURES, mensual.

La tasa interanual queda en el 4.2% y la subyacente en el 4.6%, niveles más razonables que los registrados hace un año pero todavía en máximos de los últimos 35 años.

PERSONAL CONSUMPTION EXPENDITURES, interanual.

Después de los datos de empleo, de PIB e inflación conocidos recientemente, sin aportar conclusiones claras respecto de la dirección de cada variable ni tampoco de la reacción de la Reserva Federal, mañana y pasado se reúne el FOMC en un ambiente de cierta incertidumbre, con el consenso apuntando a la posibilidad de alzas de tipos en 0.25 puntos acompañado de un comunicado suave y más bien «dovish» respecto del futuro de la política monetaria.

La semana pasada circuló por los medios una conversación que tuvo el Sr Powell con un supuesto Sr. Zelensky, una entrevista trampa, en la que el presidente de la FED reconoció las verdades que la institución no revela en público; respeto del crecimiento económico que se encamina hacia la recesión o sobre los tipos que aún quedarían dos alzas de 0.25 puntos:

- «we would tell you a recession is almost as likely….that’s a fact and I think it’s partly because of us having raised rates quite a bit, but this is what it takes to get inflation down«.

Esta realidad económica podría obligar a la Reserva Federal a reaccionar «pivotando» los tipos de interés antes de lo que sugiere su cuadro de previsiones de tipos o dot-plot. Reacción sólo probable en caso de que la inflación lo permita y su comportamiento está siendo, de momento, menos favorable de lo deseado.

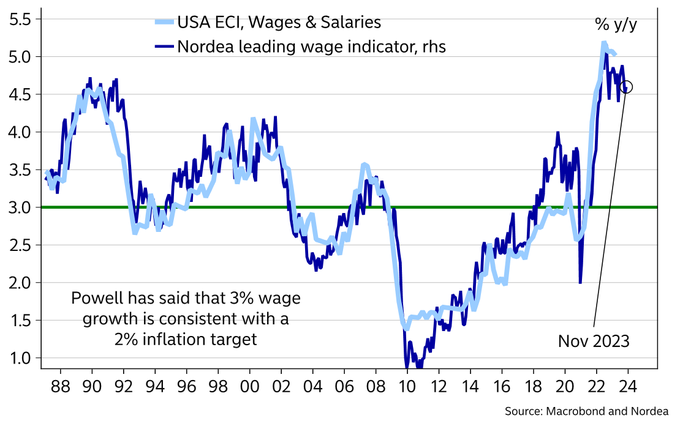

Ejemplo de ello lo ofrece un componente estructural de la inflación como son los salarios y, de acuerdo con la última actualización del Índice de Coste del empleo (Employment Cost Index) publicado el viernes, las presiones salariales continúan.

La FED publicó el viernes el informe sobre la investigación de los hechos que condujeron a la quiebra del Silicon Valley Bank, hubo marcadas dosis de procastinación de parte del supervisor:

- “We need to develop a culture that empowers supervisors to act in the face of uncertainty”.

- “In the case of SVB, supervisors delayed action to gather more evidence even as weaknesses were clear and growing. This meant that supervisors did not force SVB to fix its problems, even as those problems worsened.”

El comportamiento de las autoridades monetarias en los últimos años ha sido mediocre, han incurrido en errores garrafales que han ocasionado efectos de no retorno, han creado más dinero fake que nunca antes en la historia y mantenido políticas de dinero gratis (tipos cero) durante una década.

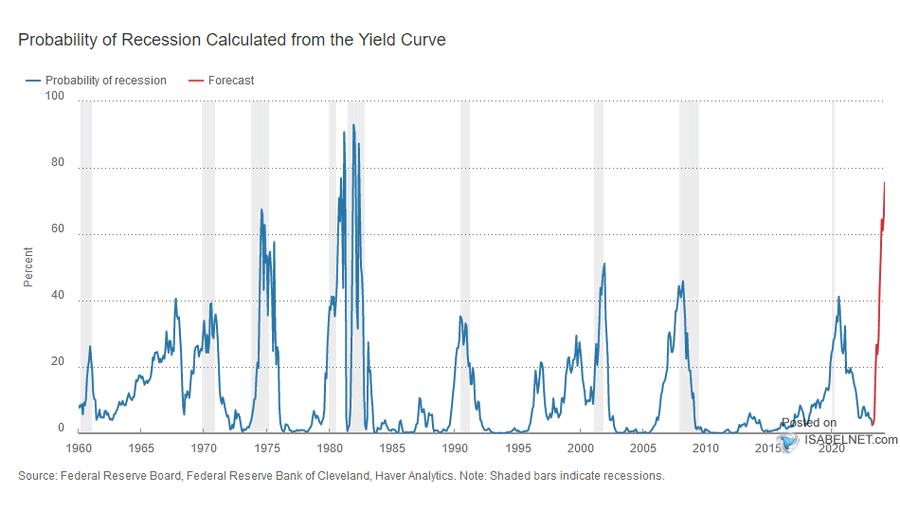

Han malinterpretado el impacto en inflación (decían que era transitoria),por otra parte varios miembros del FOMC han especulado con información privilegiada (insider scandals), también reconocen haber descuidado sus funciones de supervisión… y ahora las políticas de tipos están estrangulando a multitud de endeudados y originando una de las inversiones de la cuerva de tipos más acusada de la historia.

DIFERENCIAL TIPOS EEUU.

A tenor de las lecturas de la curva de tipos, la probabilidad de asistir a una recesión de la economía USA se sitúa en el 75% (pero la FED continúa con su relato del «soft landing» (que el Sr Powell no comparte en privado).

CURVA DE TIPOS Y PROBABILIDAD DE RECESIÓN.

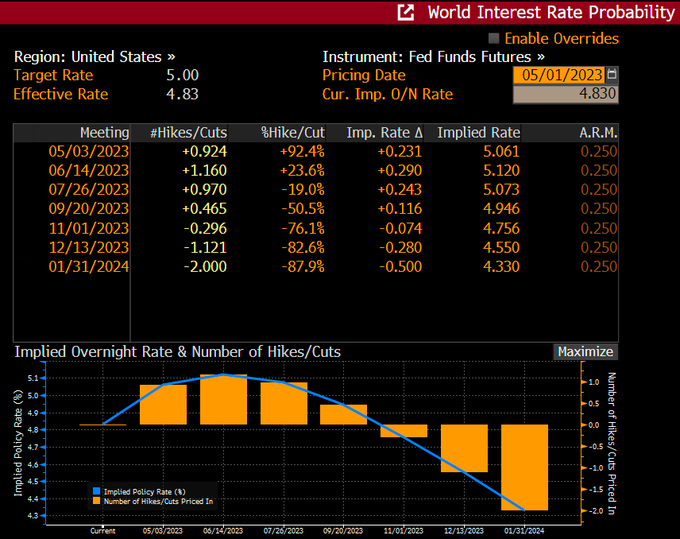

Así las cosas el FOMC develará mañana su decisión y las previsiones económicas y de política monetaria para próximos meses, confrontando con las del mercado que últimamente divergen bastante. Previsiblemente subirá tipos y entrará en modo «esperar y ver» a evaluar los efectos del endurecimiento monetario una vez transcurrido el decalaje temporal tipos-economía.

El mercado descuenta subida de 0.25 puntos con un 90% de probabilidad, aunque también anticipa la primera bajada de tipos tan pronto como en julio:

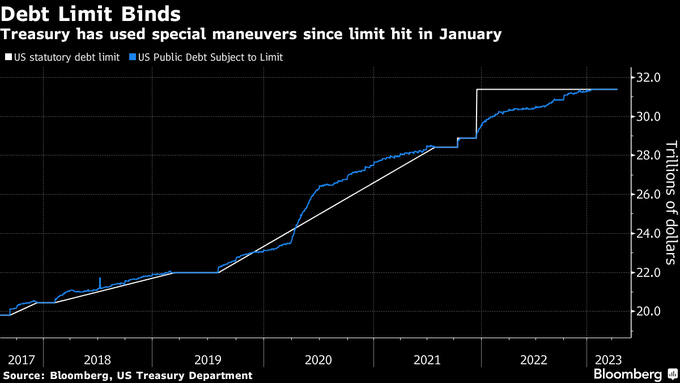

La señora Yellen, Secretaria del Tesoro EEUU, admitió ayer en una misiva al Congreso que el límite de deuda podría ser alcanzado tan pronto como el día 1 de junio, urgió a las autoridades a alcanzar un acuerdo rápido para elevar el límite antes de tener que suspender pagos.

- After reviewing recent federal tax receipts, our best estimate is that we will be unable to continue to satisfy all of the government’s obligations by early June, and potentially as early as June 1, if Congress does not raise or suspend the debt limit before thattime. This estimate is based on currently available data, as federal receipts and outlays are inherently variable, and the actual date that Treasury exhausts extraordinary measures could be a number of weeks later than these estimates.

Desde que la deuda superó el límite de $31.4 billones el pasado mes de enero, el Tesoro ha estado empleando tácticas contables orientadas a prolongar la agonía, en pocas semanas llegará el momento de negociar por imperativo, con prisas, tensión y estrés en los mercados.

Mientras tanto, la Reserva Federal ha continuado endureciendo las políticas monetarias, principalmente vía subidas de tipos, ya que el balance se ha mantenido sin grandes cambios, han reducido el volumen pero de manera prácticamente inapreciable, contrarrestando los efectos de las alzas de tipos.

Los mercados han subido alegremente en los últimos meses, coincidiendo plenamente con la estacionalidad positiva del año de octubre a mayo. El suelo del mercado se produjo en octubre y ahora, después de subidas generosas los índices se encuentran en zona de máximos del rebote, comienza la estacionalidad menos favorable del año y que da lugar al lema «sell in may and go away».

Desde 1950, toda la rentabilidad de las bolsas americanas es atribuible al periodo octubre-mayo, mientras que aislando el comportamiento mayo-octubre se comprueba su rendimiento negativo durante esos meses, ¿se cumplirá este año el pertinaz «sell in may and go away»?.

Además de la estacionalidad, la proximidad a las controvertidas negociaciones sobre el límite de deuda, alzas de tipos, etc… existen numerosos testigos de mercado, lecturas técnicas, y de datos internos que sugieren prudencia y mantener las posiciones de riesgo bajo control y/o participar del esperado tramo de mercado, para lo que nuestros lectores disponen de sencillas estrategias de riesgo bajo y limitado con las que capitalizar un eventual giro bajista en próximas fechas.

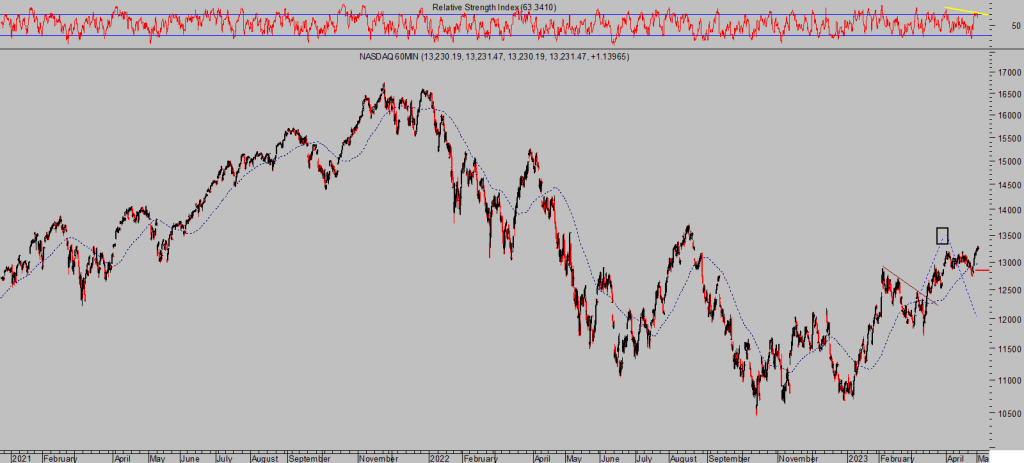

Las previsiones compartidas con lectores en plena crisis bancaria, la segunda y tercera semanas de marzo, fueron contra intuitivamente alcistas y después de haber alcanzado la zona objetivo entonces prevista, ahora nos mantenemos expectantes ante la elevada probabilidad de que se cumpla la segunda «pata» de las previsiones realizadas entonces, vean:

NASDAQ-100, 60 minutos,

Es esencial analizar los entornos de rentabilidad-riesgo para invertir buscando sintonía con la dirección del mercado, durante la pertinaz estacionalidad mayo octubre suelen aumentar la volatilidad y las oportunidades.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta