El desplome de las bolsas de las dos últimas sesiones, inusual por tanto tiempo sin producirse como por violento, se ha convertido en noticia de portada. No en vano se trata de la mayor caída del Dow Jones en los últimos 10 años.

DOW JONES diario

La fuerte corriente de ventas de las pasadas sesiones ha eliminado la totalidad de las ganancias acumuladas durante el mes de enero en los índices bursátiles, excepto del Nasdaq, y el miedo se ha adueñado del sentimiento de los inversores. La volatilidad ha salido disparada al alza de la zona de mínimos históricos.

VIX, semana

Sin embargo, las caídas se han producido dentro de un orden técnico aceptable y sin generar las típicas situaciones de pánico asociadas con caídas de semejante envergadura, vean el comportamiento intradiario del Nasdaq en gráfico de 15 minutos acercándose a los niveles de apertura del año.

NASDAQ-1OO, 15 minutos

La subida vertical experimentada por el Nasdaq en las últimas semanas culminó con una trampa técnica de libro muy peligrosa, desplegada en las últimas sesiones de enero.

Tras aparentes intentos de ruptura alcista del canal de cotización, vean gráfico de abajo, mientras dibujaba una típica figura de giro, h-c-h, el precio se ha descolgado con fuerza dejando «pillados» a los últimos en comprar.

NASDAQ-100, 60 minutos

Con la caída de ayer, el precio ha alcanzado la directriz inferior del canal y cabe esperar un rebote, más si cabe hoy martes. Aún recordamos la tendencia de los índices USA a girar los martes, el famoso «turnaround tuesday», a pesar de tantos meses sin poder producirse giros, por ausencia de caídas previas.

Otra vez más… el Congreso USA necesita aprobar medidas de financiación para el gobierno urgentemente, antes del viernes, si quiere prevenir el indeseable Shutdown de la administración USA. Los partidos republicano y demócrata no parecen alineados en sus negociaciones y habiéndose concedido varias ampliaciones de plazos en 2017 y otra más a finales de enero, en parte para discutir sobre el programa de asistencia a jóvenes inmigrantes ilegales, todavía no hay acuerdo.

El funcionario del Tesoro USA, Clay Berry, encargado de área de mercados, ha publicado una nota en la que estiman disponer de fondos suficientes para atender las necesidades del gobierno hasta final de febrero pero urge al Congreso a solucionar el problema del techo de deuda a la mayor brevedad:

- “Based upon available information, Treasury expects to be able to fund the government through the end of February,”

- “Treasury urges Congress to act promptly on this important matter.”

A falta de acuerdos, en inmigración y en equilibrio presupuestario de largo plazo, el viernes a las 12 de la noche finaliza el plazo y entonces, habrá que esperar nueva triquiñuela de las autoridades para concederse financiación temporal y ganar tiempo.

Con este asunto como telón de fondo, o no, la fragilidad interna acumulada por el mercado durante tantos meses ha terminado pasando factura.

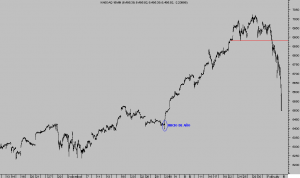

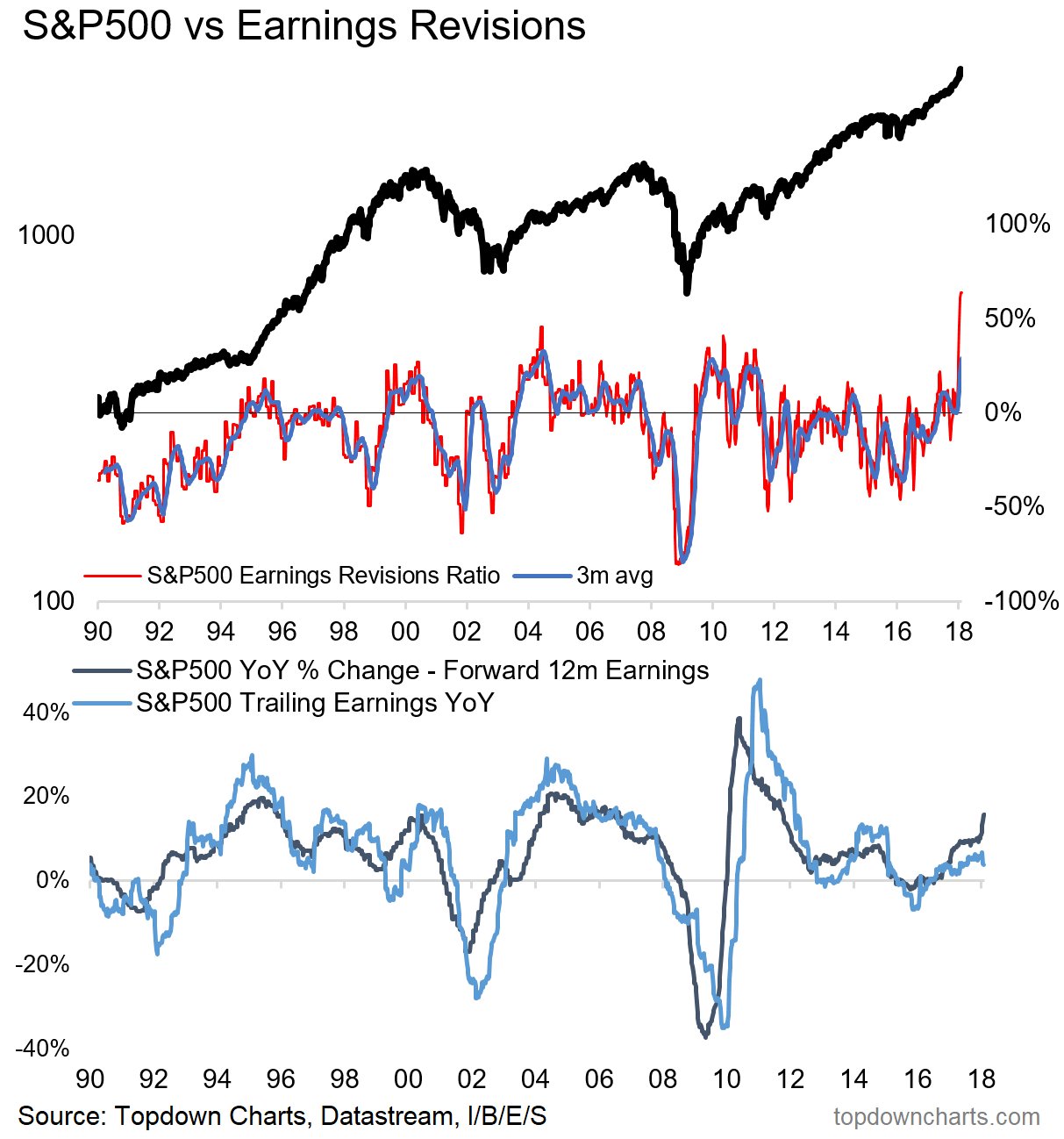

La corrección de los mercados ha surgido en un momento de euforia inversora, como es habitual, azuzada por la imparable tendencia alcista de pasados meses, también por datos fundamentales derivados de la reforma fiscal y recogidos en una revisión al alza de resultados empresariales hasta niveles record.

Por contra, cuidado con las revisiones de beneficios empresariales en Europa, acumulan semanas en negativo y cayendo.

El estado de sobrevaloración de la bolsa es extremo, el S&P500 alrededor del +40%, y una mejora de resultados empresariales estimada por la reforma fiscal del 6-8% es muy insuficiente para justificar las elevadas cotizaciones.

La incertidumbre existente sobre un eventual aumento de la inversión productiva -CAPEX- tras la reforma fiscal USA continúa siendo un desafío para la administración Trump, en su búsqueda de retornar a las empresas al clima de inversión de años atrás.

El entorno del consumo frágil y vulnerable ante el endurecimiento monetario, unido a los recientes aumentos salariales son retos que debe sopesar el empresariado antes de abordar decisiones de inversión.

El endurecimiento monetario y subida de tipos de interés es un fenómeno global, cuyas reverberaciones se irán manifestando en el resto de activos y mercados globales con el paso del tiempo. Vean la rentabilidad de bonos a 10 años de diferentes países:

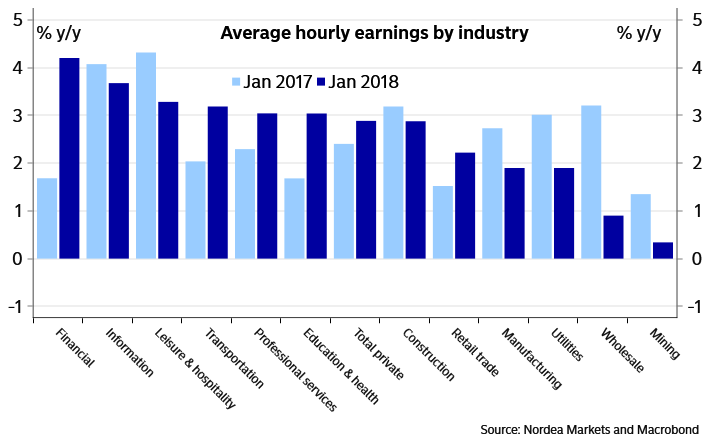

Las ganancias horarias subieron en enero de media un +2.9%, la mayor subida desde 2009 y un evento que la FED podría aplaudir por la posibilidad de que traslade su impacto a precios.

La Reserva Federal ha estado años esperando brotes de inflación y ahora que está inmersa en el proceso de normalización y subida de tipos, un alza de salarios sostenido sería bienvenido para justificar su endurecimiento monetario.

No obstante, los expertos y particularmente los Bond Vigilantes no ven con esos buenos ojos la llegada de la inflación y, de hacerse realidad, trasladarán nervios al conjunto de los mercados, que pueden reaccionar de manera imprevista.

Vean el desglose de presiones salariales por sector de actividad económica:

Testigos de inflación como los incrementos salariales, la velocidad de circulación del dinero o las expectativas de inflación manejadas por el mercado presentan un comportamiento (reservado suscriptores) de extrema importancia para el futuro de la política monetaria tanto como para los mercados de bonos y bolsa.

También para el ORO que haciendo caso omiso a los recientes acontecimientos de mercado, sorprende observar su pasividad en los dos días de mayor convulsión de mercados de los últimos años, ha caído 20 dólares la onza.

ORO semana

De la pasividad del ORO se desprende que no hay pánico en los mercados, aún, ni las autoridades pueden permitírselo. Tampoco sostener artificialmente el sistema sine die.

Del Bitcoin como activo refugio, mejor ni hablar.

Las estrategias sugeridas en bonos, bolsa, crudo presentan un escenario de rentabilidades y perspectivas muy favorable.

La estrategia en favor de caídas del bono USA, a través del ETF inverso con símbolo TBT explicada en reciente post, vean señales en el gráfico siguiente:

TBT Semana

O la estrategia abierta la semana pasada contra el Nasdaq…

QID diario

… acumulan rentabilidades del +5.9% y +11% respectivamente. Con ambas en vigilancia, concentramos ahora el interés en la excelente estrategia (rentabilidad-riesgo) recién abierta orientada a aprovechar el escenario más probable para el crudo en próximas semanas.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta