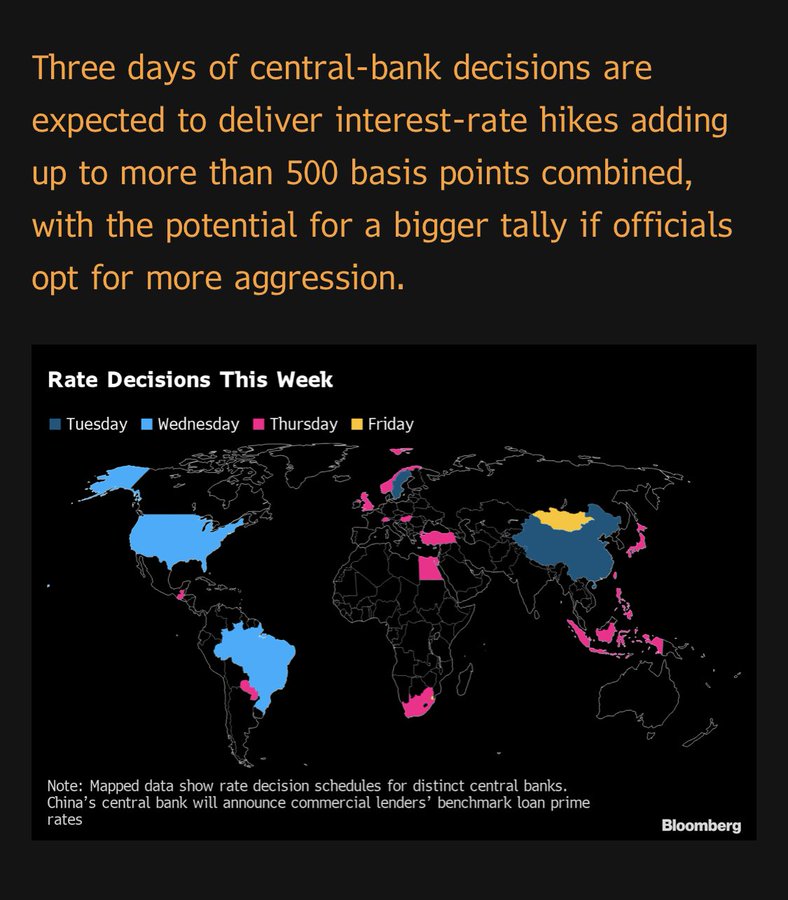

Finalizada la anómala semana de vencimiento trimestral de derivados, fue bajista cuando estadísticamente tiende a ser alcista, hoy comienza semana post vencimiento con sesgo tradicionalmente bajista (el mercado tiende a caer en un 74% de ocasiones), marcada por la reunión del FOMC y expectativas de alzas de tipos de 0.75 puntos, además de otros bancos centrales de quienes también se esperan subidas.

Los mercados han sufrido un cambio súbito de expectativas de tipos de interés, la inflación presenta síntomas de relajación pero son tímidos y bastante menos contundentes de lo esperado, la inflación persistirá algo más fuerte y por tanto se intuye que las subidas de tipos de interés también.

Ahora los expertos proyectan tipos de interés más altos y durante más tiempo de lo que pronosticaban hace sólo un mes y esperan que lo más complicado del ciclo de ajustes de tipos estaría aún por llegar.

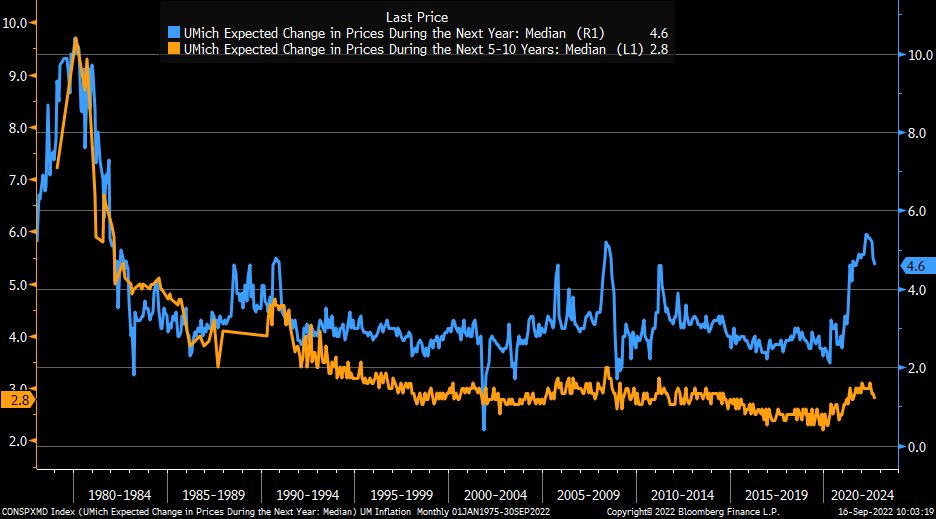

No sólo los expertos esperan relajación de los precios, también los consumidores confían en que la inflación tenderá a corregir, según han declarado en las encuestas de sentimiento de la Universidad de Michigan publicado el pasado viernes.

La inflación estará, según la media de estimaciones, dentro de un año en el 4.6% y dos décimas menos de lo esperado en la última encuesta. A 5 años también la expectativa ha caído, una décima hasta el 2.8%.

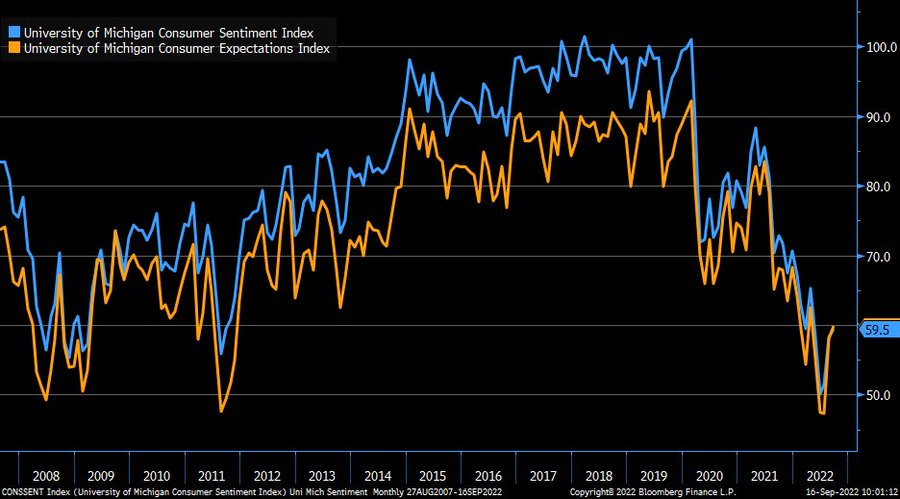

El Sentimiento del Consumidor también ha mejorado aunque algo menos de las perspectivas del mercado, quedando en 59.5 frente a 58.2 anterior o 60 proyectado. Interesante el repunte de las expectativas…

CONFIANZA DEL CONSUMIDOR, UNIVERSIDAD MICHIGAN.

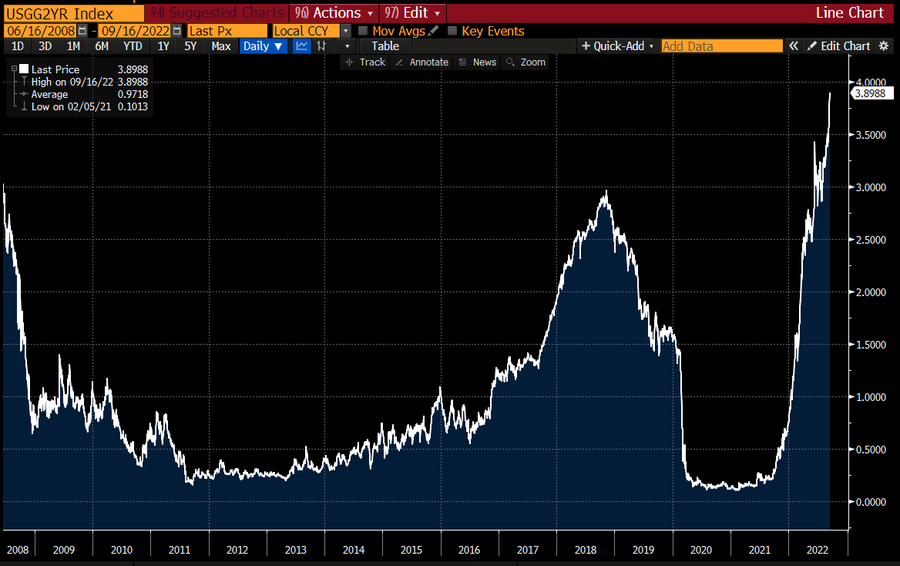

La Reserva Federal tendrá que continuar ajustando tipos y los 0.75 puntos de alzas esperados para este miércoles apuntalarán las bases de defensa contra las presiones de precios pero también las dificultades para un sistema completamente endeudado, el coste de la deuda será más alto.

Además, la inversión de la curva de tipos se agudizará incrementando la posibilidad de recesión económica. La curva de tipos es un excelente indicador adelantado de recesiones y se encuentra en niveles inferiores a los de hace 22 años, previos al estallido de la burbuja tecnológica.

Vean diferencial entre la rentabilidad del bono a 5 y 30 años respectivamente.

Los tipos de la deuda del Tesoro USA a 2 años presentan una imagen desoladora, para los endeudados, más parecida a una acción de carácter especulativo (chicharro) que a la renta fija americana:

Desoladora para tantos millones de ciudadanos hipotecados a tipo variable, cuyas cuotas mensuales van a llevar a la gente al empobrecimiento y, lamentablemente, a más de una familia a la ruina. El tipo de las hipotecas variables a 30 años ha reemprendido las subidas y ya supera el 6%

La inflación está causando estragos y arruinando a la ciudadanía, ahora el consumidor parece intentar mejorar su estado de ánimo, pero en realidad la situación es muy cruda. Los depósitos bancarios se han desplomado, la gente necesita dinero y está «quemando» el ahorro y además el endeudamiento con fines de supervivencia está aumentando.

Una lástima que justo ahora que están subiendo los tipos de interés y los bancos remunerando el ahorro sea cuando caen el ahorro y los depósitos. Esto sucede ahora que la tasa de paro continúa en zona de mínimos históricos pero está abocada a subir y más gente sin empleo se traducirá en mayor caída del ahorro, de los depósitos y también previsiblemente en un mayor endeudamiento.

El consumo continuará bajo presión, así como las ventas, los márgenes y beneficios de las empresas. Los expertos continúan rebajando previsiones de beneficio por acción, los profit warning se suceden, la fortaleza del Dólar supone un castigo importante para las multinacionales USA (el post de mañana ampliará información al respecto) y el clima general de mercados es cada vez más incierto y delicado.

La FED subirá 0.75 puntos y es una estimación que parece estar ya descontada por los mercados, algunas voces advierten que la subida del tipos podría incluso alcanzar los 100 puntos básicos, en cuyo caso abróchense los cinturones porque la ruptura bajista de referencias técnicas será un hecho y la visita a mínimos del año una proyección mínima de caída.

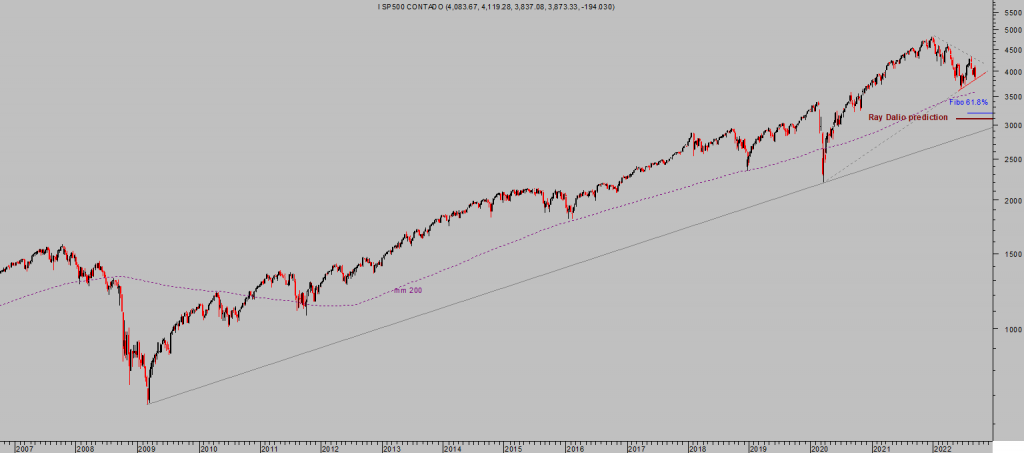

Según Ray Dalio los tipos continuarán al alza, lo que presionará al mercado de acciones a la baja en un 20%… «rising toward the higher end of the 4.5% to 6% range», «an increase in rates to about 4.5% would lead to a nearly 20% plunge in equity prices».

La caída del 20% de SP500 desde el nivel actual de cotización conduciría al índice hacia la zona delos 3.100 puntos, justamente en una confluencia de referencias técnicas de gran importancia.

Por una parte la corrección proporcional Fibo 61.8% de toda la subida desde marzo de 2020 hasta diciembre 2021, y por otro la directriz de tendencia alcista con origen en los mínimos de 2009.

S&P500, semana.

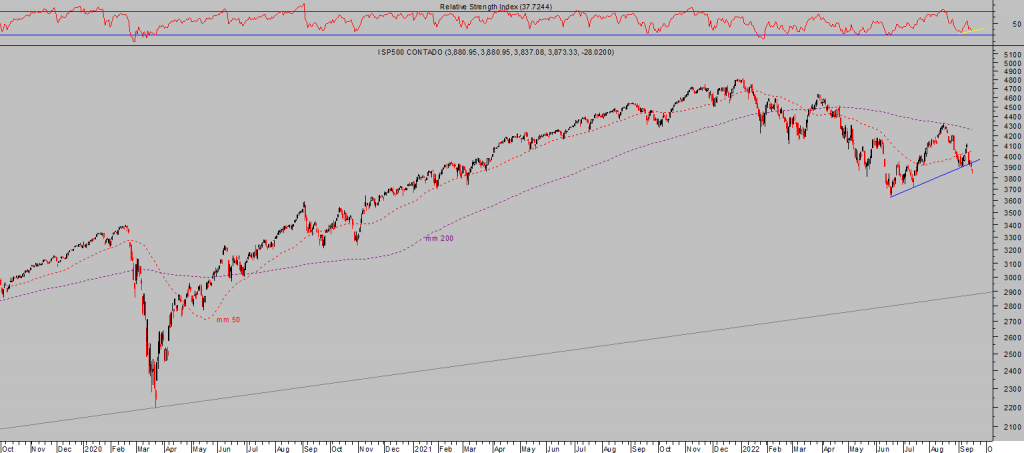

Después del vencimiento de derivados del viernes, las bolsas cerraron a la baja, el Nasdaq perdió un -0.9%, el SP500 un -0.72% y el Dow Jones -0.45%, arrojando un registro semanal bien negativo en la que el SP500 se dejó un -4.8%.

La pauta técnica ha quedado muy dañada y presagia caídas, eventual ruptura de soportes y continuidad bajista.

S&P500, diario

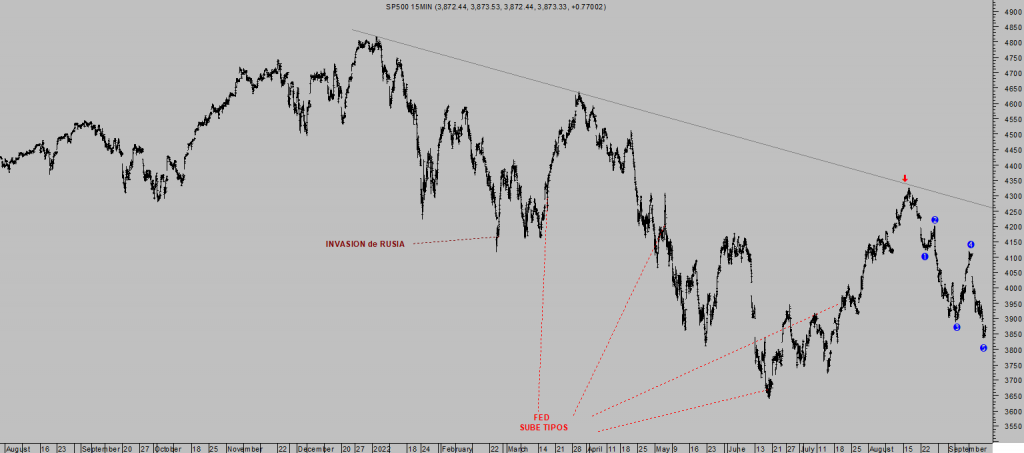

No obstante, observando el comportamiento técnico de corto plazo, ligeras divergencias alcistas o el recuento de micro pautas…

S&P500, 15 minutos.

… antes de continuar cayendo es más probable asistir a un intento de rebote que podría conducir al SP500 en dirección hacia la zona 4.050 (+- 30p) y entonces… ¿The big short?. Veremos!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta