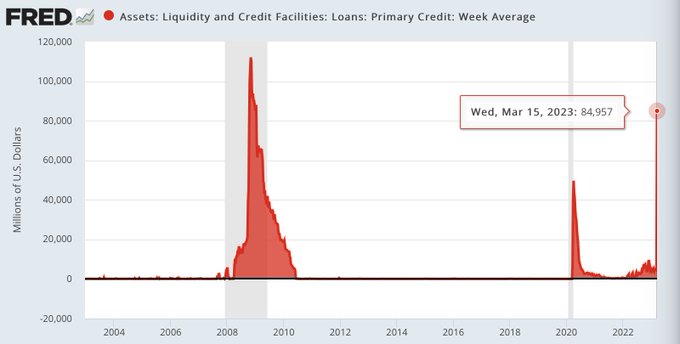

Se han sucedido varios días convulsos e inquietantes en los mercados por turbulencias en el sector bancario que han obligado a los bancos centrales a orquestar importantes operaciones rescate de la FED, explicada en posts la semana pasada, y del Banco Central de Suiza ($54.000 millones).

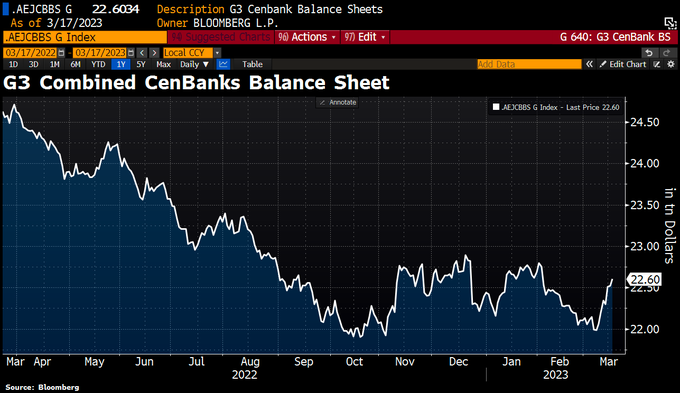

En un suspiro los bancos centrales han pasado de aplicar políticas de endurecimiento monetario a otras de emisión masiva de liquidez, es decir, de medidas para combatir las presiones inflacionistas a inundar el sistema con gasolina de implicaciones inflacionistas.

Ha quedado cortocircuitada la crisis bancaria de manera definitiva?, al contrario de lo que cabría esperar de semejante aluvión de liquidez, por sentido común no lo parece, vean opiniones de distintos expertos:

Sr. Hartnett, de Bank of America:

- «Préstamos bancarios de emergencia = estándares crediticios más estrictos = crisis crediticia de las pequeñas empresas = mayor desempleo… Punto de inflexión para el dólar estadounidense: fin de la hegemonía de Silicon Valley, comienzo de una alta inflación arraigada y déficits presupuestarios»

Analistas de Morgan Stanley:

- «Nuestros analistas bancarios ven un aumento significativo en los costes de financiación en el futuro, lo que conducirá a estándares crediticios más estrictos, un crecimiento crediticio más lento y márgenes crediticios más amplios...»

El deterioro de la confianza en el sector bancario es muy problemático en una economía y mercados financieros tan apalancados. Los bancos afrontan amenazas serias y los depositantes e inversores prefieren la seguridad de grandes entidades ya que ante un evento de crédito masivo serían consideradas «too big to fail» y por tanto rescatadas.

Así , está saliendo dinero a espuertas de entidades menos confiables y engordando los balances de los grandes bancos. Charles Schwab, por ejemplo, ha sufrido salidas de capital por unos $8.300 millones en una semana,

Son circunstancias de desconfianza de los clientes hacia la banca y viceversa,, la banca en general desconfía de sus deudores y endurece las condiciones crediticias, estrangulando las posibilidades de multitud de agentes económicos y financieros.

Los pequeños bancos son los más frágiles y los que sufren un varapalo bursátil significativo que de no detenerse perforará importantes referencias técnicas y podría desencadenar una verdadera crisis bancaria.

De ahí la rápida reacción de los bancos centrales para resolver de una vez la sangría de bancos (Silvergate, First Republic, SIgnature, Silicon Valley, Credit Suisse…)

El fiasco de los bancos no debería sorprender cuando desde hace tiempo se observan excesos de envergadura en asuntos como la financiación de empresas sin visibilidad, otras directamente en pérdidas y zombis abocados al fracaso. La mala gestión técnica de esos bancos y muchos otros en aprietos, unida a la mermada regulación y supervisión de las autoridades han facilitado la crisis bancaria.

Tras los últimos acontecimientos, la postura de las autoridades monetarias es ahora bastante más comprometida y compleja. Recuperar la credibilidad, elevar la confianza de los ciudadanos hacia la banca, emitir facilidades de crédito y liquidez a raudales (No QE) mientras tratan de combatir unas fuerzas inflacionistas que aunque están corrigiendo se encuentran en los niveles más altos desde los años 8o.

IPC EEUU.

Las políticas ultra expansivas llevadas a cabo durante más de una década y sobre todo la posterior y acelerada escalada de los tipos de interés han sido el origen de los problemas en el sector bancario.

Las autoridades son conscientes del daño que supone elevar los tipos en la cuantía que lo han hecho y en tan poco tiempo, es letal para multitud de operadores bancarios pero, sin embargo, no parecen haber llevado a cabo la labor de supervisión y regulación necesarios para solventar los problemas con la mayor premura y eficacia posibles.

Se da a circunstancia de que algunos directivos bancarios, como el CEO de Silicon Valley Bank, pertenecen al consejo de regulación bancaria, conflicto de intereses a todas luces.

Los problemas para las autoridades monetarias se suceden, primero fue la inflación, después manejar estabilidad de precios y estabilidad financiera y ahora tienen que sumar la labor de apagafuegos bancarios.

Así las cosas, mañana y pasado se reúne el FOMC con la atención de los mercados absolutamente centrada en su decisión y comunicado.

Hasta hace dos semanas y observando los últimos datos de inflación, menos favorables de lo esperado, y los de empleo, más fuertes de lo deseado, el mercado apuntaba a alzas de medio punto con un 75% de probabilidad.

Después del fiasco de los bancos de la semana pasada, el mercado apuesta por una postura del FOMC de «esperar y ver», tipos inalterados y un comunicado aludiendo a la prudencia y vigilancia, advirtiendo que se trata de una parada técnica en el proceso y no del final de ciclo de alzas de tipos, por lo que consiguientemente retomarán la decisión de subir de nuevo cuando las condiciones financieras y bancarias se estabilicen.

Existen dudas respecto de la posibilidad real de estabilización sostenida y autónoma de los mercados, también respecto de la enorme vulnerabilidad del sector bancario (afrontando un entorno de morosidad creciente) o sobre una caída de la inflación hacia el umbral del 2%.

La credibilidad de la Reserva Federal comenzó un importante deterioro tras la campaña «transitory inflation» mientras que simultáneamente mantuvieron las condiciones monetarias más expansivas de la historia.

Después del craso error, hace unos meses se esbozó otro relato «by the FED», en esta ocasión referido a la evolución del PIB, un eventual «soft landing» cuya validez está aún por demostrar y existe elevada probabilidad de fallar también.

La mayor parte del mercado aplaudiría que el FOMC de esta semana se salde con subidas tímidas de 0.25 puntos, dirigiendo los FED FUNDS hacia el 5% y un comunicado claro y conciso señalando los peligros y capacidad de rápida respuesta de la FED ante cualquier evento de crédito.

Los problemas conocidos del sector bancario son contundentes pero sólo la punta del iceberg y esto explicaría la potente respuesta de la FED la semana pasada. Las dudas y peligros sobrevuelan por encima de un sistema bancario en la sombra hiper dimensionado, con un apalancamiento desproporcionado e interconectado entre entidades, préstamos exóticos, exposición opaca a derivados, contratos swap multimillonarios… un gran dominó con algunas fichas tambaleándose

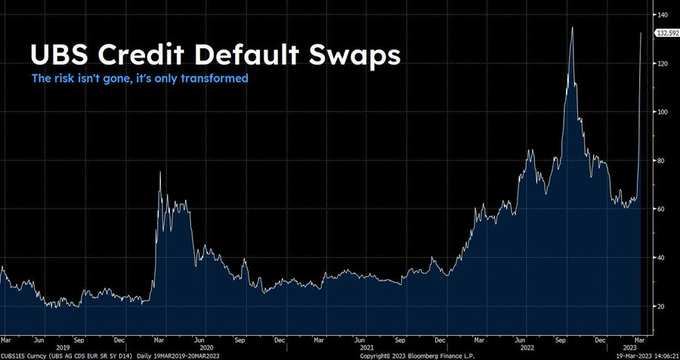

Tras un fin de semana frenético, el banco suizo Credit Suisse ha sido adquirido por su rival también suizo UBS cuyas acciones abren hoy lunes con caídas de casi el 10%. La desconfianza no se ha evaporado y el riesgo se contempla elevado, los inversores se han lanzado a comprar coberturas anti quiebra -Credit Default Swaps- de UBS y disparado su nivel de cotización.

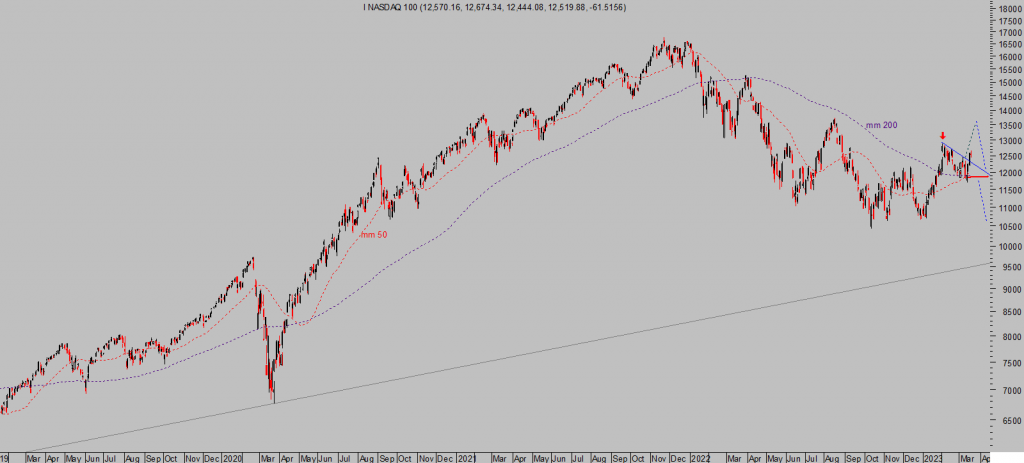

A pesar del miedo generado por las noticias de los bancos fallidos, por la muy delicada situación de fondo del sector, el descrédito de las autoridades o la estabilidad económico financiera, lo cierto es que el mercado ha experimentado brotes de volatilidad pero de impacto contenido y controlado.

La semana pasada las bolsas se comportaron como se esperaba y compartimos con nuestros lectores la semana previa, al alza a pesar de todo el trasfondo de peligros debido a factores como el tradicional sesgo de las semanas de vencimiento trimestral de derivados, el extremo sentimiento bajista generado por las noticias o la estacionalidad.

NASDAQ-100, 15 minutos.

NASDAQ-100, diario.

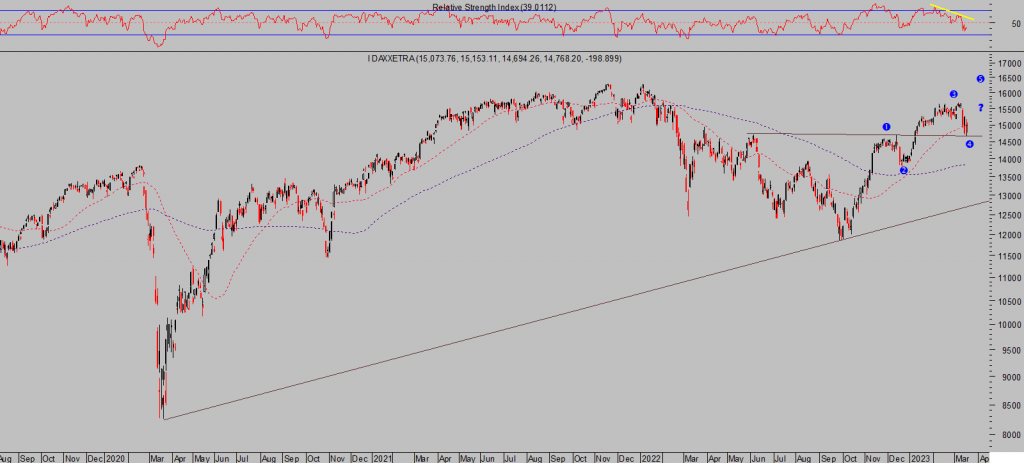

El entorno técnico, posicionamiento y sentimiento de los inversores, despliegue de pauta, lecturas y recuentos de Onda sugieren un escenario basado en la Teoría de Opinión Contraria, muy probablemente alcista para próximas semanas, vean ejemplo del DAX.

DAX, diario.

Las zonas de soporte que perforadas negarían este escenario están bien identificadas y serán vigiladas muy estrechamente, la decisión del FOMC el miércoles y el contenido del comunicado serán decisivos para el comportamiento del mercado en próximas semanas,

Stay Tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta