Transcurrida una semana cargada de acontecimientos de carácter político, con la presentación de actas de las últimas reuniones de los grandes bancos centrales, la publicación del informe de coyuntura económica de la FED o la nueva estrategia de política monetaria del BCE, esta que hoy comienza será interesante por la publicación de datos macro.

En Estados Unidos se hacen públicos datos muy relevantes para los mercados, como la evolución de la Inflación, de las Ventas al Menor, Productividad, Inventarios, Precios a la Exportación, etcétera…

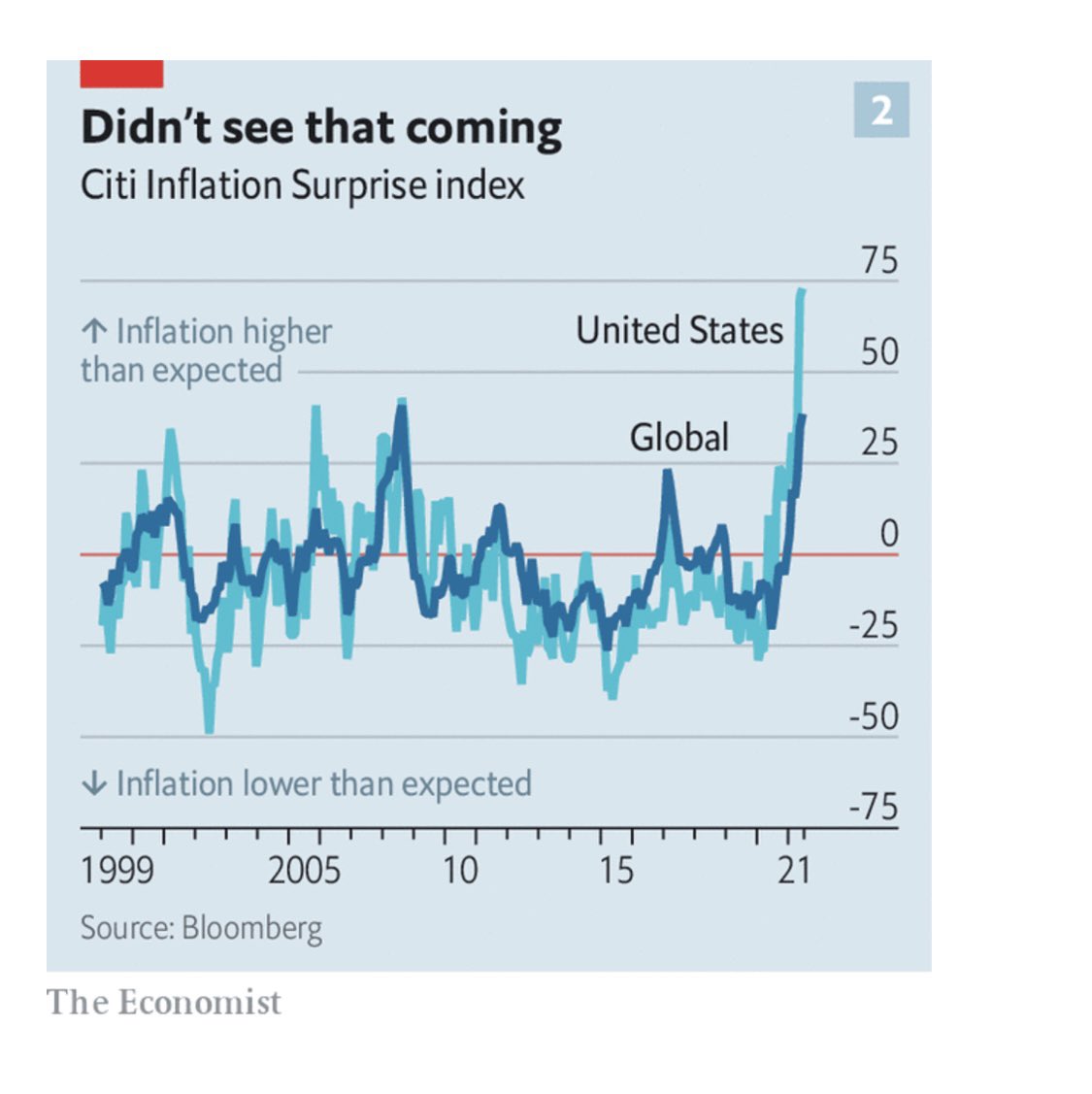

El dato estrella será la inflación, el miércoles, el consenso espera un alza del IPC del +0.6% en junio, del +0.5% la tasa subyacente que catapultaría la tasa interanual por encima del 5%. La Reserva Federal se enfrenta a una semana incómoda para su objetivo de mantener la calma en los mercados, en caso de que la inflación alcance el nivel esperado pro el consenso, peor si lo supera, la Reserva Federal se encontrará en la necesidad de justificar su postura y motivos para continuar con las políticas y condiciones monetarias más expansivas de la historia.

Será cada vez más necesario que la FED salga a la palestra para mantener la calma entre los inversores, para explicar lo conveniente de dejar las condiciones monetarias sin cambios a pesar de la coyuntura e insistir en la transitoriedad de las alzas de precios. Sólo el Sr Powell tiene previstas dos comparecencias para hacer ese encaje de bolillos esta semana.

Hacer trampas al solitario tiene consecuencias y algunos miembros de la FED (curiosamente ninguno de ellos tiene derecho a voto en las decisiones del FOMC) llevan semanas advirtiendo de los efectos negativos de mantener las políticas monetarias y comprar semejantes volúmenes de deuda. Vean extracto de entrevista concedida por el Sr Robert Kaplan, presidente de la FED de Dallas, la semana pasada a Barron´s:

Simultaneando la publicación de datos y digestión del mercado, esta semana también habrá expectación ante el inicio de la temporada de presentación de resultados empresariales (expectativas detalladas con escenarios de posibilidades para los mercados en post reciente).

Los tipos de interés reales de los bonos basura, negativos, en condiciones normales indicarían un mundo idílico en una economía saneada y robusta. Tanto los resultados empresariales como los de evolución de de inflación de esta semana aportarán dosis de realidad.

La inflación es un factor de máxima importancia por la capacidad para afectar de manera negativa sobre cualquier parámetro o factor imaginable, excepto para la deuda.

Es dañina para la población con la particularidad de que además incide especialmente sobre la gente con menos recursos, es decir sobre la mayoría.

Impacta sobre las decisiones de política monetaria y situación de tipos, a pesar de que la Reserva Federa alteró en agosto de 2020 sus objetivos de política permitiendo brotes de precios y de que ahora se aferre a la «transitoriedad» de las actuales presiones de precios.

Tercero, las burbujas de cotizaciones y valoraciones alcanzadas en los mercados de renta variable, de renta fija, materias primas, las criptomonedas o el sector inmobiliario, el denominado «everything bubble» ingeniado por las autoridades, corre el riesgo de desinflarse si la inflación continúa fuerte. La exuberancia inversora y estabilidad de los mercados depende de la premisa básica sobre la que parecen guiarse, el mantenimiento de tipos de interés bajos y condiciones financieras en modo complaciente por tiempo prolongado.

Distintos mercados y sectores líderes de la especulación rampante de los últimos meses han alcanzado techo y registrado interesantes correcciones, aliviando las presiones y rebajando el entusiasmo inversor.

Las acciones de Tesla subieron disparadas durante meses, subió sin descanso de 100 a 900 dólares por acción entre marzo 2020 y enero de este año, pero la fiesta terminó en enero y hasta la fecha ha corregido más de un 30%.

El índice de empresas de mediana y pequeña capitalización, Russell-2000, después de haber ascendido un +144% en 12 meses, el pasado 15 de marzo alcanzó techo

RUSSELL-2000, diario

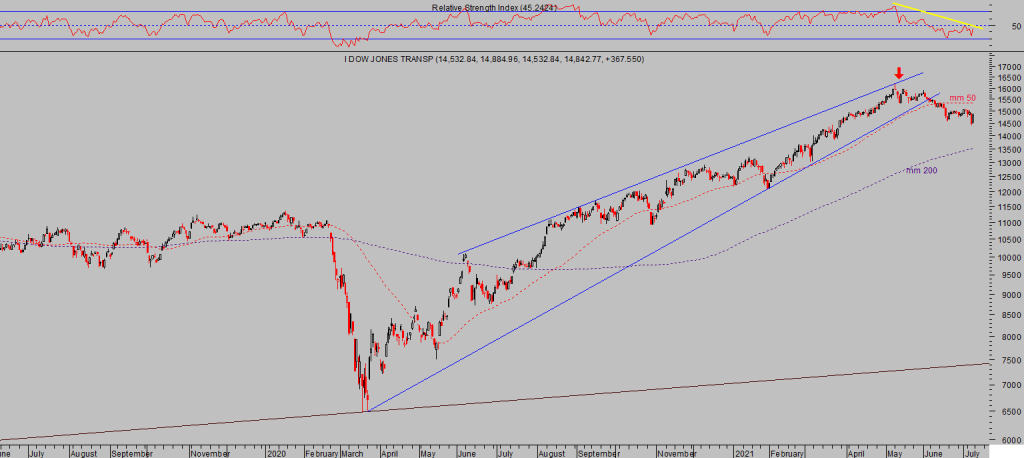

El 11 de mayo terminó la carrera alcista del Dow Jones de Transportes.

DOW TRANSPORTES, diario.

Además de las consecuencias normales de cualquier activo emitiendo señales de haber registrado techo, eventualmente correctivas, existen implicaciones para el conjunto del mercado derivadas de la Teoría de Dow, por la falta de confirmación de la conquista a máximos entre el Dow de Industriales y el de Transportes, asunto seguido de cerca y explicado desde hace semanas en distintos posts.

El universo de las criptomonedas ha sido líder indiscutible en el comportamiento estelas de sus cotizaciones así como en especulación y euforia de los inversores. Pero también los precios alcanzaron techo durante la segunda semana de abril y desde entonces han caído abruptamente y con fuerza, perdiendo alrededor del 50% y en línea con el escenario de mayor probabilidad compartido entonces con suscriptores.

BITCOIN diario.

Muchos inversores están volviendo de comprar las criptomonedas de nuevo, aprovechando las caídas y el «bajo» precio alcanzado, prudencia!. Existe la posibilidad, plausible y expuesta en post anteriores, de que el precio del Bitcoin y demás criptos continúe su trayectoria bajista hacia niveles sustancialmente inferiores, Bitcoin $20.000 o incluso cabe defender un escenario de caídas hacia $10.000. Buy the dip?… at your own peril!.

Con estos y otros muchos avisos, las bolsas en general se mantienen sostenidas en zona de máximos desde hace meses, algunos índices con mayor debilidad como el IBEX-35, comenzaron a corregir hace un mes.

IBEX-35, 60 minutos.

Otros índices continúan aparentando fortaleza, durante semanas no han conseguido apenas despegarse de la zona de máximos alcanzada en abril aunque sin deteriorar los datos internos e intensificar las divergencias bajistas y lecturas para la cautela.

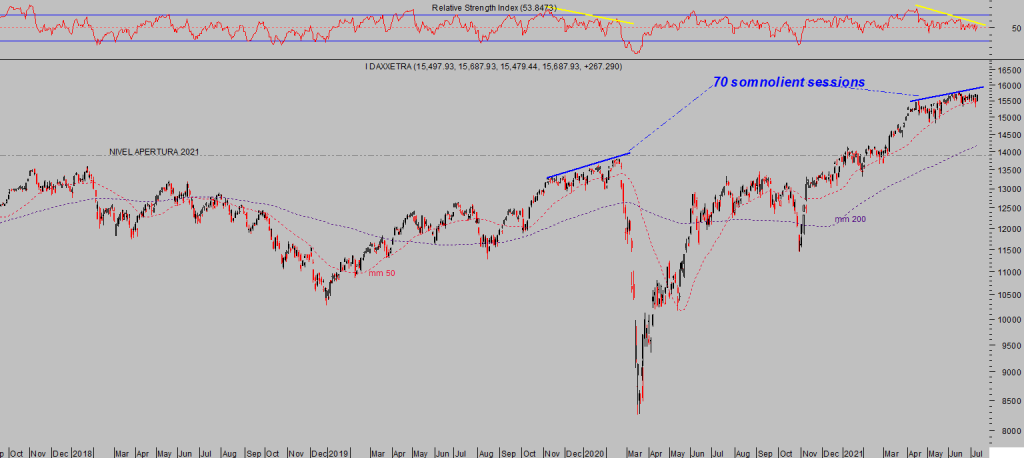

DAX-30, diario.

NASDAQ-100, diario.

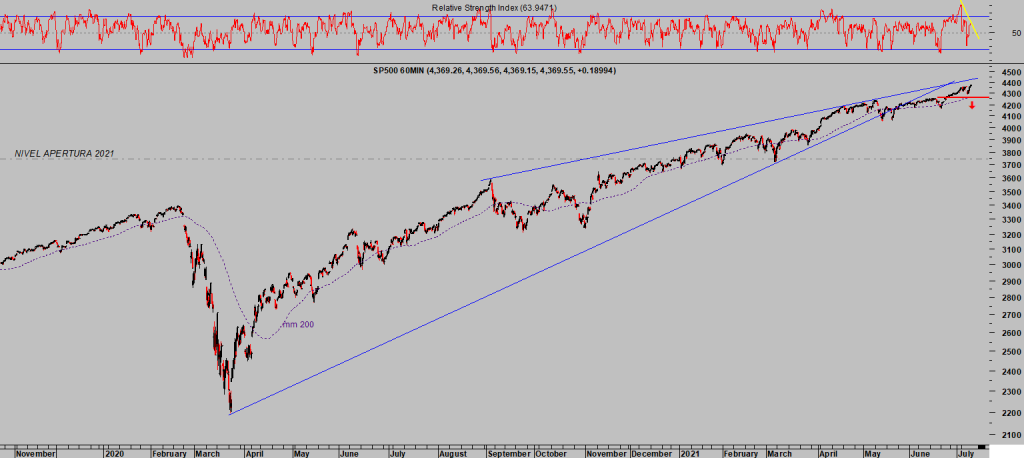

S&P500, 60 minutos.

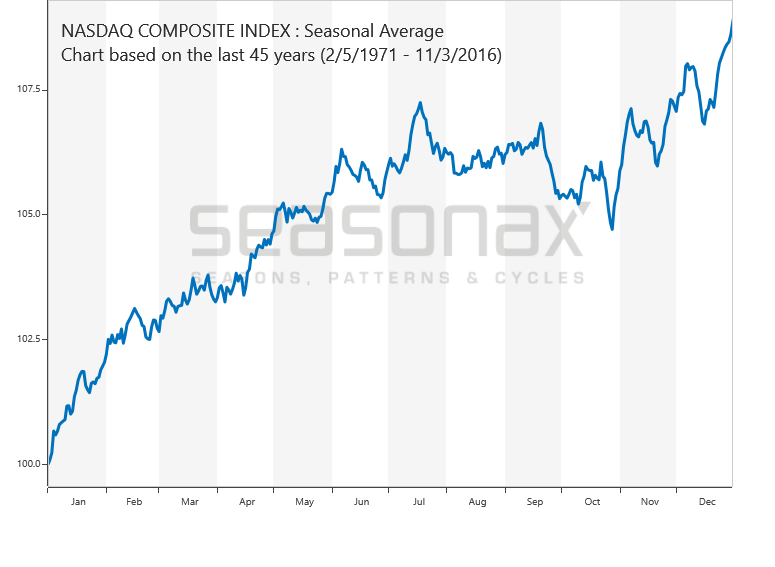

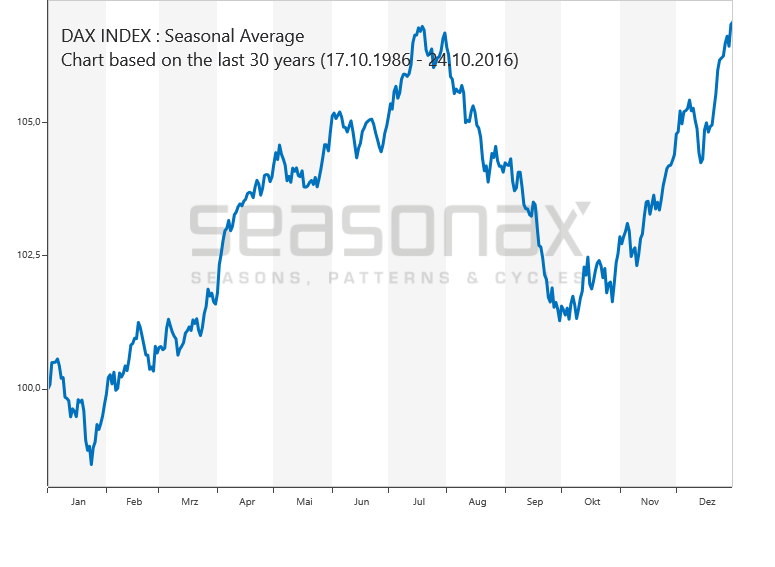

Las bolsas se enfrentan esta semana fechas incómodas, el final de la ventana de oportunidad o estacionalidad positiva conocida como rally de verano, fechas típicamente de techo e inicio de un periodo difícil para los inversores que suele perdurar hasta finales de octubre.

ESTACIONALIDAD MENSUAL NASDAQ.

ESTACIONALIDA MENSUAL, DAX-30

Durante el periodo estival, cuando los inversores salen de vacaciones tienden a alejarse del día a día de las cotizaciones y bajan la guardia, los mercados suelen traer sorpresas. A tenor de la estadística de comportamiento, las bolsas tienden a corregir con la nocturnidad del mes de agosto y cogen desprevenidos a la mayoría de inversores.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta