La proximidad al vencimiento de distintos programas de subsidio en Estados Unidos, combinada con el enfriamiento del consumo, caída de las ventas al menor y rebaja de expectativas económicas está inquietando a las autoridades y motivando la creación de nuevos programas en forma de ayuda.

Las recientes ocurrencias del gobierno USA para paliar la caída del consumo, contra deuda, han sido elevar el programa de ayudas alimenticias en un 27%, el incremento mayor de la historia. Además, han decidido condonar deuda a estudiantes, a 320.000 beneficiarios concretamente, según informó el viernes el US Department of Education cancelará deuda por importe de $5.800 millones.

Aún así, miembros del partido demócrata consideran la ayuda insuficiente y defienden un programa más ambicioso de cancelación de hasta $50.000 para cada crédito abierto. La deuda viva a estudiantes asciende a $1.76 billones.

Las autoridades permanecen en la idea de comprar estabilidad y crecimiento contra deuda, una estrategia no transitoria y que, en vista del éxito cosechado en los últimos años, sería más prudente replantear integramente.

Inventar programas de estímulo con dinero fake, crear deuda y monetizarla con dinero fake, manipular los tipos de interés para fingir que los compromisos del coste de ese dinero fake son atendidos o ilusionarse con un crecimiento económico artificial y sólo dependiente del dinero fake es el esquema de política económica. Estabilidad fake.

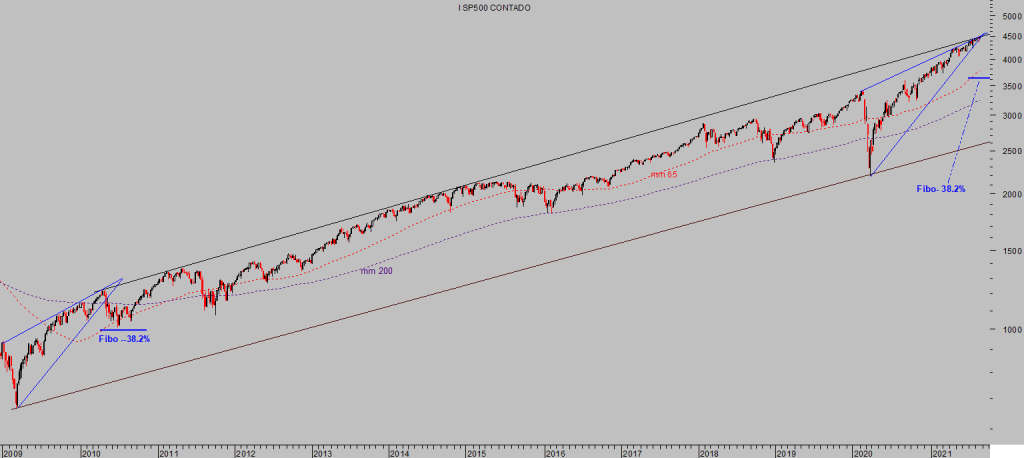

S&P500, semana.

A finales de esta semana se celebra el simposio de banqueros centrales y confabulaciones monetarias globales en Jackson Hole, con los expertos atentos a cualquier guiño que pueda sugerir modificar las condiciones monetarias actuales.

La Reserva Federal, como el resto de bancos centrales, han perdido su supuesta y necesaria independencia y han sobre actuado durante años. Ahora se encuentran «detrás de la curva», generando cada vez más efectos secundarios indeseados y vulnerabilidad derivada de sus políticas, inestabilidad.

El temor de distintos expertos, y son más a medida que transcurre el tiempo, es la posibilidad creciente de asistir a un eventual reconocimiento de errores en política monetaria.

Los objetivos de inflación que ha proyectado la FED durante meses han sido ampliamente superados, la persistencia de las presiones inflacionistas es contraria a la transitoriedad defendida por la FED, las revisiones de crecimiento económico están siendo a la baja, las de déficit al alza, el crecimiento sostenible e inclusivo es en realidad insostenible sin la mediación de estímulos y, además, paulatinamente más desigual y excluyente.

En lugar de inclusiva, la recuperación económica de los últimos años está siendo la más desigual de la historia. Forbes:

- «The world’s billionaires have seen their wealth surge by over $5.5 trillion since March 2020, a gain of over 68% . The world’s 2,690 global billionaires saw their combined wealth rise from $8 trillion on March 18, 2020 to $13.5 trillion as of July 31, 2021…»

- «Global billionaire total wealth has increased more over the past 17 months of the pandemic than it did in the 15 years prior to the pandemic. Between 2006 and 2020, global billionaire wealth increased from $2.65 trillion to $8 trillion, a gain of $5.35 trillion»

El 1% de la población mundial ostenta el 46% de la riqueza del planeta; el 29% el 51% y el 70% más pobre atesora un 3% del total.

Es decir, el 1% el 46% significa que el restante 99% posee el 54% de la riqueza total y las políticas monetarias a buen seguro continuarán intensificando esa diferencia. Crecimiento inclusivo, dicen.

Últimamente se publican datos destacando el exceso de ahorro en manos de la población y las ventajas que supone para las posibilidades de crecimiento económico futuro. Observen la distribución del exceso de ahorro, conseguido tras una década de la políticas económicas inclusivas a pico y pala.

Un factor que históricamente ha activado conflictividad social ha sido precisamente el exceso extremo en la desigualdad de la riqueza.

Pero hoy no debería ser motivo para la preocupación, tal como apunta el World Economic Forum, en el futuro no tendremos posesiones y seremos más felices (“we will own nothing… and we will be happy”). Todos felices, incluido el 1% de los dueños del mundo así como del destino económico de la población. Inclusividad fake.

Por otra parte, en el sistema actual cada vez hace falta más capital pero sobre todo tecnología y conocimientos para aumentar la productividad sostenible, con el perverso efecto de que aumenta las rentas de quienes contribuyen y trabajan en esos sectores pero reduce las del resto.

Con estos mimbres, las autoridades, gozando aún de gran respeto, se enfrentan a un periodo complicado que puede terminar obligando a tomar medidas más apresuradas y desordenadas de lo previsto.

La desconexión entre mercados y fundamentales es impresionante, histórica, la estabilidad financiera procurada mediante la política de reflación de activos es tan artificial como dependiente del dinero fake, un foco de inestabilidad futura.

Mientras tanto, «Carpe diem» en los mercados que tras una breve pausa a principio de la semana pasada acumulan 3 jornadas de alzas significativas y han alcanzado de nuevo niveles máximos históricos, ayer el Dow recuperó un +0.61%, el S&P500 un +0.85% y el Nasdaq un +1.55%.

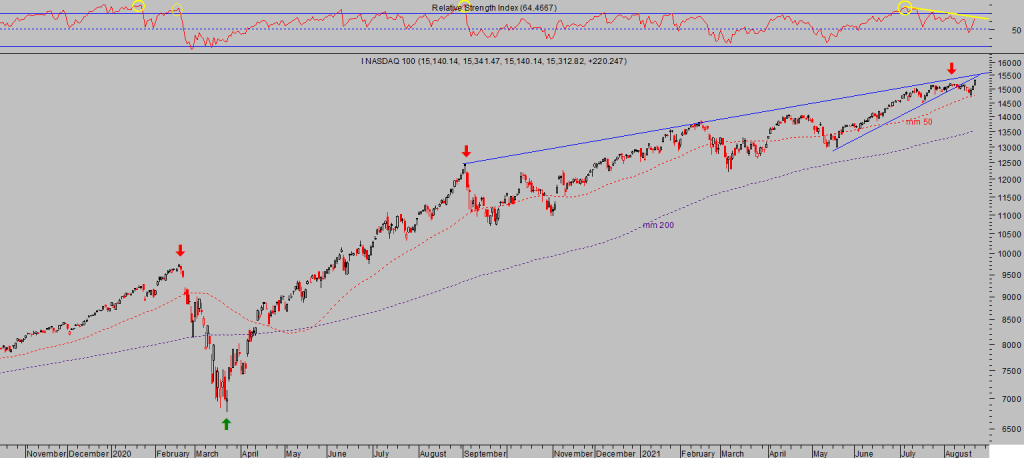

NASDAQ-100, diario

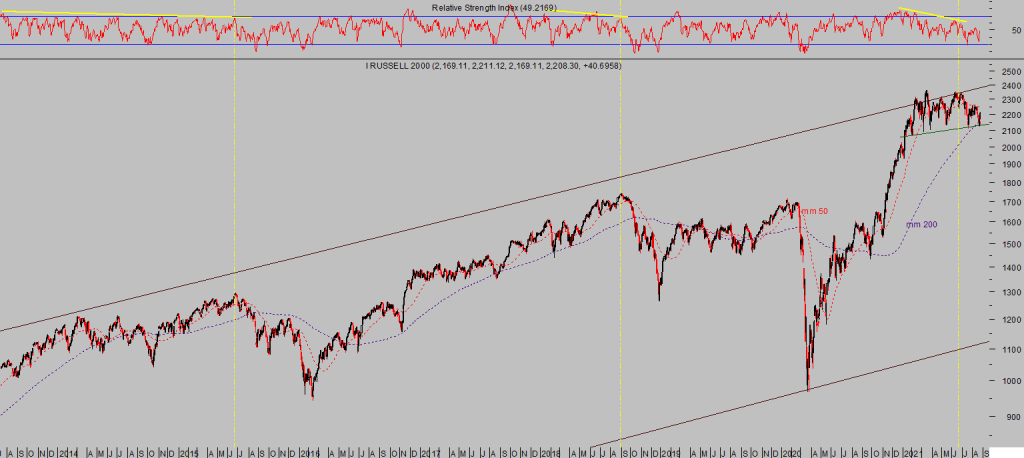

Además de las lecturas de datos internos y divergencias de indicadores/osciladores técnicos, también se mantienen las divergencias existentes en la relación entre índices. El Dow de Transportes (Teoría de Dow?), el NYSE o el índice de pequeñas y medianas empresas Russell-2000 no han conseguido máximos históricos desde hace semanas o meses ni tampoco sus pautas técnicas han mejorado.

RUSSELL-2000, diario.

DOW TRANSPORTES, diario

Frente a las fantasías fake, animadas desde los despachos de las autoridades, y a la vulnerabilidad y riesgos existentes en los mercados de acciones, siempre es recomendable sopesar la exposición al riesgo así como aumentar la ponderación de las carteras en activos descorrelacionados con las bolsas y que suelen actuar como refugio, no sólo refugio también generan rentabilidades importantes.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta