Publicados los datos de empleo USA de mayo y tras el intento de restar importancia a su decepcionante evolución por la Sra Yellen, tratando de justificar la debilidad como un dato aislado al que no se debe prestar demasiada atención, aparecen nuevos datos macro para la reflexión.

La productividad es un verdadero quebradero de cabeza para las autoridades, la economía se muestra robusta cuando el empleo es alto y de calidad pero siempre con permiso de la productividad, que es el verdadero motor de la eficiencia y el crecimiento económico.

El presidente de la Reserva Federal entre los años 1987 y 2006, Alan Greenspan, ofreció una entrevista a Bloomberg el pasado mes de abril y compartió su opinión sobre el particular:

- “We’re in trouble basically because productivity is dead in the water…

- Real capital investment is way below average. Why?

- Because business people are very uncertain about the future.”

En cuatro de los últimos 6 trimestres los niveles de productividad USA han registrado evolución negativa.

Antes de cerrar la entrevista, Tom Keene, periodista de Bloomberg, preguntó al apodado Maestro o Magoo, opinión general sobre la economía y en concreto si mantiene una opinión optimista mirando al futuro. Respuesta: (No, desde hace tiempo):

- «No. I haven’t been for quite a while. And I won’t be until we can resolve the entitlement programs.

- Nobody wants to touch it. And that is gradually crowding out capital investment, and that’s crowding out productivity, and it’s crowding out the standards of living where do you want me to go from there.»

Al mercado de acciones no le interesan estos detalles menores y terminó la sesión de ayer nuevamente al alza, aunque subiera de manera marginal y falto de participación, se encamina hacia máximos históricos y nadie duda de su pronto asalto, al S&P500 sólo le separa un 0.55% para conseguirlo.

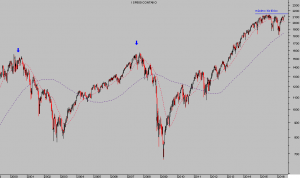

S&P500, semana

El post del pasado 20 de mayo anticipaba el escenario ahora en curso, advirtiendo que a pesar de la debilidad de entonces, determinados testigos de pauta, sentimiento y ciclos indicaban la conveniencia de adoptar la POSICIÓN CONTRARIA, esperando alzas:

«…considerando los factores de miedo como el Brexit o la posibilidad de subida de tipos de junio, quizá demasiado bien matizada por distintos miembros FED, o la ya erosionada confianza de los inversores, el mercado podría sorprender con un rally al alza dejando al personal fuera presa del miedo».

S&P500 diario

El índice acumula una rentabilidad positiva del 3.64% en el cómputo del año, gracias al +4.6% conseguido desde los mínimos de mayo, en un mini rally alzado con un volumen de contratación realmente bajo.

Las lecturas que ofrece el mercado según la Teoría de Dow, unidas al análisis de fortaleza relativa entre los grandes índices y el tecnológico Nasdaq (exploradas en post de ayer) aportan interesantes conclusiones y pistas para el futuro.

DOW JONES 60 minutos

El consenso de expertos de mercado estima con probabilidad 0% una subida de tipos la semana próxima, factor que podría abundar en el escenario de asalto a máximos del mercado de acciones.

El Banco Central Europeo comenzó ayer a comprar deuda corporativa europea con grado máximo de inversión, tal como había anticipado… pero omitiendo la premisa de vigilar la calidad real de la deuda.

Con el tipo de interés del BUND alemán, bono germano a 10 años, cotizando en rentabilidades mínimo histórico, del 0.033%, o precios en máximos, apenas queda recorrido…

O quizá si, la deuda japonesa cotiza en niveles de rentabilidad aún más bajos, el 10 años en un negativo -0.13% y el bono a 30 años renta un increíble 0.29% y el gobernador del BOJ aún afirma estar preparado para seguir: «ready to ease policy further if needed.»

BUND semana

Draghi, sus acciones, tampoco tienen mucho recorrido y ha comenzado a comprar deuda de empresas con mal pie, como es el caso particular de Telecom Italia, sociedad que no disfruta de la calidad mínima obligatoria.

Telecom Italia tiene un rating por debajo de grado de inversión, otorgado por dos firmas de calificación y además está vinculada con estructuras de bonos ligadas a emisiones basura: «The company’s bonds are in Bank of America Merrill Lynch’s Euro High Yield Index and credit-default swaps insuring the notes against losses are part of the Markit iTraxx Crossover Index linked to companies with mostly junk ratings».

El 15% de la deuda corporativa europea con grado de inversión ya cotiza con tipo negativos y la acción compradora del BCE se encargará de aumentar significativamente ese porcentaje, tal como ha sucedido con los bonos soberanos.

Emitir deuda ha pasado de ser un lastre a convertirse en un negocio para las empresas europeas, cobran cupones por emitir, asombroso!.

En el mundo actual, endeudarse está subsidiado por los bancos centrales, hasta límites insospechados, con sus acciones promueven la falta de disciplina y el despilfarro, además de distorsionar los principios básicos de gestión y la toma de decisiones monetarias. Ahorrar prudentemente está muy castigado, gentileza de la represión financiera.

Políticas de la antología de la distorsión, de tipos de interés, de los mercados financieros, de los datos oficiales, de la forma de entender las deudas y los negocios, de la gestión eficiente de la inversión y el ahorro, etcétera…

De esta forma, las compañías europeas han optado por emitir deuda como nunca antes, mientras han retraído sustancialmente sus OPV u operaciones de emisión de acciones al mercado.

Las bolsas europeas no han disfrutado la misma suerte que los americanos en el transcurso de este 2016 y cotizan en terreno negativo.

El índice que aglutina a las principales empresas europeas, Eurostoxx-50, hasta la fecha pierde más del 7% en el año y desde la perspectiva técnica, mantiene un aspecto inestable pero bien definido dentro de rango y con proyecciones interesantes.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Gracias.

Información en cefauno@gmail.com

Twitter: @airuzubieta