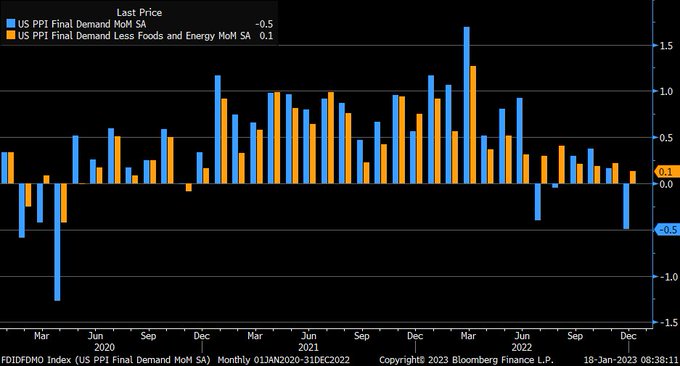

Interesante batería de datos ayer publicada en EEUU, resultaron mixtos con la particularidad de la evolución de la inflación a la producción que cedió un importante -0.5% en diciembre cuando se esperaba un -0.1%. No obstante, igual que sucediera con el IPC, la tasa subyacente subió una décima lo que significa que las presiones inflacionistas aunque más moderadas aún persisten.

INFLACIÓN PRODUCCIÓN Y SUBYACENTE, MENSUAL, USA.

En tasa interanual la inflación a la producción continúa bajando, el efecto estadístico que supone comparar con los meses inflacionistas del 2022 ayuda, pero todavía se encuentra en los niveles más altos de las últimas décadas y queda recorrido antes de que la FED pueda cantar victoria y decida anunciar el final de las alzas de tipos y el posterior inicio del pivot.

PPI Y SUBYACENTE, INTERANUAL, EEUU.

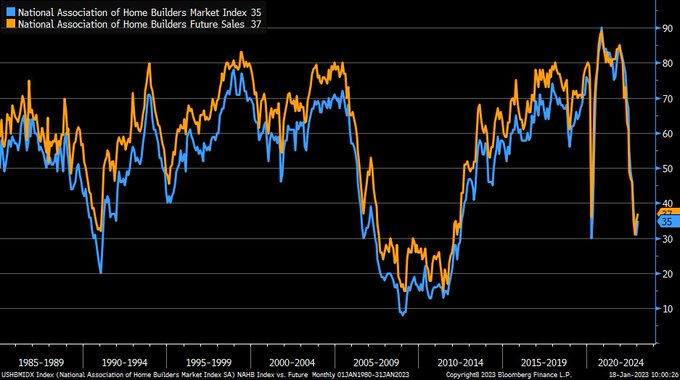

Los datos del sector vivienda también sorprendieron al alza, con alegre mejora de las peticiones de hipotecas que subieron un 28% semanal (la comparativa con los débiles datos de semanas anteriores influye en lo abultado del dato) y también sorprendió al alza el índice de la National Association of Home Builders -NAHB-, que repuntó ligeramente.

NAHB INDEX.

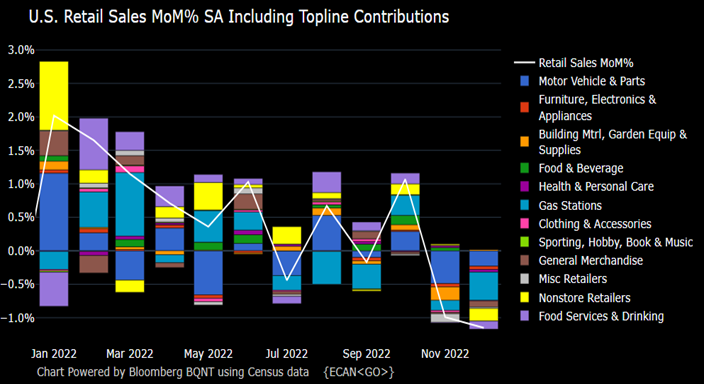

Por el lado menos optimista, las Ventas al Menor en diciembre resultaron de nuevo negativas, cayeron un 1.1% en el mes y 4 décimas por debajo de lo esperado por el consenso, aunque en línea con lo que cabía esperar observando la evolución de los salarios reales y el deterioro de la riqueza y poder adquisitivo del consumidor.

Dos meses consecutivos de caídas sucedidos justamente durante la temporada de mayor actividad del consumo del año no son buen augurio.

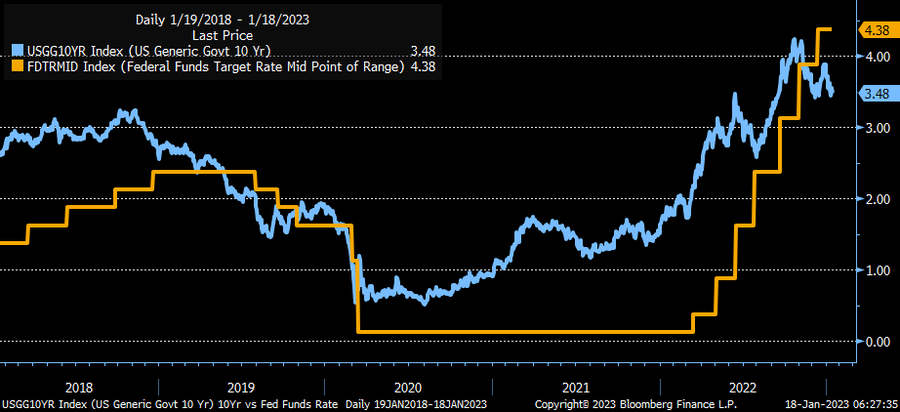

VENTAS AL MENOR, intermensual. EEUU.

En tasa interanual las ventas siguen en positivo pero la tendencia no y las previsiones para próximos meses tampoco.

VENTAS AL MENOR, EEUU.

La caída de ventas fue generalizada entre todos los sectores de actividad especial atención a los denominados «nonstore retailers»:

La Producción Industrial así como la Utilización de la Capacidad Productiva cayeron también y bastante más de las estimaciones, la PI descendió 7 décimas cuando se esperaba sólo una y la capacidad productiva quedó en 78.8 frente al 79.7 esperado.

La producción industrial suele anticipar debilidad general de la economía, vean su evolución desde la pasada primavera:

PRODUCCIÓN INDUSTRIAL, intermensual, EEUU.

En vista de los datos, se puede intuir que la recesión será un hecho, todavía queda la posibilidad de que sea algo más dura de lo que espera el mercado y la FED.

La estadística demuestra difícil un «soft landing», históricamente se han registrado dos meses consecutivos de caída de las ventas al menor combinados con dos meses consecutivos de caída de la producción industrial y ha sucedido en entornos de recesión económica.

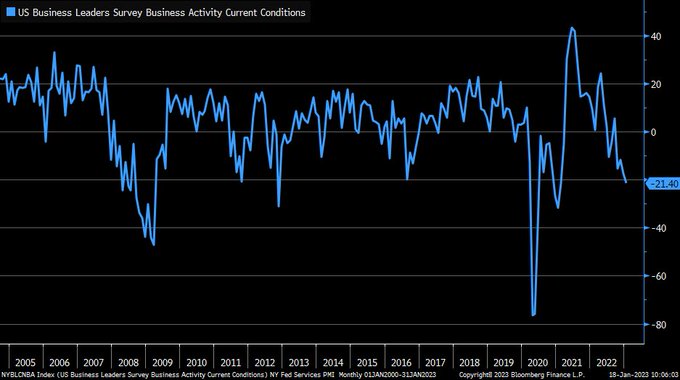

Para finalizar con los datos macro ayer publicados, el índice de actividad del sector servicios elaborado por la FED de Nueva York se desplomó hasta -21.4, cunado se esperaba una caída hasta -17.

Services Business Activity Index. FED DE NUEVA YORK

Los mercados reaccionaron con caídas a la batería de datos, incluso a sabiendas de que caída de las ventas inducirían a la FED a relajar el endurecimiento, y fue en parte debido a la configuración técnica de los índices tras semanas de alzas que dejaron pautas muy extendidas de corto plazo, sobre compra y divergencias y amenazaban con finalizar.

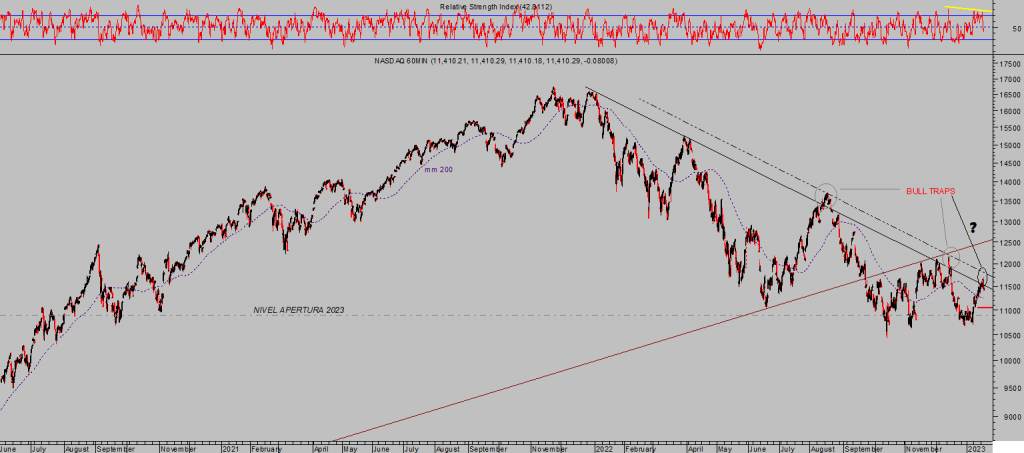

El índice tecnológico ha emboscado a los inversores «largos» dos veces en las últimas fechas, dejando pilladas sus posiciones justo antes de girar a la baja. Han sido dos «Bull Traps» en toda regla y la espantada al alza en falso de esta semana puede ser la tercera.

NASDAQ-100, 60 minutos,

Recordemos que la FED se reúne de nuevo en sólo dos semanas y el mercado espera subidas de 0.25 puntos pero podría ser mayor (0.50 puntos) o venir acompañada de un comunicado más hawkish o duro de lo anticipado.

La súbita mejora de las condiciones financieras es un factor de tranquilidad para las autoridades monetarias y el Sr Powell & Co disponen de margen o colchón de seguridad para sorprender a los inversores.

En un entorno de presiones de precios aún altas y con la FED buscando enfriamiento del consumo y la economía para combatirlas, la mejora de las condiciones financieras no debe ser de agrado para la FED.

El presidente de la FED de St. Louis, Sr Bullard, compareció ayer en tono duro y afirmando que la inflación subyacente no se ha moderado tanto como sugiere el mercado y deberían subir tipos tan rápido como sea posible y situarlos sobre el 5%:

- «Fed should move as rapidly as it can to get over 5% and then react to data from there on»

- «Core inflation has not moderated as much as markets suggest»

- «to ensure that the job is completed, the FED will want to lean toward the high side of insurance rates even if inflation falls«.

- «The drop in long term rates likely reflects market expectations for lower inflation and demonstrates confidence in the FED».

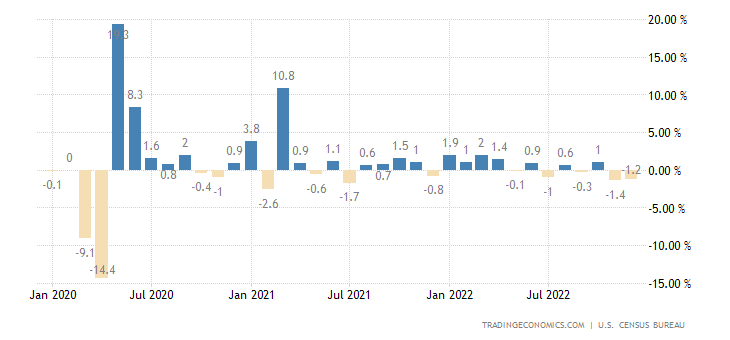

Mercado Secundario Bono 10 años vs FED FUNDS.

Los tipos oficiales continuarán subiendo y en tanto que el mercado continúe comprando deuda a 10 años y presionando los tipos a la baja, la inversión de la curva se acentuará y el peligro de recesión aguda también.

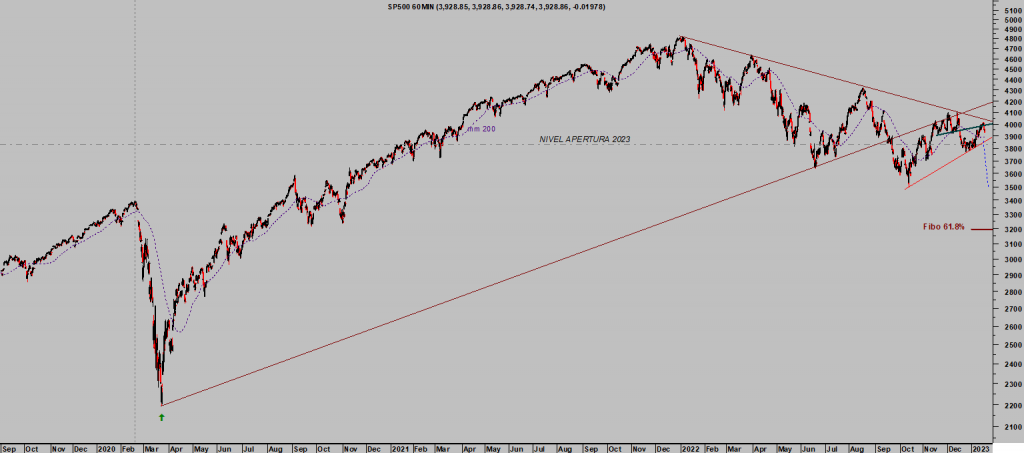

S&P500, 15 minutos.

La FED ha elevado tipos en las últimas 6 reuniones y la respuesta ha sido variada, no hay un patrón de comportamiento definido. La reunión del 1 de febrero será también interesante y también subirán de nuevo los tipos, el impacto sobre los mercados dependerá más que de la subida en sí, de su cuantía y del comunicado que acompañe y justifique la decisión.

Independientemente de lo anterior todavía no es momento de comprar bolsa.

S&P500, 60 minutos.

Los mercados está cómodos en modo Risk- On, (fake?) ya que descuentan que la inflación continuará cayendo y ha dejado de ser un problema, lo que traducen en la posibilidad de pivot de los bancos centrales y comienzo de proceso de bajadas de tipos para pronto, durante este 2023.

Los bancos centrales BCE y FED al menos, por su parte, previsiblemente continuarán con un mensaje Hawkish de fondo y con una política «higher for longer» hasta que no puedan confirmar la defunción de la inflación. Este año no será.

Este año será volátil en los mercados y con un enfoque de inversión activo y prudente las situaciones de oportunidad con riesgo bajo y controlado que compartimos con nuestros lectores fluirán con infrecuente asiduidad.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta