La publicación ayer de las Peticiones de Subsidio al Desempleo semanales fue un recordatorio a inversores y mercados de que la coyuntura y futuro previsible están muy alejados de la realidad que las bolsas tratan de dibujar. El mes de abril finalizó ayer y ha sido explosivo para las bolsas, con el SP500 subiendo más de un 12%, la mayor subida mensual desde el año 1987.

Las oficinas de empleo USA recibieron la semana pasada 3.839.000 nuevas peticiones de subsidio, alrededor de medio millón menos que la semana anterior pero cerca de 300.000 por encima de lo estimado por el consenso. Another brick in the wall (of unemployment)!. La tasa de Paro debe haber subido en pocas semanas algo más allá del 20%, una cota histórica y sólo comparable con la alcanzada en la Gran Depresión de los años 30.

La media histórica de peticiones semanales es más de diez veces menor al registro de ayer y el cúmulo de las últimas semanas presenta la viva imagen de una economía inactiva y en estado de recesión aguda, quizá de depresión.

PETICIONES SUBSIDIO DESEMPLEO SEMANALES, USA.

La suma de peticiones de las últimas 6 semanas ronda las 30.3 millones, una cifra inquietante y desoladora, también para el mercado que espera ver trasladado a las cifras de empleo que serán publicadas en el informe de empleo de abril del próximo viernes. Será una fecha para recordar.

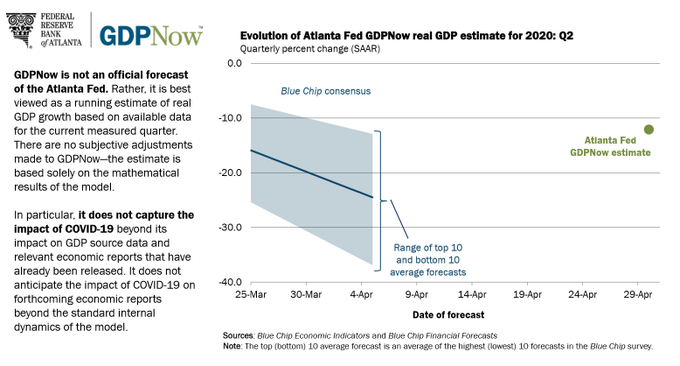

Los últimos datos que ofrece el modelo de cálculo de PIB en tiempo real elaborado por la Reserva Federal de Atlanta, GDP-Now, anticipan un futuro próximo cargado de minas informativas en términos macroeconómicos. La última actualización del indicador GDP-Now publicada con fecha ayer 30 de abril, refleja una economía en contracción severa del 12.1%.

PIB USA EN TIEMPO REAL -GDP-NOW- FED ATLANTA

Un dato realmente negativo, que además viene acompañado del mensaje incluido a la izquierda del gráfico, indicando que el dato no recoge todo el impacto del COVID.

La reacción de las autoridades está siendo rápida y enormemente generosa, han creado múltiples programas de ayudas, subsidio y rescates -contra deuda- necesarios para evitar una catástrofe humanitaria y económica. La tensión permanece disparada, cada día de confinamiento se traduce en pérdida de empleos, aumento de la inactividad, problemas para las empresas y economía, etcétera… de forma que el presidente Trump decide levantar el confinamiento para salvar la economía.

El dilema entre salvar a la gente de la infección o salvar de la pobreza, comentado hace semanas aquí, parece decantarse por la segunda vía ahora que existen ligeros síntomas de mejora de los contagios y víctimas mortales.

Las bolsas reaccionaron al dato de peticiones de subsidios de forma negativa aunque moderadamente, cerraron en rojo un ligero -0.28% el Nasdaq o un más abultado -0.92% el SP500.

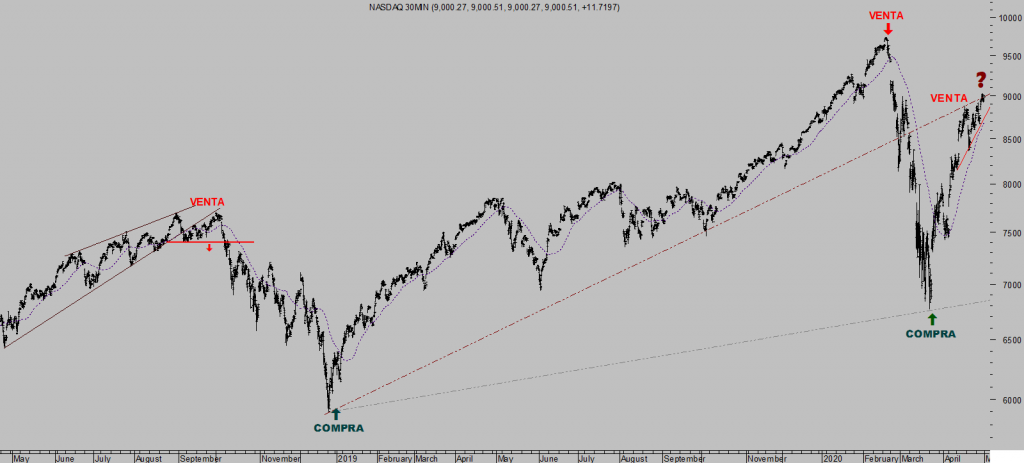

NASDAQ-100, 30 minutos.

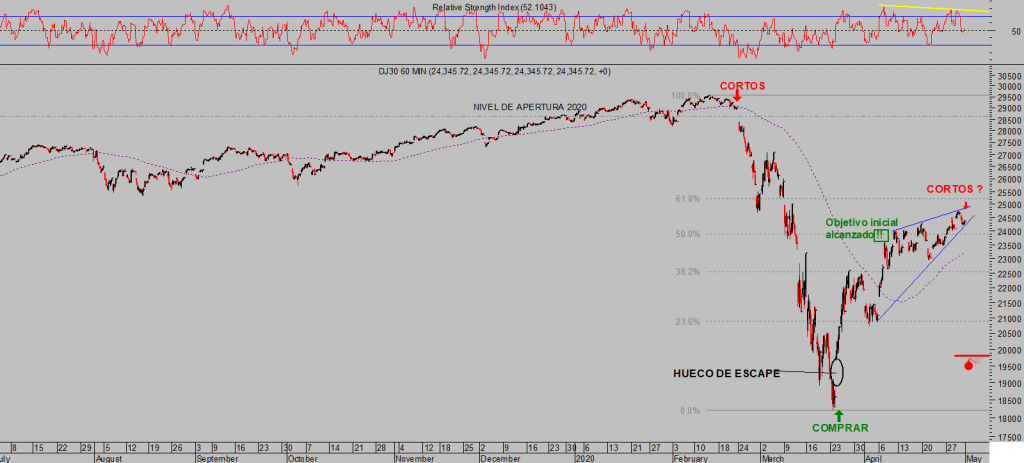

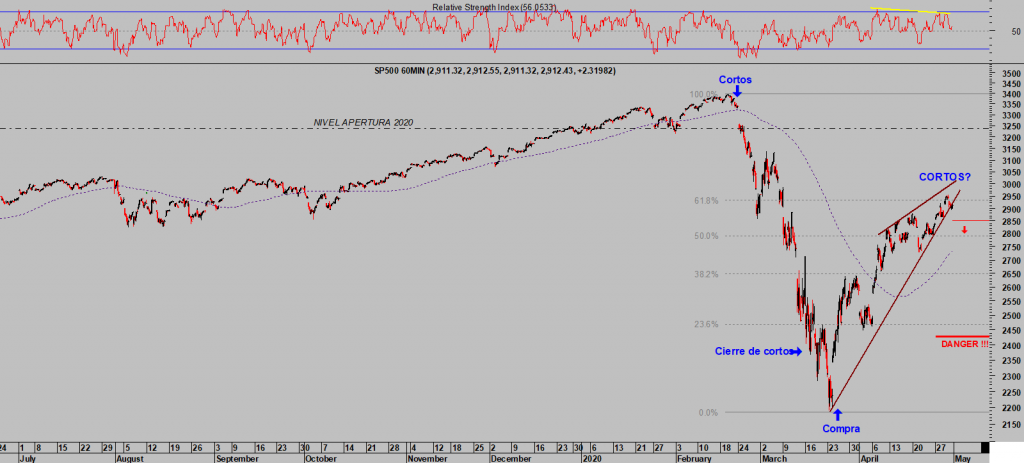

Así, las bolsas USA cerraron el mes de abril con alzas históricas que condujeron a los índices arriba más del 30% desde los mínimos de la jornada del 23 de marzo, alcanzando la zona de proyección o niveles objetivo inicial estimados en la zona de mínimos.

DOW JONES, 60 minutos.

S&P500, 60 minutos.

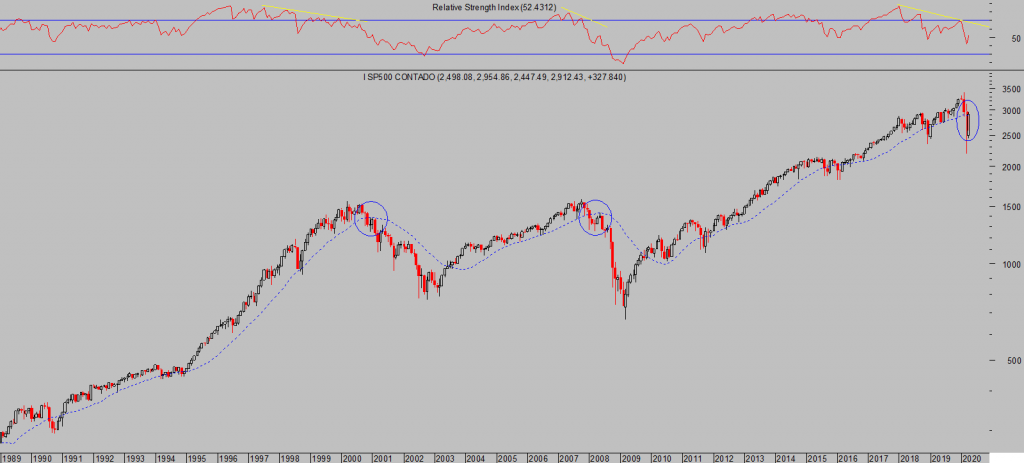

No obstante, los índices han repuntado con energía sin haber podido rebasar referencias técnicas de suma importancia para el medio y largo plazo. Vean por ejemplo, la imagen del SP500 en el largo plazo, gráfico mensual, con su relevante media móvil de 21 meses y excelente guía para evaluar la tendencia de fondo de las cotizaciones. Cuando el precio se encuentra por debajo de esa referencia, mm 21 meses, generalmente indica debilidad y elevada probabilidad de encontrarse en tendencia bajista.

De igual manera que en las crisis de 2000 y 2008, el precio perforó su mm-21, para después realizar un test fallido de la misma y proceder a la continuación del mercado correctivo. En esta ocasión se repite la pauta, ruptura de la mm-21, regreso y test de momento fallido…

S$P500, mensual.

Existe un cúmulo de testigos técnicos, de pauta, de participación, sentimiento, de estacionalidad o fuerza interna… analizados en post recientes -algunos reservados a suscriptores- que, junto con el detalle técnico de largo plazo recién explicado, invitan a la prudencia.

El mercado de valores USA nunca ha alcanzado su último suelo en menos de 6 meses tras perder al menos un 30% ante la amenaza de una recesión económica, tal como recuerda análisis reciente de Bank of America.

S&P500, semana.

El entorno actual de mercados es delicado y los índices vulnerables a regresar a un periodo de ventas y alzas de volatilidad, para el que tenemos previstas estrategias (reservado suscriptores).

El esfuerzo inmediato y hercúleo de las autoridades mitigará la debacle provocada por el combinado de la irrupción coronavirus y un estado económico y financiero frágil y vulnerable como nunca antes.

El combinado explosivo es un evento de consecuencias profundas y duraderas, al generar la mayor ruptura económico-financiera, sanitaria y social desde la Segunda Guerra mundial. La peor. A pesar de los programas de rescate masivos, las consecuencias perdurarán en el tiempo, restarán la capacidad de consumo significativamente (el consumo aporta más de dos tercios a la formación del PÎB), especialmente por el elevado nivel de deuda de la gente, empresas y gobiernos y falta de reservas financieras.

Para retratar la imagen de la fragilidad de las finanzas de los ciudadanos USA, recordemos un detalle, comentados en post anteriores, derivado de un estudio de la FED indicando que el 40% de la población americana no dispone de reservas para afrontar un gasto imprevisto de $400. La renta mínima de subsistencia que el Estado USA proporcionará a su población más desfavorecida, de $600 mensuales, garantizará al menos el acceso a alimentos evitando una catástrofe de corto plazo, ¿cuánto de corto?.

Probablemente el gobierno tenga que extender los cheques a fondo perdido durante meses, incurriendo en graves déficit pero alentando a algunos a no buscar empleo ya que ganan más dinero neto vía subsidios que trabajando. Este es el gran dilema de la efectividad real de las economías subsidiadas.

En este contexto, el consumo está condenado a permanecer bajo y centrado en bienes de primera necesidad, trasladando debilidad al conjunto de la economía que avanzará debilitando unas cuentas públicas cada vez más deterioradas.

El ORO, para finalizar, ha actuado como un tímido activo refugio durante la crisis.Tímido porque habiendo subido de precio lo ha hecho de forma errática y bastante contenida para la dureza de los eventos. Además, el escenario de mayor probabilidad atendiendo a criterios de sentimiento, técnicos, estacionalidad o participación, citados en post reciente, sugiere caídas de corto plazo (en su caso serán aprovechadas con las estrategias sugeridas) en principio hacia la zona $1.630 por onza y después… veremos!.

ORO diario.

BUEN FIN DE SEMANA A TODOS !!!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta

4 respuestas

Buenas tardes,estaria interesado en saber antes de la suscripción, si aparte de información de mercados, gráficos, estrategias,tambien informais de recomendación sobre fondos de inversión(momentun y también medio plazo de RETORNO ABSOLUTO RVariable , RFija ,Inversos,etc.

ETFs veo que si y que plataforma seria la mas adecuada para operar con las estrategias que recomendais.

Gracias Jesús,

Respuesta vía mail.

Buenas tardes.

También me interesa recibir más información de que incluye exactamente la suscripción, que tipo de estrategias, productos y plataformas/brokers recomienda, etc.

Gracias y un saludo.

Estimado Esteban,

Gracias por el mensaje, respondo vía mail