Han transcurrido 10 sesiones hábiles para el mercado desde el comienzo de año, la volatilidad ha aumentado y los índices han deambulado con altibajos significativos para finalmente cerrar ayer prácticamente en los mismos niveles de cierre de 2013.

SP500 15 minutos

Goldman Sachs advirtió en un reciente informe a sus clientes -muppets- del riesgo de corrección del 10% o superior en el SP500. En opinión de los analistas de Goldman, el mercado está sobravalorado de acuerdo con casi todas las variables analizadas:

«S&P 500 valuation is lofty by almost any measure, both for the aggregate market (15.9x) as well as the median stock (16.8x). We believe S&P 500 trades close to fair value and the forward path will depend on profit growth rather than P/E expansion.

However, many clients argue that the P/E multiple will continue to rise in 2014 with 17x or 18x often cited, with some investors arguing for 20x. We explore valuation using various approaches. We conclude that further P/E expansion will be difficult to achieve. Of course, it is possible. It is just not probable based on history.

The current valuation of the S&P 500 is lofty by almost any measure, both for the aggregate market as well as the median stock:

- The P/E ratio

- the current P/E expansion cycle;

- EV/Sales;

- EV/EBITDA;

- Free Cash Flow yield;

- Price/Book as well as the ROE and P/B relationship; and compared with the levels of (6) inflation;

- nominal 10-year Treasury yields; and

- real interest rates. Furthermore, the cyclically-adjusted P/E ratio suggests the S&P 500 is currently 30% overvalued in terms of

- Operating EPS and

- about 45% overvalued using As Reported earnings.»

El informe se presentó el viernes tarde, impactando en la psique de los inversores -¿muppets?-. El lunes el SP500 registró la mayor caída desde hacía medio año… para después recuperar todo en siguientes sesiones, tal como se ha podido comprobar y de acuerdo con el habitual comportamiento de los índices en las semanas de vencimiento de derivados como la actual.

SP500 60 minutos

Existe variada literatura y opiniones, validadas por la estadística, sobre la pauta del mes de enero. El comportamiento del mercado en enero tiende a anticipar el comportamiento durante el resto del año. Durante este mes de enero los movimientos están siendo algo bruscos y erráticos y podrían estar escondiendo la hoja de ruta para el conjunto del año.

Un año caracterizado, entre otros motivos, por ser el quinto desde que comenzó la subida de las bolsas y ha sobrepasado ya en cuatro meses el tiempo medio de duración de 54 meses que duran los tramos alcistas. Además es año señalado por ser el segundo año dentro del ciclo presidencial USA, en los que estadísticamente se registran correcciones intensas.

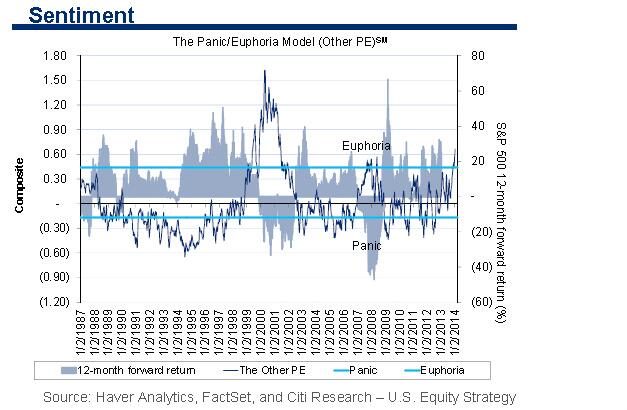

Para terminar, adjunto dos elocuentes gráficos que desde perspectivas diferentes reflejan un sentimiento de mercado coincidente con pasados techos en las cotizaciones de relevancia.

A pesar de todo, hasta la fecha los índices se resisten a ceder, las artimañas de apuntalamiento son muy efectivas y los inversores encantados, quizá demasiado según reflejan los datos.

El Índice tecnológico Nasdaq cotiza también en zona de máximos y en un entorno técnico muy interesante.

NASDAQ 100, 60 minutos

El vencimiento de mañana viernes es un importante catalizador de las subidas de esta semana, así como los resultados de los bancos o el Libro Beige ayer publicado por la FED en el que modifica su visión del cuadro económico desde «modesto» a «moderado» crecimiento. ¿Pasarán el TAPER desde modesto a moderado también? En dos semanas se pronuncian.