Ayer tras el decepcionante dato de actividad manufacturera -PMI- en China y nefasta reacción de su mercado, los inversores esperaban la comparecencia de Draghi frente a la Comisión Europea con la esperanza de que anunciara más estímulos, aún.

Así, el mercado Europeo consiguió zafarse de la debilidad de las bolsas asiáticas y cerró prácticamente plano, de similar forma que sucedió en las bolsas USA.

Un comportamiento insusualmente tranquilo, considerando la volatilidad de las últimas semanas, pero también normal dentro del despliegue de la pauta en curso:

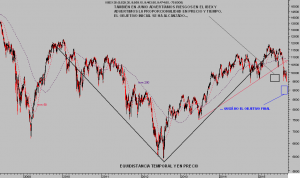

DOW JONES 60 minutos

Por cierto, al hilo de la equidistancia observada en los impulsos técnicos de corto plazo del DOW, señalados en el gráfico, recuerdo la relevancia de similar lectura aparecida en el IBEX en plazos mayores y debidamente explicada en el post de 9 de junio …SORPRESAS TÉCNICAS Y PREVISIONES SP500, NASDAQ, IBEX DAX, que ha devenido en el comportamiento planteado entonces, exáctamente el esperado.

IBEX-35, diario

El mercado mostró aparente calma en la sesión de ayer, a pesar de que Draghi se contuvo y no anunció ampliación del QE en tiempo ni cantidades, afirmando que es necesario dejar pasar más tiempo para evaluar la debilidad económica y determinar si es de naturaleza coyuntural o estructural antes de volver a actuar.

Mario Draghi ayer ante el parlamento europeo:

- “More time is needed to determine in particular whether the loss of growth momentum in emerging markets is of a temporary or permanent nature,”

- «Officials need to assess the driving forces behind the drop in the international price of commodities and behind the recent episodes of severe financial turbulence,”

- “Should some of the downward risks weaken the inflation outlook over the medium term more fundamentally than we project at present, we would not hesitate to act,”

- “The gravity of the challenges right now would demand that we use all available instruments within our common knowledge.”

De igual manera que hizo la semana pasada la Reserva Federal, el BCE también avanzó este mes una rebaja de estimaciones sobre inflación y crecimiento en la Eurozona.

Un inciso: la Sra Yellen ofrecerá esta tarde una conferencia para tratar un asunto candente y de gran interés para los mercados,«Inflation dynamics and monetary policy», en la Universidad de Massachusetts.

Ahora, el BCE pronostica una inflación en Europa del 1.1% en 2016 y 1.7% en 2017, cotas bien alejadas del objetivo del 2% del BCE. Un objetivo perseguido mediante la inyección de ríos de liquidez que están obstruidos en los circuitos bancario-financieros y no inciden apenas en el logro de su propósito.

En alguna medida si alivian las presiones desinflacinoistas y ralentización económica globales, las tensiones financieras, los miedos a un mercado de deuda absurdamente sobre valorado, etcétera… pero también alimentan el aumento de la desigualdad y del capitalismo deformado, objeto del mensaje del Papa.

Aprovechando la visita del Papa Francisco a USA, recordamos un fragmento de su encíclica, una crítica abierta al actual sistema capitalista basado en intereses y amiguetes, un sistema favorecido por la actuación de los Bancos Centrales:

- «Economic powers continue to justify the current global system where priority tends to be given to speculation and the pursuit of financial gain. … As a result, whatever is fragile, like the environment, is defenseless before the interests of the deified market, which become the only rule».

Volviendo al mercado de acciones, está sostenido con alfileres sobre unas referencias de soporte inestables y frágiles que cederán permitiendo rentabilizar las diferentes estrategias recientemente sugeridas (reservadas en atención a lectores interesados y de pago).

El apalancamiento del mercado, NYSE, o Margin Debt explotó durante la primera mitad del año hasta máximos históricos de $507.000 millones y más de un 10% sobre los máximos de 2007, pero la corrección del verano está provocando el cierre (INTERVENCIÓN DE MERCADO FRENTE A LA RAZÓN DEL APALANCAMIENTO) en ocasiones forzoso, de posiciones y como consecuencia, tras dos meses consecutivos de cierre, el apalancamiento a cierre de agosto ascendía a $473.000 millones.

Puntos de giro de precios, de grado mayor, o techos de grandes tendencias observados en el pasado en los índices bursátiles han coincidido con máximos en el uso de endeudamiento para comprar acciones (picos del Margin debt).

Un hecho significativo que debe provocar la reflexión de los inversores sobre las posibilidades de que el giro en la tendencia de los índices observado durante el verano se trate del inicio de un mercado bajista.

Un dilema apasionante que venimos analizando a fondo desde hace meses y cuyas posibilidades valoramos (reservado).

El futuro depara un universo de oportunidades cuyas particularidades conviene entender y anticipar con el fin de preparar adecuadamente (para ignorar el ruido que generan la volatilidad y los medios) la forma de aprovecharlas.

DOW JONES, semana

Interesados en recibir más información y más concreta sobre mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.67 / día (€60 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves para invertir que ofrecemos. Gracias.

www.antonioiruzubieta.com Información en cefauno@gmail.com

Twitter: @airuzubieta