El actual sistema económico, de crecimiento absolutamente dependiente del crédito, es inquietante y tras haber alcanzado un nivel extremo nivel de deuda global, es prudente afirmar que este ritmo es imposible de mantener «sine die» y necesita un profundo respiro, con los riesgos inherentes de cortar el riego sanguíneo al paciente.

La aplicación de la Teoría Monetaria Moderna -MMT en inglés- a fondo ha degenerado de forma tal que las deudas globales han superado cualquier límite de lo prudente, ¿de lo manejable?.

Para hacernos una idea de lo que realmente significa MMT, a continuación copio-pego la descripción sintetizada de la política MMT, según Wikipedia:

- «un Estado monetariamente soberano es el proveedor monopolista de su moneda y puede emitir moneda de cualquier denominación en formas físicas o no físicas. Como tal, tiene una capacidad ilimitada para pagar los bienes que desea comprar, cumplir con los pagos prometidos en el futuro, y posee una capacidad ilimitada para proporcionar fondos a los otros sectores, por lo que la insolvencia y la bancarrota de este Estado no es posible, siempre puede pagar«

Capacidad ilimitada? Esta afirmación está endemoniada y refuerza la creencia de las autoridades de que se puede comprar el crecimiento contra deuda, que las deudas no son un problema y por tanto incentiva una gestión de lo público sin límites, ni orden presupuestario ni disciplina fiscal.

La deuda global crece a un ritmo vertiginoso, ha crecido en $150 Billones en los últimos 15 años, $70 billones en sólo 10 años. Esto no se corrige sólo y además la posibilidad de una corrección ordenada es paulatinamente mas lejana.

La contracción del crédito es letal, tanto para la economía como muy particularmente para el mercado financiero, las montañas de deuda llevan aparejados potentes cuadros de vencimiento que deben ser atendidos para que la rueda pueda continuar girando. Impagos conducen a quiebras y contagian mayores impagos que generan mayores quiebras… un círculo vicioso del tipo que finalizó en crisis Subprime en 2007.

Recordemos una de la célebres citas del prestigioso economista y filósofo Adam Smith:

- «All money is a matter of belief».

El dinero es cuestión de confianza, creemos que nuestro billete de 10 euros en el bolsillo vale eso por la confianza colectiva en que alguien (el sistema y los Bancos Centrales como últimos garantes) aseguran su valor.

Perdida esa confianza colectiva, perdido el valor del dinero.

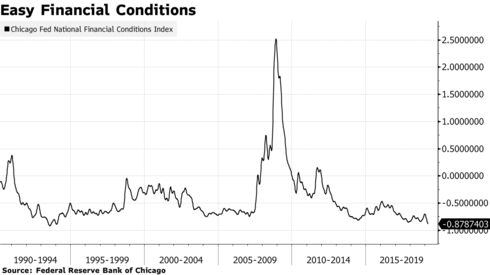

La Reserva Federal la situado las condiciones financieras, también monetarias, en niveles ultra expansivos de de gran complacencia no vistos desde el año 1994, teme estar avivando la misma llama que prendió las dos crisis anteriores, las temidas burbujas de activos.

Las condiciones financieras medidas a través de los modelos de la propia FED, de Chicago, se sitúan en niveles inusualmente acomodaticios, los mismos que hace 25 años.

Mantener unas condiciones monetarias ultra laxas incentiva tomar malas decisiones de inversión, aumenta la especulación y eventualmente degenera en burbujas de activos, como la del sector tecnológico de finales de los años 90 o la inmobiliaria explotada en 2007 por obra y gracia del fraudulento sistema subprime.

Las autoridades monetarias continúan tratando de manejar la inflación a su antojo, y el ciclo económico, pero se enfrentan a serias dificultades. Más allá de las políticas monetarias, la marcha de la inflación está sujeta a factores estructurales profundos (demografía, productividad, irrupción tecnológica, excesos de deuda…) y por tanto, alejada del control absoluto de la FED.

Sin embargo, controlar la inflación es uno de sus mandatos, el otro es el empleo, y al no haber conseguido situar la tasa de precios en su nivel objetivo, bajo este argumento o pretexto continuará suavizando las condiciones financieras.

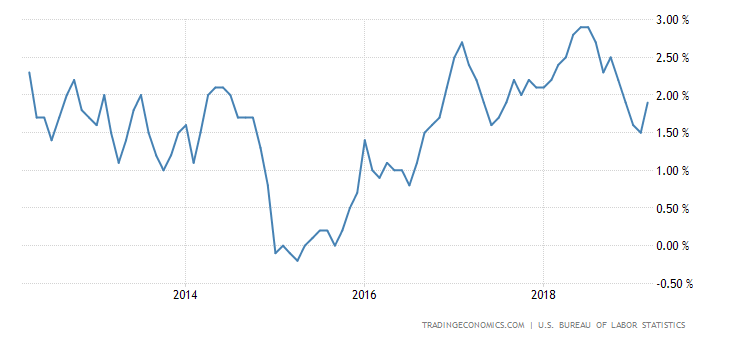

Con tipos cero o muy próximos durante 8 años y habiendo inventado alrededor de 4 billones de dólares, la inflación sólo ha superado el umbral de la FED de forma tímida en dos ocasiones y la tendencia iniciada hace 10 meses es claramente bajista, del 2.9% hasta el 1.5% actual, vean:

IPC USA

Preguntado el Sr Powell, presidente de la FED, el pasado 20 de marzo sobre el riesgo de estar creando burbujas y desequilibrios financieros como los del pasado, respondió:

- “We’re in a very different world today,’’

- “We don’t see financial stability vulnerabilities as high,’

El Sr Bernanke, anterior presidente de la FED, también «tranquilizó» a los espectadores menos formados e informados, cuando aseguraba en 2006 y aún en 2007 que la situación estaba bajo control, la economía crecería fuerte y los mercados financieros gozaban de una situación de estabilidad y resistencia a posibles shocks, como la deriva del subprime:

- “Economics is a highly sophisticated field of thought that is superb at explaining to policymakers precisely why the choices they made in the past were wrong. About the future, not so much.”

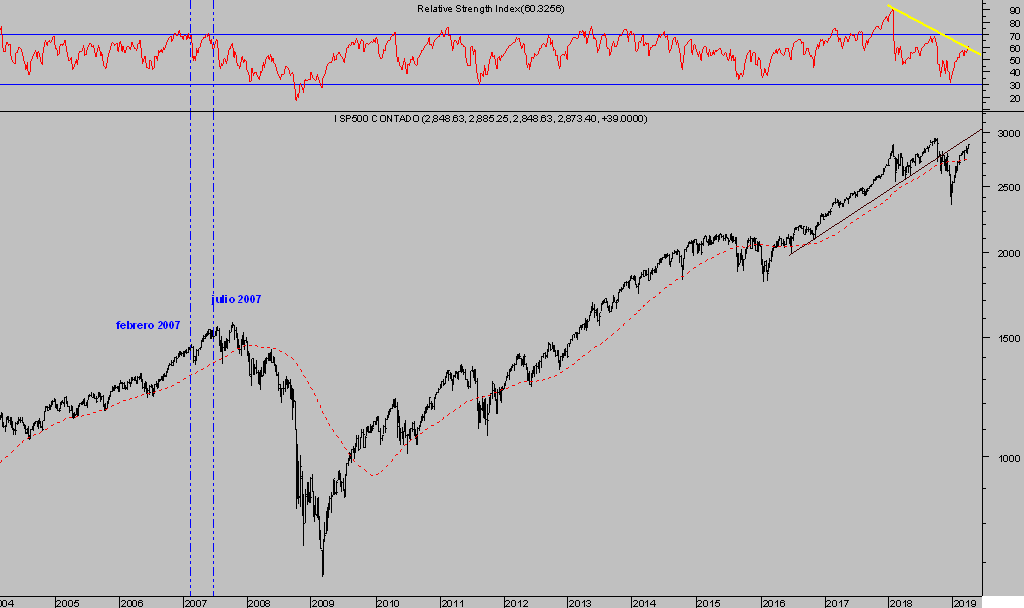

- En febrero de 2007, justo antes del pinchazo definitivo...»Our assessment is that there’s not much indication at this point that subprime mortgage issues have spread into the broader mortgage market, which still seems to be healthy. And the lending side of that still seems to be healthy».

- Y pocos meses después, en julio de 2007 remató:«The U.S. economy seems likely to expand at a moderate pace over the second half of 2007, with growth then strengthening a bit in 2008 to a rate close to the economy’s underlying trend».

Estas citas fueron premonitorias de lo que muy pronto sucedería, justo al revés de lo anticipado por las autoridades y en contra del interés general, de la ciudadanía a quien Bernanke confundió ¿premeditadamente?, la economía entró en recesión y los mercados se desplomaron, vean:

S&P500, semana.

La coyuntura económica y de mercados financieros es delicada y exige monitorización cercana, casi seguimiento diario de unas condiciones en proceso de enfriamiento y riesgo de ajuste severo.

Según diferentes análisis de mercado, así como estudios técnicos, de pauta, indicadores/osciladores, datos internos, posicionamiento, etcétera… los escenarios de mayor probabilidad, asunto en parte explicado en post de ayer SEÑALES TÉCNICAS CRÍTICAS, ¿CONTRAPUESTAS?…

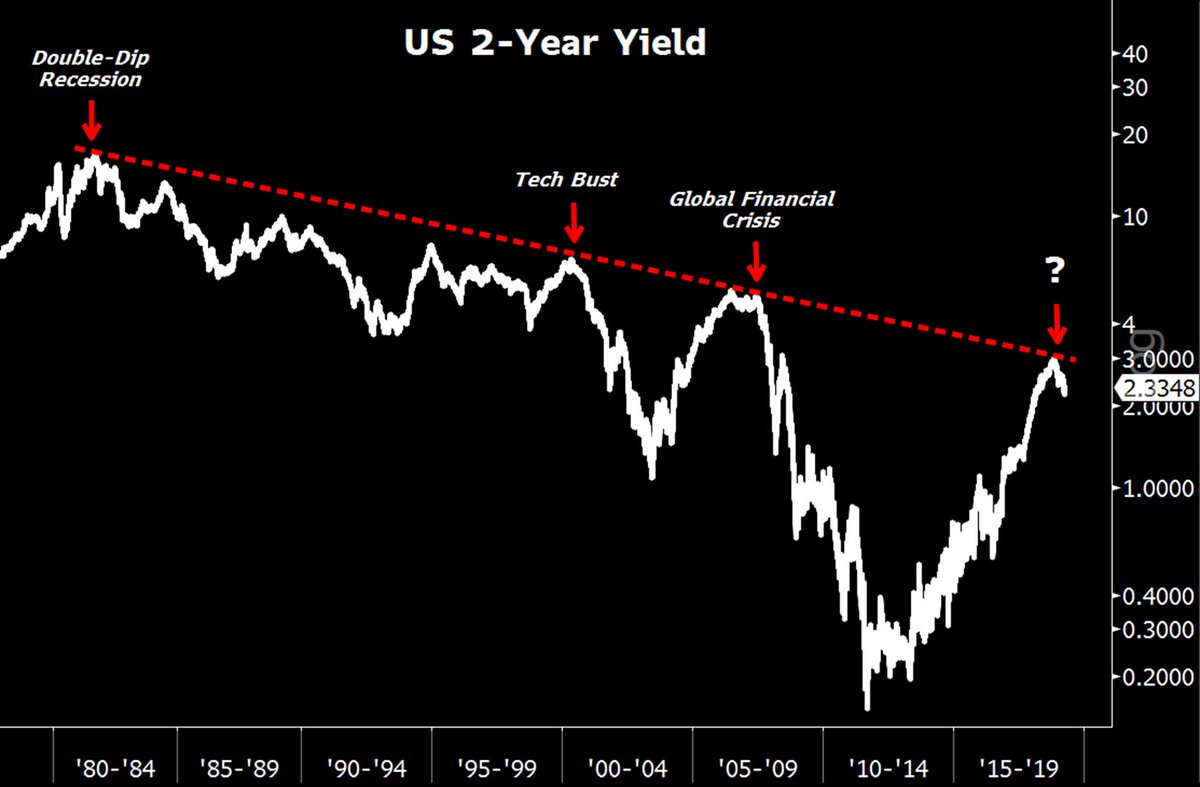

Los tipos de interés USA comenzaron a subir en diciembre de 2015, de manera muy lenta, controlada y gradual, hasta que recientemente se ha detenido el proceso de subidas y pululan noticias acerca de que el siguiente movimiento de tipos USA sea una eventual bajada.

Los tipos del mercado secundario han trazado similar evolución y las alzas se han detenido en una zona estructural de gran importancia técnica. Observen los tipos de la deuda a 2 años, detuvieron su marcha hace semanas justamente en la referencia señalada por una directriz que cuando ha sido probada en otras otras 3 ocasiones después ha sido seguida por 3 recesiones y mercados bursátiles en modo bajista.

Cuidado con el mantra de que la FED baja tipos por tanto la economía y mercados mejorarán, siempre depende del momento de ciclo y el actual es muy comprometido y complejo.

Por tanto, mucho cuidado cuando el mercado de crédito comience a descontar decididamente recortes de tipos. Previsiblemente, no será una señal alcista!!! más bien todo lo contrario.

La economía y mercados se enfrentan a una fase correctiva que se presume será delicada, extendida y dura…. ¿Tienen ORO?.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta