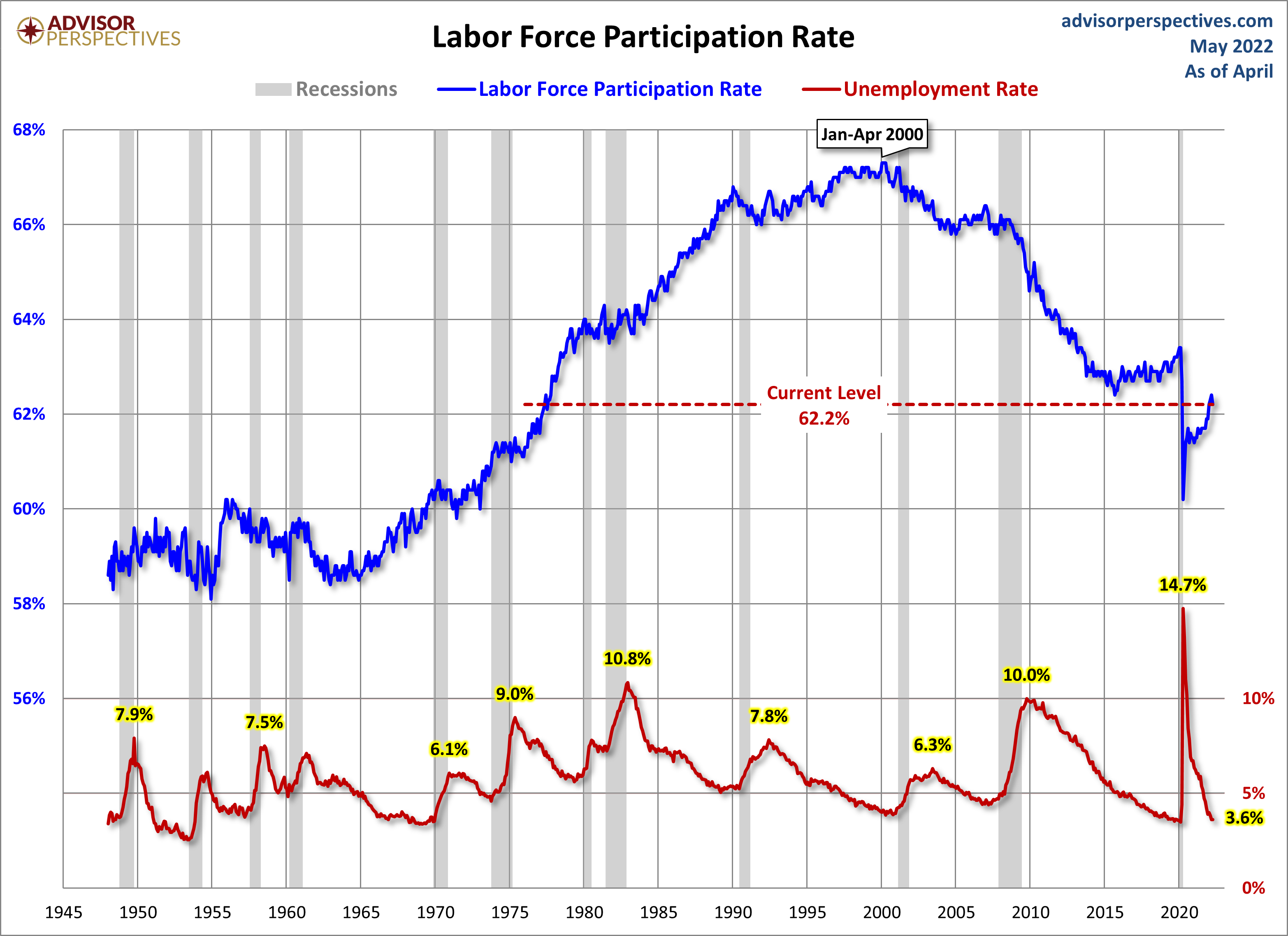

El viernes pasado fue el primero del mes y como es habitual se publicó el informe de empleo. Resultó verdaderamente confuso, se crearon 428.000 nuevos puestos de trabajo pero la tasa de paro subió, la tasa de participación de la fuerza laboral bajó. La tasa de paro ascendió dos décimas hasta el 3.8%

PARO USA vs S&P500.

La participación de la fuerza laboral perdió también unas décimas hasta quedar en el 62.2%.

PARTICIPACIÓN FUERZA LABORAL, USA.

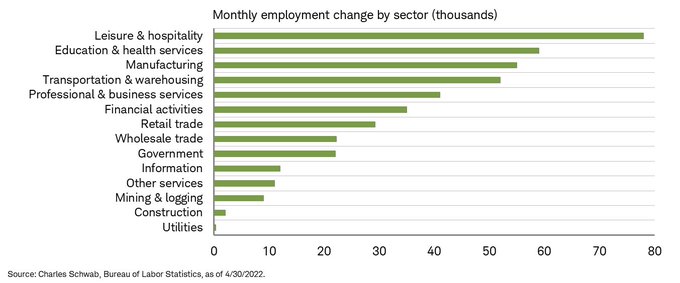

Vean desglose de datos de empleo por sectores, ocio, educación y cuidados de salud continúan despuntando frente al resto y llama la atención el débil comportamiento del sector construcción.:

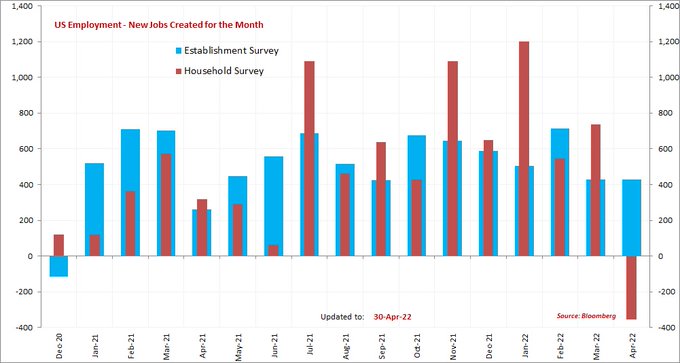

La discrepancia surgida entre las encuestas de empleo es tan importante como difícil de conciliar, con un mercado de trabajo supuestamente fuerte y desempleo en zona de mínimos históricos, máxime cuando por una parte el dato oficial de empleo declara creación arriba señalada pero la encuesta entre familias sugiere que se habrían perdido 353.000 puestos de trabajo durante el mes de abril.

Aunque la precisión de los datos oficiales, del modelo de cálculo empleado, es siempre dudosa y en ocasiones como la actual el resumen resulta particularmente contradictorio, ¿ha sido bueno o malo?.

En términos generales se puede considerar una evolución positiva desde la perspectiva que hay más gente trabajando y la actividad económica se mantiene.

Desde la óptica de mercados, sin embargo, es una noticia delicada ya que aporta a las autoridades monetarias mayor margen para combatir la inflación y por tanto para continuar elevando los tipos de interés.

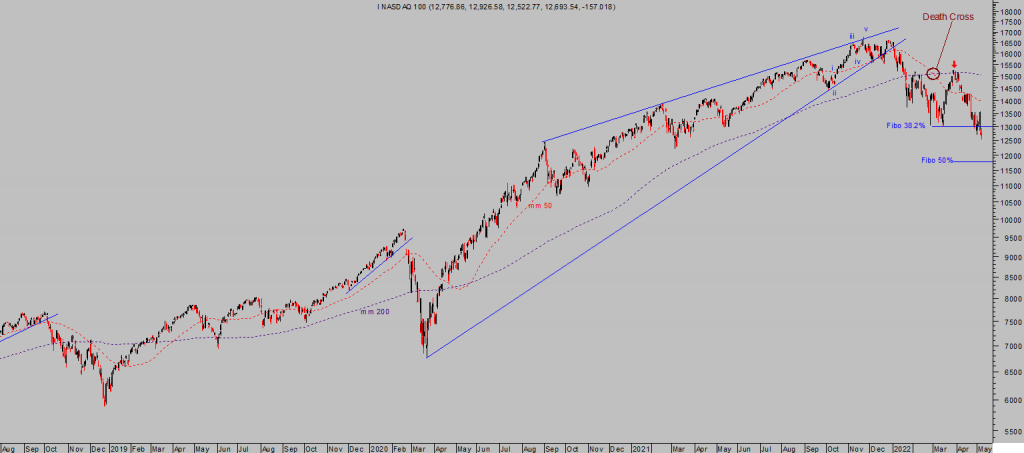

NASDAQ-100, diario.

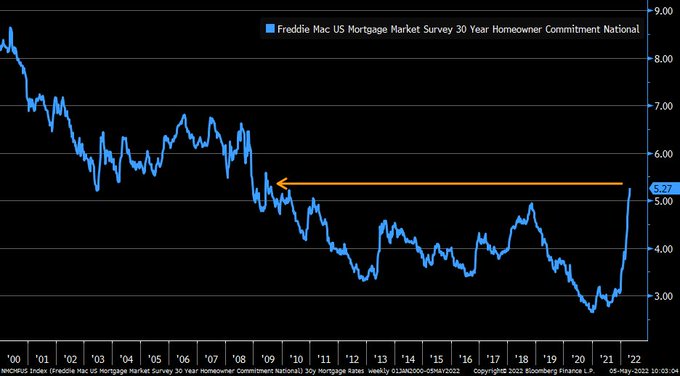

El coste de financiación se ha encarecido brutalmente en los últimos meses y las condiciones de acceso se han restringido mucho también, la rapidez del cambio dificulta la digestión, supone otro factor de peso y contrario para el consumo y crecimiento de la economía.

Los tipos hipotecarios han saltado al alza en vertical, el 30 años alcanza ya el 5.27% cuando hace escasos 15 meses estaba por debajo del 3%.

TIPOS HIPOTECAS A 30 AÑOS, USA

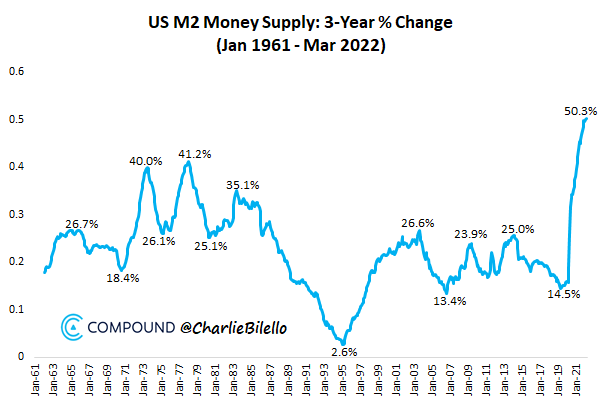

La masa monetaria americana ha experimentado un crecimiento histórico en los últimos años, la media de 3 años ha sido superior al 50%.

MASA MONETARIA M-2, USA.

La Masa Monetaria EEUU sólo ha crecido a ritmos superiores al 40% en periodos superiores a 3 años en dos ocasiones; 1973 y 1978. Después de semejantes alzas de la M-2, se produjeron fuertes presiones de precios, combinadas con recesión económica y mercados bajistas en las bolsas.

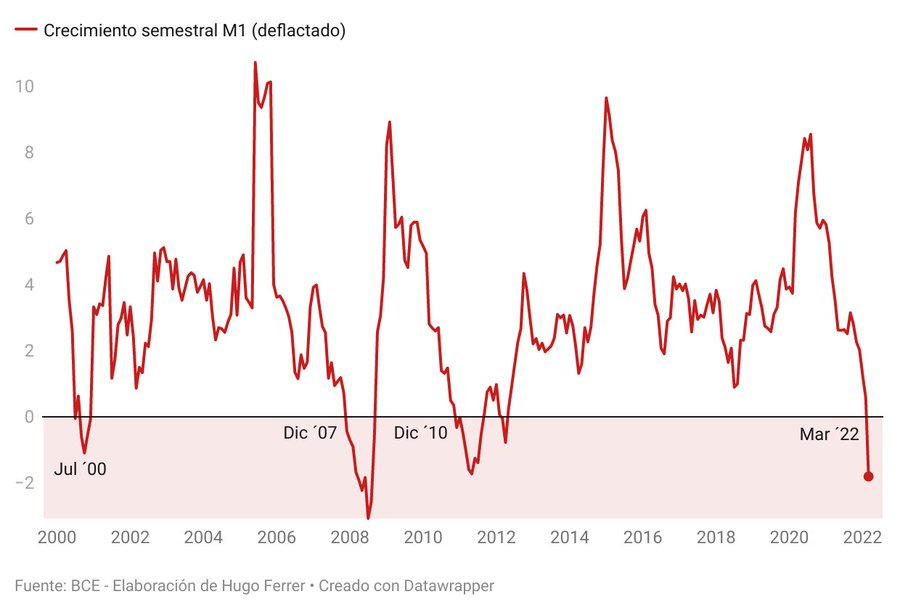

En Europa, cuando se ha producido excesos similares, la respuesta de las bolsas UE se ha desarrollado de manera similar, cuando la masa monetaria europea se ha contraído, las bolsas también lo han acusado y conviene saber que la M1, métrica que refleja el dinero en circulación, de la eurozona ha pasado a negativo por primera vez desde el año 2011.

MASA MONETARIA M-1, EUROPA.

El comportamiento de la masa monetaria europea es un fiel indicador de tendencias de mercado, además de un buen indicador adelantado de la evolución de la economía europea.

DAX, mensual

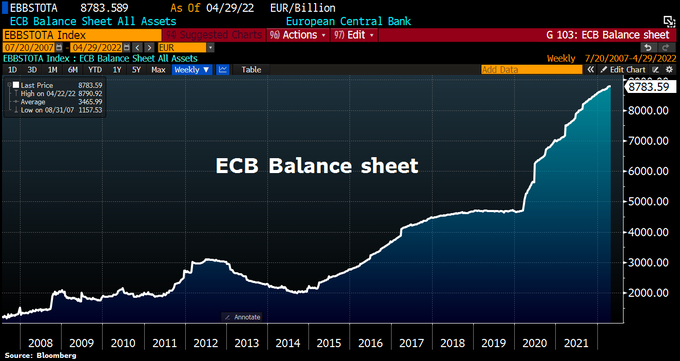

A la caída de la masa monetaria añadir el fin del programa QE e inminente inicio de drenaje de liquidez o caída del volumen del balance del BCE, previsto para comenzar el próximo mes de julio.

BALANCE BCE

La retirada del BCE de la escena de compras de deuda soberana de los distintos países miembros ha comenzado a dejar huella en la confianza de los inversores y en los mercados. La rentabilidad de la deuda ha reaccionado con fuertes alzas, particularmente visibles en los países menos fuertes, y aumento de las primas de riesgo.

La rentabilidad del Bono a 10 años griego está en el 3.6%, italiano ha subido hasta el 3.2%, el portugués hasta el 2.29%, el español a 2.27%,

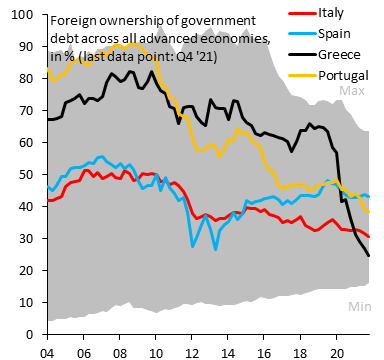

Los inversores extranjeros llevan tiempo reduciendo exposición a los denominados PIGS desde hace años, haciendo caso omiso a la determinación del BCE pro mantener bajos los tipos y por cubrir las emisiones de deuda de los respectivos Tesoros.

INVERSIÓN EXTRANJERA EN DEUDA DE «PIGS».

Ahora que el BCE podría retirarse de la escena dejará al mercado de deuda en posición realmente vulnerable que, quizá, termine obligando su regreso.

La retirada de liquidez y destrucción de capital está sucediéndose por numerosos frentes, además de las autoridades monetarias, los mercados están sufriendo una hemorragia de grandes proporciones. El universo cripto monedas ha perdido más de la mitad de su capitalización, el mercado de deuda se ha dejado varios billones de dólares en el camino (tal como exponemos detalladamente en post reciente), el mercado global renta variable está siendo líder y se ha dejado alrededor de $10 billones en escasos 9 meses.

La renta variable global perdió cerca de $2 billones sólo semana pasada, hasta valer cerca de $103 billones, un 122% del PIB global. Atendiendo a esta relación (Buffett Ratio), se considera que la bolsa global está aún bastante cara.

CAPITALIZACIÓN BOLSAS GLOBALES.

La brusca caída de la liquidez, endurecimiento de las conficiones monetarias y financieras tampoco agrada a los inversores en criptomonedas. El Bitcoin, referente del sector, ha perdido ya más de un 50% desde máximos y continúa deslizándose a la baja, de acuerdo con el escenario de mayor probabilidad que venimos defendiendo desde hace meses, y de camino a la zona objetivo inicial.

BITCOIN, semana

El mercado abre la semana con fuertes precipitaciones, caídas superiores al 2.5% del Nasdaq en el globex, caída de las bolsas asiáticas y también las europeas abajo más de un punto porcentual, el DAX casi un 2%.

Las lecturas técnicas son de gran interés y relevancia para el comportamiento de las bolsas en próximas semanas. La situación «make or break» presenta indicios de oportunidad en distintos activos.

El miércoles y jueves se publican los datos de evolución del IPC y Precios a la Producción respectivamente en Estados Unidos y los inversores estarán particularmente atentos. También los expertos Bond Vigilantes

T-BOND, diario.

El entorno de sentimiento y posicionamiento, el de pauta y análisis técnicos en general, el mercado de renta fija presenta un interesante escenario, sobre el que mantenemos sugerencia operativa (reservado suscriptores) de riesgo muy limitado y atractivo potencial.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta