Hoy comienza la reunión del Comité de Mercados Abiertos -FOMC por sus siglas en inglés- de la Reserva Federal, en un ambiente de calma relativa de mercados y acomodaticio entre ,os inversores, en la esperanza de que la subida de tipos será de 0.25 puntos y el tono de las autoridades sea de corte más bien «dovish».

El post de ayer, de días pasados también, argumenta la posibilidad de FED sorpresa para los mercados, tanto desde la perspectiva fundamental como de la técnica después de alzas como las del Nasdaq próximas al 15% en menos de un mes.

El portavoz no oficial de la FED, Nick Timiraos, advirtió en un tweet ayer del desasosiego de las autoridades ante la posibilidad de que la inflación no caiga tanto como estimaban y de que incluso surjan eventuales repuntes.

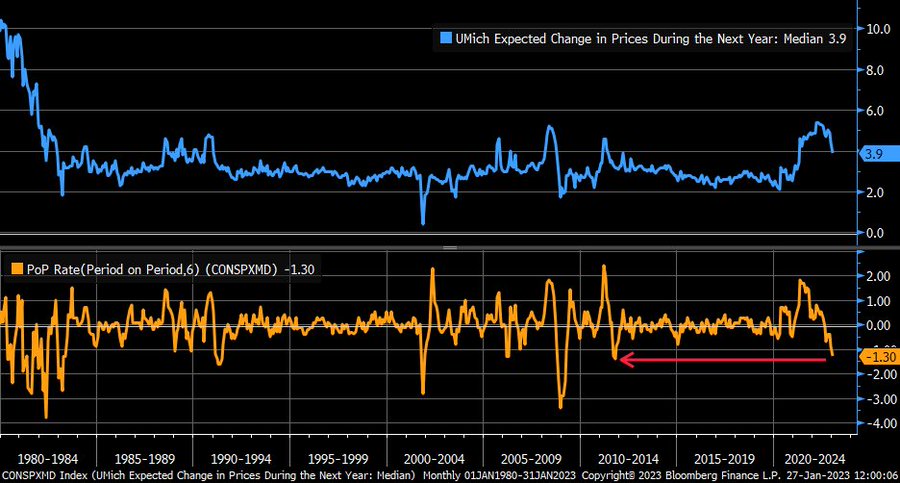

El índice de expectativas inflacionistas elaborado por la Universidad de Michigan también proyecta una caída de los precios importante.

No en vano, y además de las presiones de precios en el sector servicios y en salarios, el comportamiento de las materias primas en las últimas fechas ha sido contrario a los intereses de la FED de mantener la inflación bajo control y políticas cada vez menos duras o hawkish:

- Gasolina ha subido +29% en 45 días.

- Cacao +20% desde octubre

- Azúcar +21% desde Octubre.

- Maíz + 21.5%desde agosto

- Mineral de hierro +44% desde noviembre.

- Madera +32% desde el 1 de enero.

- Cobre arriba un +23% desde los mínimos de octubre.

La inflación ha caído en las últimas semanas y alentado voces anunciando el fin del proceso inflacionista, los hechos contradicen esta premisa y los mercados han descontado con gran energía alcista la decisión de «pivot» de parte de la FED.

Opiniones como la siguiente de FundStrat: «creemos que los inversores llegarán cada vez más a la conclusión de que la Fed puede declarar ‘misión cumplida’ sobre la inflación. Y esto está configurando 2023 para que sea lo opuesto a 2022, donde las expectativas de inflación caen más rápido que el riesgo de EPS», por el momento animan a los inversores aunque suenan a «wishful thinking».

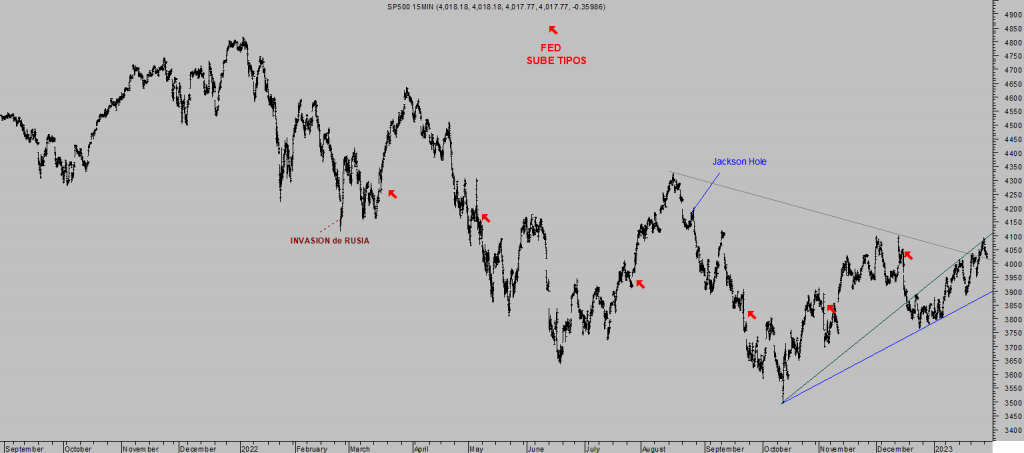

Las subidas de tipos y endurecimiento monetario generalizado, con fuerte caída de la masa monetaria M2 deberían haber limado la extravagancia de las cotizaciones y elevadas valoraciones del mercado. No obstante, el mercado cotiza prácticamente en los mismos niveles que estaba antes del inicio de las subidas de tipos y del programa QT, casi en los niveles previos a la invasión de Ucrania.

DOW JONES, semana

S&P500, 15 minutos.

Los índices de condiciones financieras se han superado el nivel previo al proceso de alzas de tipos y el de la invasión rusa.

Con estos mimbres, mañana se conocerá la impresión de la Reserva Federal sobre el estado general de situación de la economía y mercados, las previsiones a futuro y su decisión sobre la política monetaria. Ciertamente, existe margen para sorpresas.

Las subidas generalizadas del precio de las materias primas llaman la la tención por lo que se pueda trasladar a futuro, la recuperación del precio de la madera estaría sugiriendo que el sector inmobiliario/construcción podría tomarse un respiro, de momento pco más considerando que el precio cayó en 2022 desde $1.360 hasta los $362 de la primera semana de este 2023 y ahora tras la subida el precio cotiza en $516. Un mero y necesario rebote técnico tras semejante desplome.

La evolución del precio del Cobre es más importante, es considerado un metal esencial para el crecimiento de la economía y como tal tiene capacidad para anticipar comportamiento futuro del PIB, de ahí su apodo Doctor Cobre.

Ha recuperado posiciones de manera muy destacable en las últimas semanas, +23% desde octubre, y podría estar alertando de mejora de la economía, no obstante, la subida puede estar finalizando por los niveles alcanzados según sugiere el análisis técnico, de pauta y la posición del ciclo de medio plazo.

Dr. COBRE, semana.

En estas condiciones, el Sr Powell mañana desvelará su posición y se encuentra ante una encrucijada:

- Necesita subir tipos 0.50 y/o mostrarse más «hawkish» para relajar las condiciones financieras y recuperar prestigio perdido (que es notable) pero eso se traslada en caídas bursátiles y en mayor enfriamiento económico

- Elevar tipos sólo 0.25 puntos y emitir un mensaje hawkish, en cuyo caso el mercado podría corregir pero recuperarse después y dificultar la relajación de conficiones financiaras y la lucha contra la inflación.

- Elevar 0.25 puntos y lanzar un mensaje dovish, en cuyo caso provocaría un nuevo alza de las cotizaciones y de las condiciones financieras, perdería credibilidad.

Respecto al enfriamiento económico, es inconveniente pero necesario para aplacar las presiones de precios de manera eficaz y sostenida, lo que conllevará aumento del desempleo.

La tasa de paro actualmente en el 3.5% se encuentra en zona de mínimos históricos y cada vez que ha crecido desde niveles mínimos ha coincidido/arrastrado al SP500 a la baja

No sólo ha arrastrado a la baja al mercado de acciones, también ha augurado la llegada de recesiones económicas de manera muy precisa.

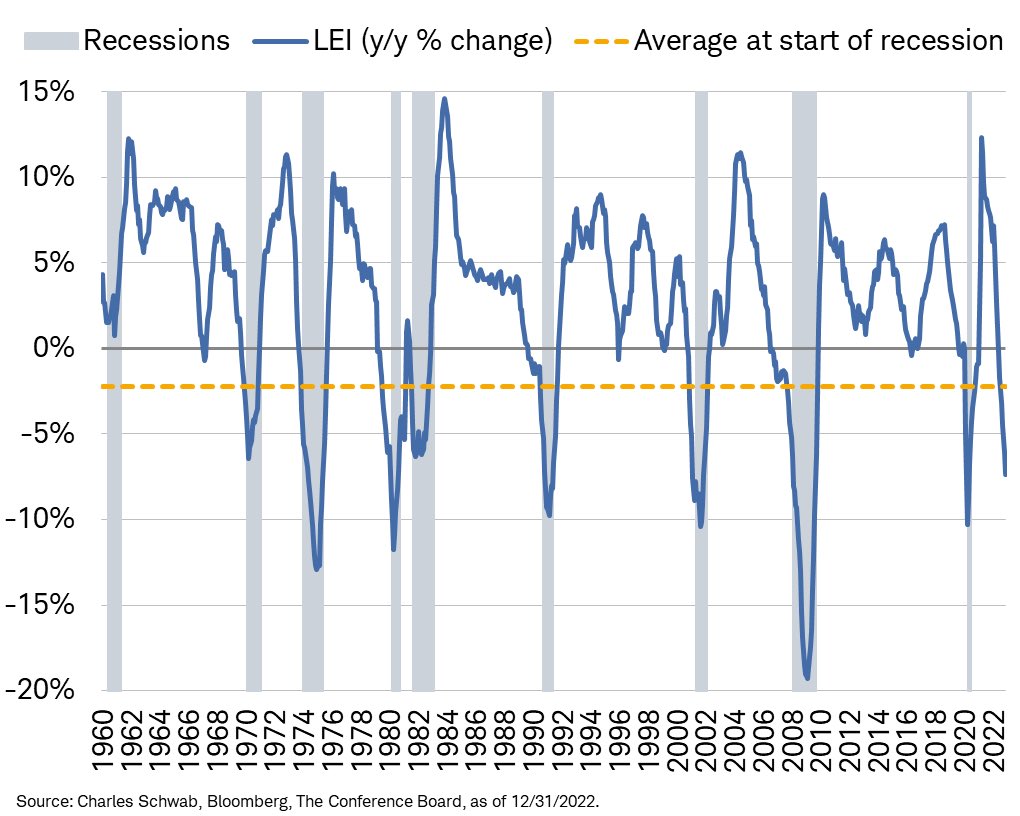

Tanto como los indicadores adelantados, que siempre que han caído por debajo del nivel señalado en el gráfico siguiente (trazo naranja discontinuo) la recesión de la economía ha sido sólo cuestión de tiempo.

¿»Soft landing»?. Veremos, la inversión de la curva de tipos en prácticamente todos sus tramos es también un fiable indicador anticipado de recesiones.

La recuperación de las bolsas desde octubre podría estar sugiriendo la posibilidad de que efectivamente se producirá cierto enfriamiento económico pero quizá no una recesión.

O bien podrían estar sólo desplegando un típico rebote técnico antes de proseguir con su tendencia intermedia, bajista.

El mercado no ha incorporado en precio la posibilidad de recesión y en caso de que se produzca tiene una proyección de caída próxima al 20%. Si, por el contrario, se consigue esquivar la recesión el mercado apenas dispone de margen de alzas si no es contra múltiplos. Las subidas contra múltiplos, exuberancia irracional, suelen terminar con duras correcciones.

Antes de despedir el post de hoy, destacar la interesante divergencia surgida entre el comportamiento del SP500 y el del apalancamiento de mercados o «margin debt», cuestión que se traduce en falta de confirmación de las alzas del mercado de las últimas semanas, igual que sucediese en los años 2.000 y 2.008.

Después de la decisión del FOMC mañana, el mercado estará pendiente del informe de empleo el viernes, así como de la publicación de resultados de los gigantes tecnológicos Google, Amazon y Apple publican el jueves después de la sesión bursátil.

Durante el resto de la semana es previsible que se acentúe la volatilidad vista ayer en los mercados, que envió al Nasdaq abajo un -1.96% o al SP500 a perder un -1.30%.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta