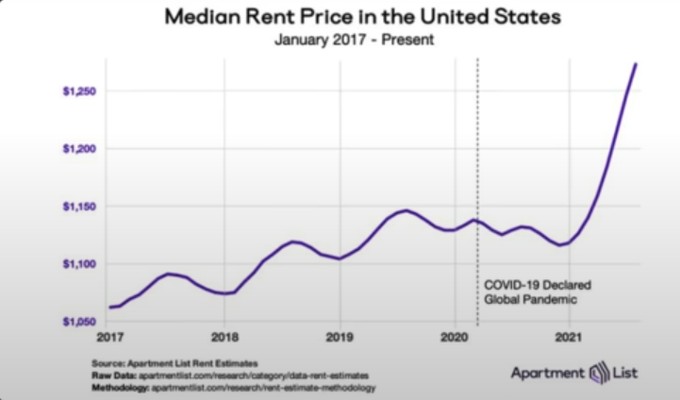

La operación «quid pro quo», de las autoridades con promotores de vivienda y grandes fondos especializados en rentabilizar activos vía alquileres, comentada en post reciente, avanza viento en popa gracias a la potente subida del precio de la vivienda (expulsa del mercado a parte de la demanda) y también a las alzas del precio del alquiler (obligando a los inquilinos, muchos de los que no pueden acceder a la compra de casas, a pagar más cada mes).

Más de una de cada cuatro viviendas compradas en Estados Unidos en los últimos meses ha sido por empresas con la intención de obtener rentas, de sacarlas al mercado de alquiler y los actores más activos han sido los conocidos BlackStone, Goldman Sachs o Investco, juntos han adquirido viviendas por casi $12.000 millones, además del importante volumen de capital invertido en edificios y promociones aún en construcción con objetivo final de alquiler y rentas.

PRECIO DEL ALQUILER DE VIVIENDA (mediana), USA

La gente de a pie se enfrenta al encarecimiento salvaje del coste de la vida por el alza de precios de cada uno de los principales gastos de una familia media, subida del precio de la vivienda, los alimentos, educación, sanidad, seguros, el alquiler, todo!.

Esa es la verdadera inflación, el encarecimiento real del coste de la vida, superior a la ya inflada tasa oficial de IPC situada en el 5.3% interanual. Ojalá la transitoriedad de la inflación defendida por el Sr Powell y demás miembros de la FED se convierta en realidad y una eventual caída hacia de IPC hacia el 2% sea el escenario a experimentar en próximos meses. De otra manera, la pobreza aumentará y las dificultades para llegar a fin de mes se irá convirtiendo en una pesadilla nacional.

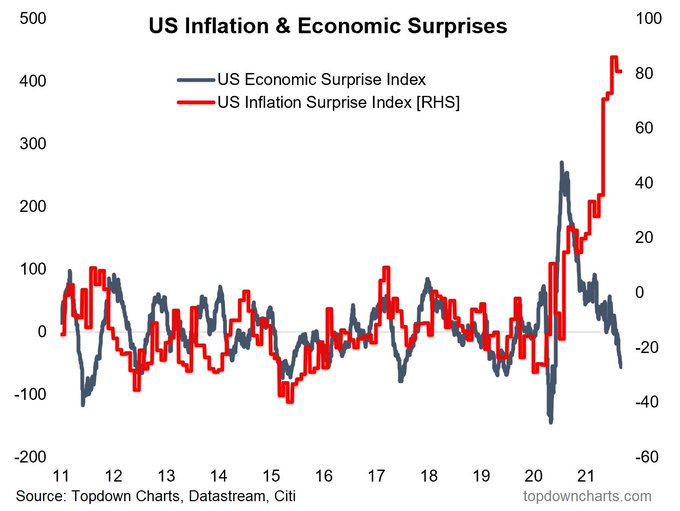

Las presiones inflacionistas están siendo más intensas y duraderas de lo divulgado por las autoridades, existen motivos para esperar cierto alivio pero también factores inflacionistas estructurales que además de sugerir presencia prolongada de la inflación, pueden también limitar la intensidad de una eventual caída del IPC.

La transitoriedad que ha defendido la FED como único escenario para la inflación, aunque en las últimas fechas parece haber abierto su espectro a escenarios algo menos benignos, y a la que dice vincular sus decisiones de política monetaria es susceptible de convertirse en problema, por retratarse como la inequívoca pierda angular en el proceso inflacionista engendrado por sus políticas, dolor de cabeza para las autoridades y perdida de prestigio entre aquellos que aún la consideran.

La inflación se ha disparado y es un hecho que ha superado cualquier estimación de las autoridades, al menos las estimaciones públicas ya que crear inflación forma parte de la agenda oculta de la FED que venimos comentando en estas líneas desde hace meses.

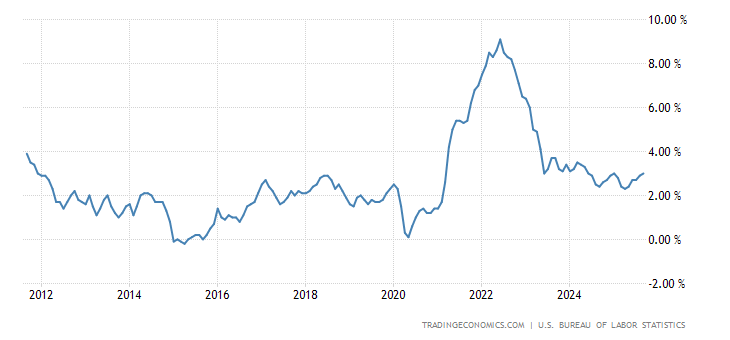

IPC, USA

El daño que causa la inflación sobre el bienestar de la mayoría de la población, la caída de poder adquisitivo y del consumo terminan haciendo mella sobre el conjunto de la economía. El consumo aporta alrededor del 69% al PIB americano!.

La evolución de datos macro, los indicadores adelantados y las previsiones de expertos e instituciones apuntan a un enfriamiento económico inminente, será visible en este tercer trimestre de mes y es previsible que continúe.

Según analista de Goldman Sachs, «We are lowering our Q3 GDP tracking estimate from 5.25% to 3.5%, to reflect the slower pace of manufacturing and trade inventory growth in July as well as the implications of sharply lower Auto SAAR in August. «

Así, la temida estanflación (combinación de bajo crecimiento económico con inflación elevada) es, desafortunadamente, un escenario cada vez más plausible.

Vean la evolución comparada de la inflación y el índice de sorpresas económicas en Estados Unidos:

Los activos reaccionan de manera razonablemente previsible ante episodios de estanflación, tanto la deuda, como la renta variable o los metales presentan grandes riesgos y oportunidades, referidas en post de ayer.

También referido en distintos post y explicado en detalle, existe una desconexión irracional e histórica entre la realidad de la economía y expectativas y la virtualidad de los mercados.

Relación irracional como las valoraciones. Vean, por ejemplo, el ratio Forward Price/Sales aplicado sobre el SP500 ha subido a nuevos máximos históricos, de sobre valoración!.

Para celebrar los excesos, ayer el SP500 consiguió de nuevo conquistar niveles máximos históricos tras anotarse una tímida ganancia del +0.28%, el Dow Jones y el Nasdaq también cerraron en verde, +0.37% y +0.14% respectivamente, y en zona de máximos aunque sin registrar nuevos record.

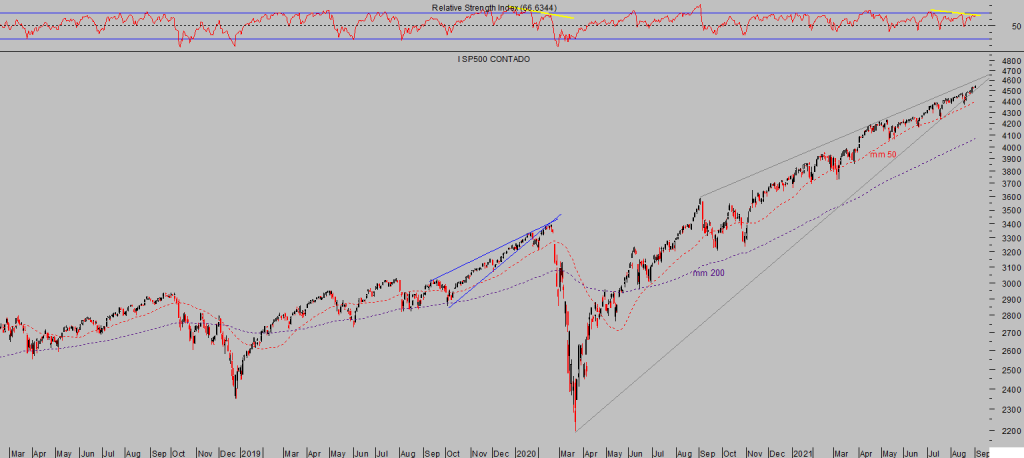

S&P500, diario.

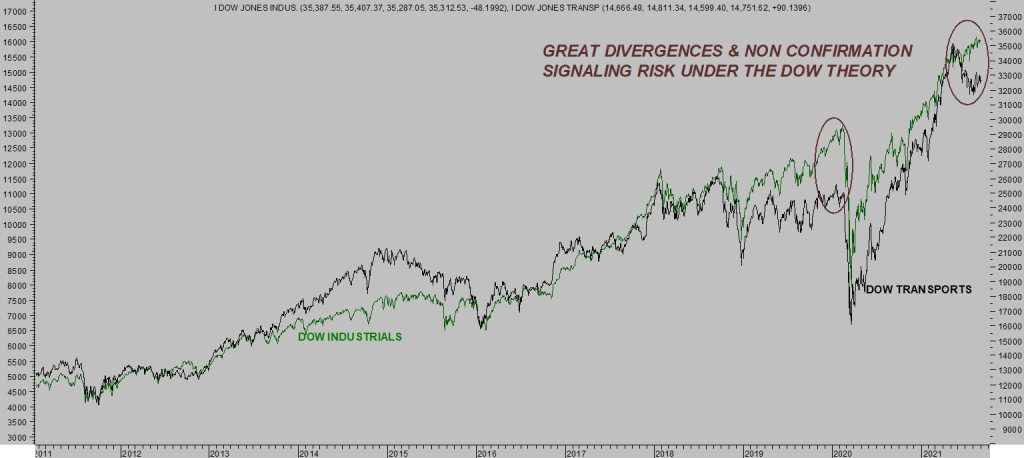

La distorsión entre la bolsa y los fundamentales, un gran obstáculo para el comportamiento esperado de medio y largo plazo de las bolsas, se manifiesta también en la relación entre índices, concretamente entre el Dow Jones de Industriales y el Dow Jones de Transportes.

TEORÍA DE DOW.

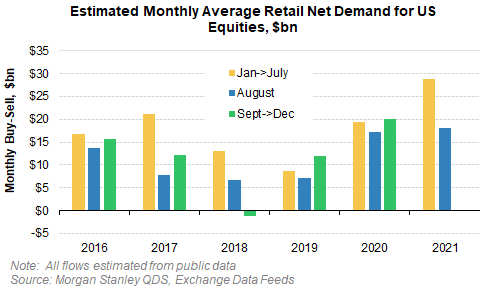

Así las cosas, el inversor pequeño, retail, habitualmente el menos informado y preparado para gestionar las inversiones se encuentra en modo más que complaciente, casi eufórico y comprando acciones como nunca antes.

Observen el comportamiento mensual medio, compra de acciones de los pequeños inversores (dumb money), disparado este año bien por encima de los anteriores 5 años:

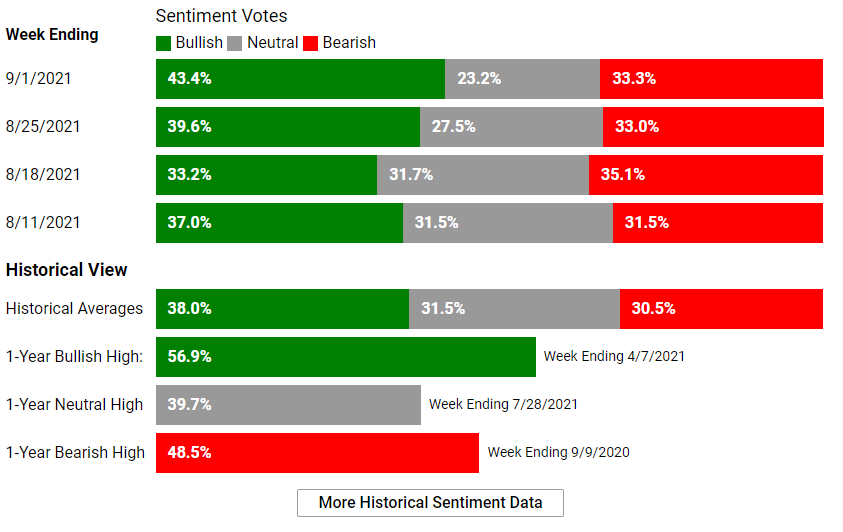

Aunque el sentimiento del inversor retail, medido a través de encuestas elaboradas por la American Assotiation of Individual Investors -AAII-, presenta lecturas contradictorias e interesantes.

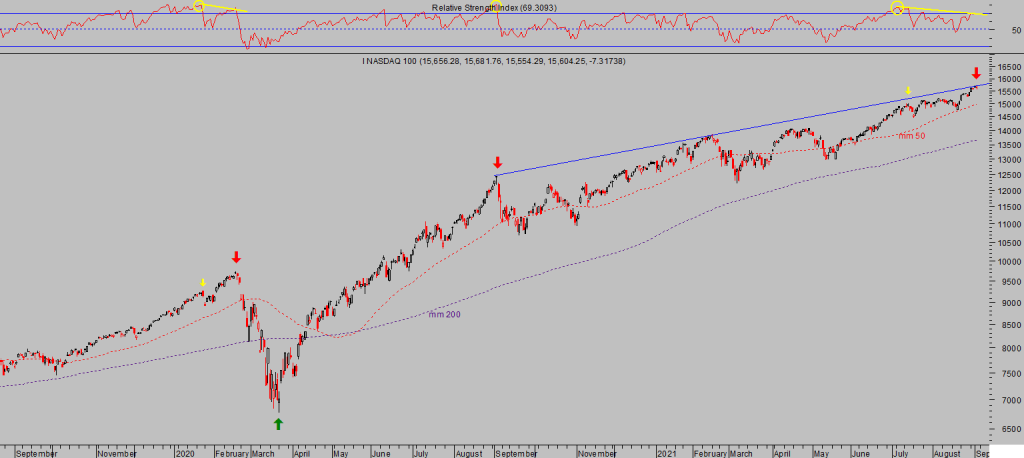

NASDAQ-100, diario

Por un lado optimismo de la mayoría (43.4% frente a la media histórica situada en el 38%) pero por otro pesimismo en un porcentaje también alto (33.3% frente al 30.5% de media histórica).

Alea iacta est!

Mantenemos estrategias de riesgo bajo y limitado para aprovechar cualquier desenlace adverso de las cotizaciones, también para capitalizar alzas de volatilidad, además de otras en sectores de gran interés para el futuro o también para el presente más inmediato, como es la estrategia abierta en favor de subidas del precio del Cacao a través de un sencillo vehículo cotizado -ETF- apalancado dos veces, vean:

El lunes no habrá mercados en Estados unidos, cerrados en atención a la festividad del Día del Trabajador. El lunes no habrá actualización del blog, a menos que las condiciones de mercado cambien abruptamente en la jornada de hoy, y no es improbable

Hoy se publica el informe de empleo USA de agosto y en vista del vínculo establecido por miembros de la FED entre la evolución del Paro y el Taper, podría generar volatilidad.

BUEN FIN DE SEMANA A TODOS.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta