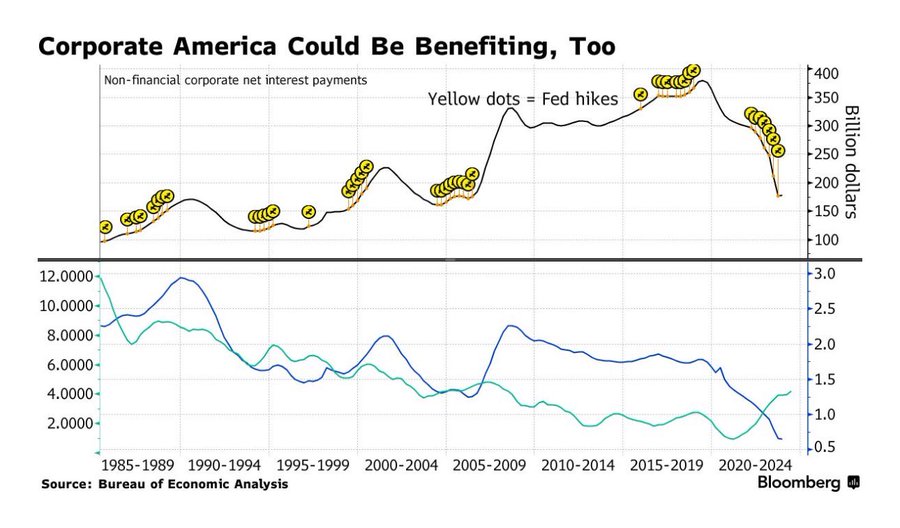

Además de las potentes políticas de estímulo fiscal y monetario, uno de los motivos que también explica porqué la economía americana americana es tan resistente y capaz de esquivar la recesión es la gestión de la deuda llevada a cabo por las empresas en los últimos años.

Las subidas de tipos de interés, que tanto daño están causando a los particulares y también al Tesoro, fueron anticipadas convenientemente por las empresas que supieron cubrir sus deudas a tiempo, antes de las subidas de tipos, y asegurarse tipos bajos a largo plazo mediante emisiones fuertes de deuda.

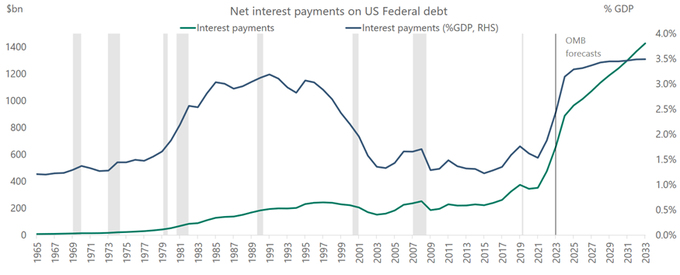

La Sra. Yellen no lo hizo, no aprovechó los bajos tipos e inminente cambio de ciclo de tipos para lanzar emisiones masivas de Bonos a largo plazo, y por eso ahora el Tesoro paga más de un BILLÓN de dólares al año sólo en concepto de intereses,

COSTE DE INTERTESES DEUDA Y % SOBRE PIB. EEUU

Ahora las empresas, de media, además de pagar bajos tipos de interés por sus deudas están recibiendo interesantes retribuciones por el dinero en efectivo que tienen en sus depósitos.

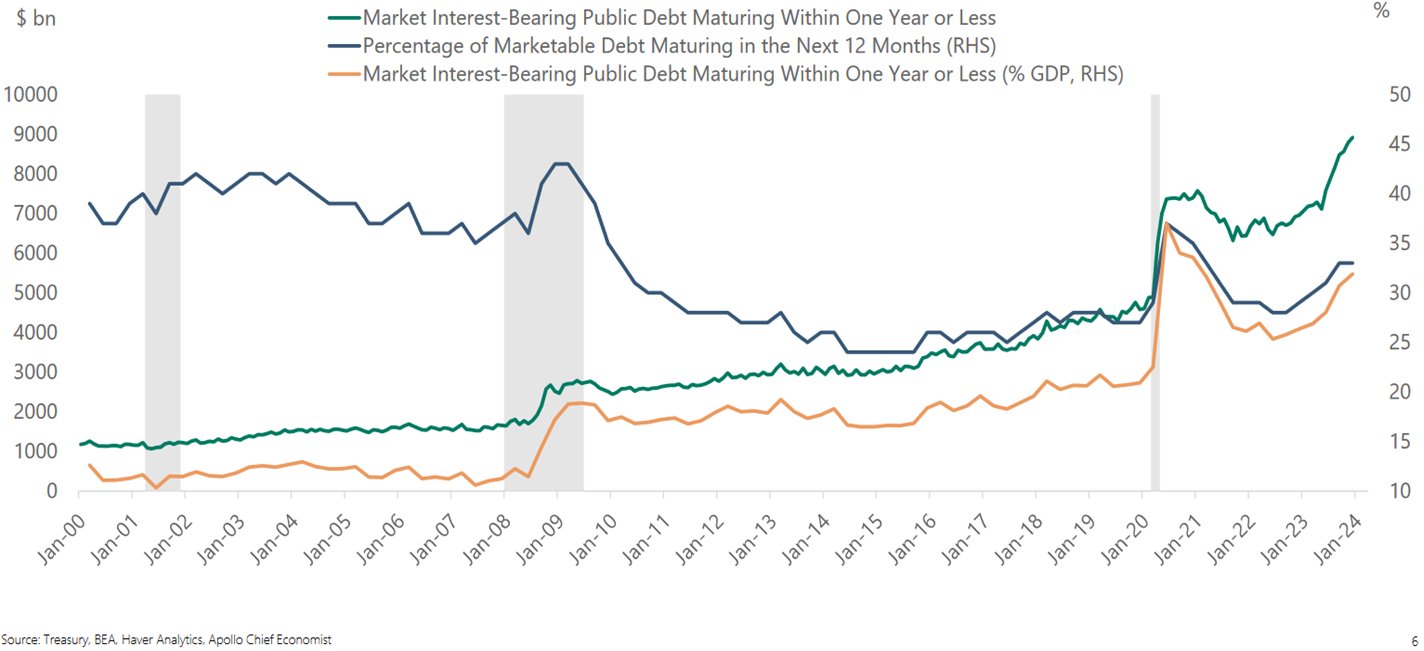

La deuda del Tesoro americano asciende a $34.580.000 millones, de los cuales casi $9 billones vencerán el próximo año.

VENCIMIENTOS DEUDA TESORO EEUU.

La mayor parte de estos vencimientos son letras a corto plazo, en principio más fáciles de colocar, y además como colateral es equivalente al dinero en efectivo, es decir, apenas mermaría la liquidez del sistema.

DISTRIBUCIÓN DEUDA EEUU SEGÚN VENCIMIENTOS.

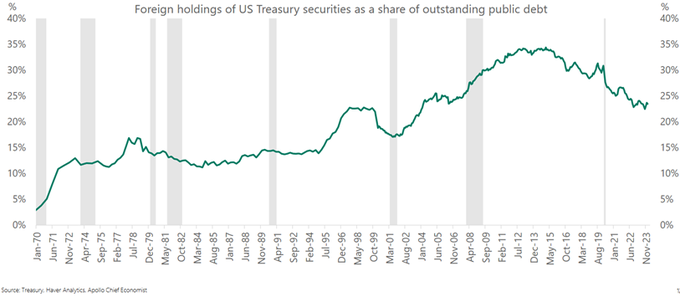

El problema, sin embargo, es que los inversores extranjeros están disminuyendo su interés por acumular deuda del gobierno americano y llevan años reduciendo exposición. ¿Tendrá que regresar la FED al rescate?, (inflar o morir).

DEUDA EEUU EN MANOS DE EXTRANJEROS.

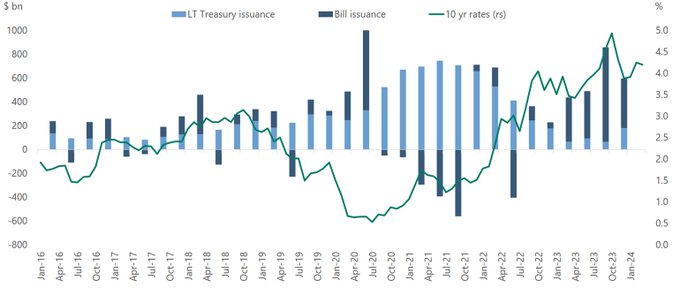

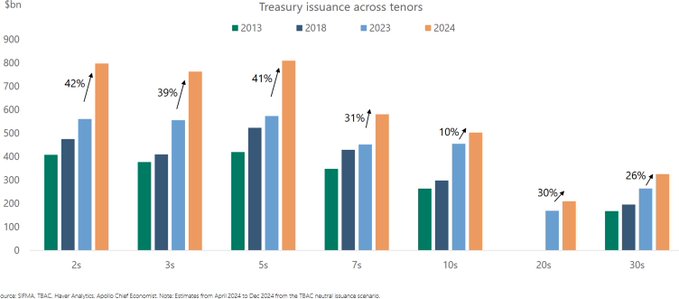

Y con este panorama de bajo interés comprador de la deuda que emite el tesoro, la Sra. Yellen ha presentado un calendario de emisiones de deuda para este 2024 apabullante cuyo volumen excede al de cualquier otro año y sobre cualquier plazo de emisión previsto.

Vean comparativa de emisiones en distintos plazos con años anteriores, las previstas para este año superan a las anteriores en cualquier año y plazo reseñado.

EMISIONES DEUDA TESORO EEUU.

En estas condiciones, el Tesoro ya está encontrando ciertos problemas para colocar su deuda, el interés despertado entre los inversores por comprar en las subastas celebradas en las últimas semanas está siendo el más pobre en años.

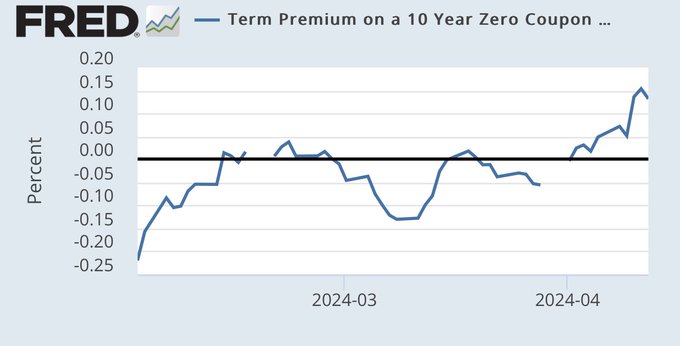

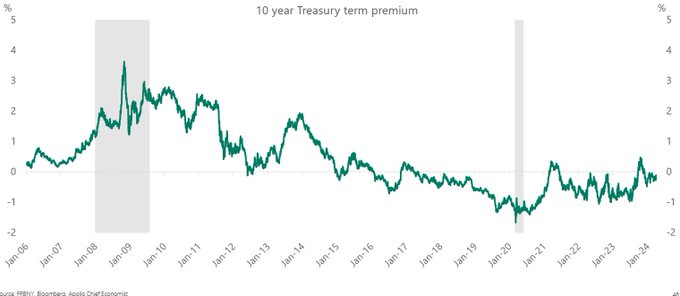

El denominado “Term Premium” o compensación que exigen los inversores por el riesgo de que los tipos de interés pueden cambiar durante la vida del bono, está subiendo.

La Prima a plazo o “term premium” aplicada sobre el Bono a 10 años todavía se encuentra en niveles bajos comparados con su historia pero está subiendo y ha pasado a positivo.

“TERM PREMIUM” BONO 10 AÑOS.

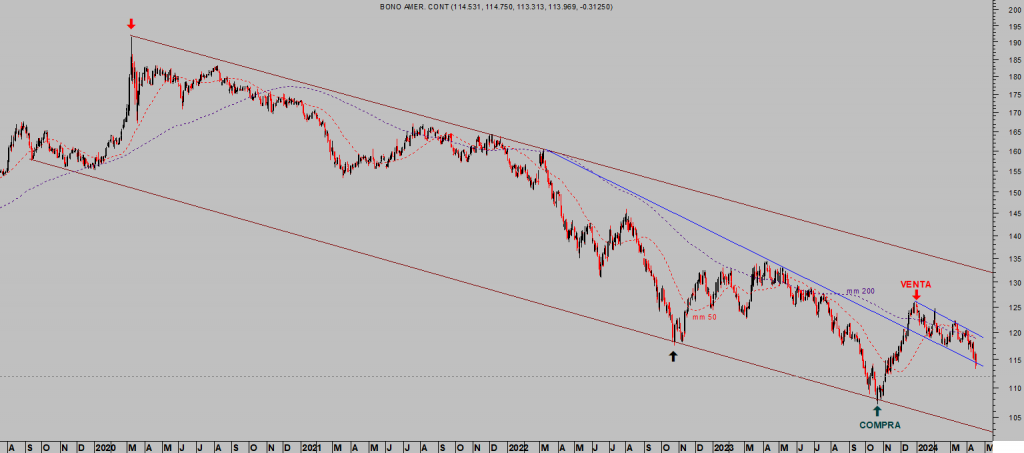

Cuando los inversores exigen mayor rentabilidad por comprar deuda a largo, term premium, generalmente presionan al alza la rentabilidad de la deuda, es decir, causan caída de precio de los bonos.

Recordemos que las caídas de precio de la deuda iniciadas desde los máximos de marzo de 2020…

T-BOND, diario

… ha sido responsable de que los bancos americanos tengan unas minusvalías en sus carteras de bonos (las clasificadas a vencimiento) superiores a los $600.000 millones. Nunca antes había ocurrido semejante quebranto,

La formación de precios de los bonos, su rentabilidad, depende principalmente de 3 factores:, las expectativas de inflación, el comportamiento de la tasa neutral de tipos a corto plazo y el “term premium”. Las 3 han actuado de forma unánime y determinante durante el desplome de los bonos y están de nuevo presionando.

Vean la evolución algunos de los factores importantes a la hora de conformar el testigo de inflación preferido de la Reserva Federal, el deflactor del consumo o Personal Consumption Expenditures -PCE-. Las expectativas de inflación también están escalando posiciones,.

COMPONENTES PCE.

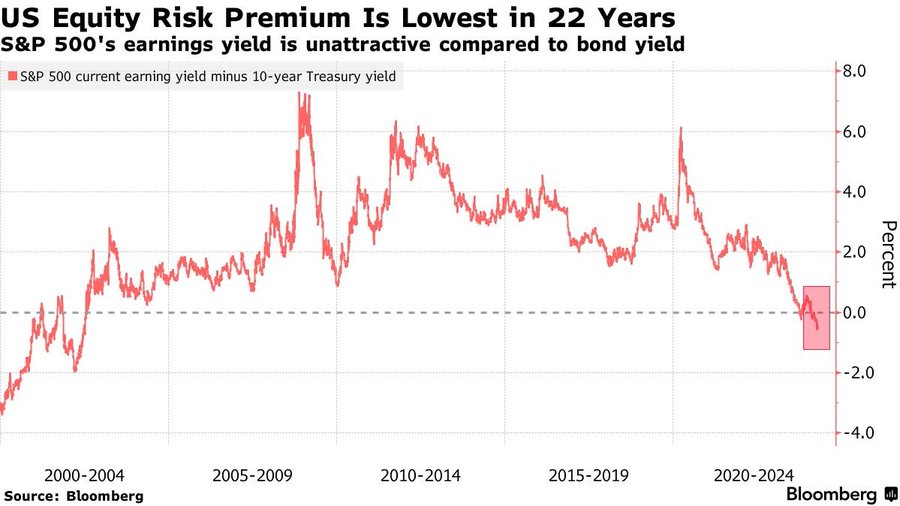

Y hablando de primas de riesgo, la de las bolsas también está en baja forma.

La prima de riesgo bursátil explica el diferencial entre invertir en el SP500 (retorno esperado) y el tipo de interés libre de riesgo.

La tasa libre de riesgo ha subido mucho en los últimos meses y ha superado la rentabilidad que el inversor exige por una inversión en el activo de riesgo como es el S&P500, de forma que ahora la prima de riesgo cotiza en negativo y en nivel más bajo desde hace 22 años.

PRIMA DE RIESGO S&P500

Cuando resulta más rentable invertir en activos sin riesgo que en activos con riesgo… algo no está valorado adecuadamente.

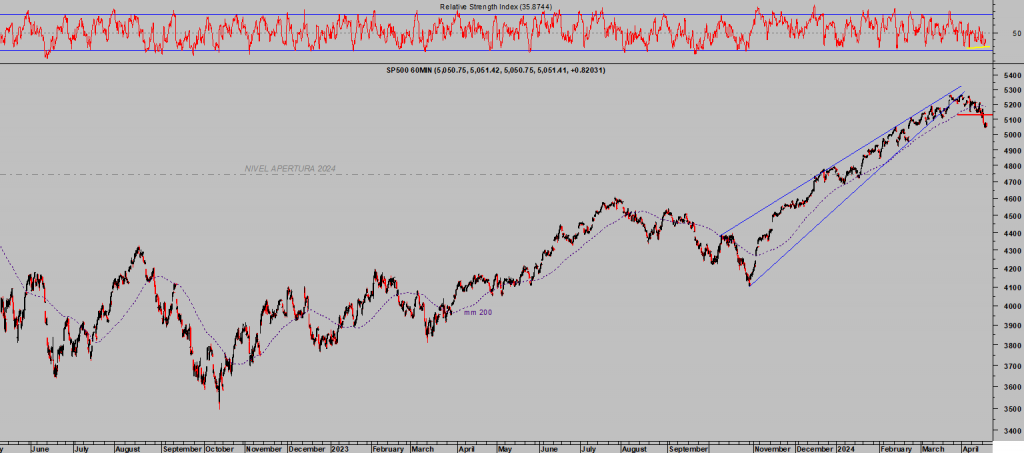

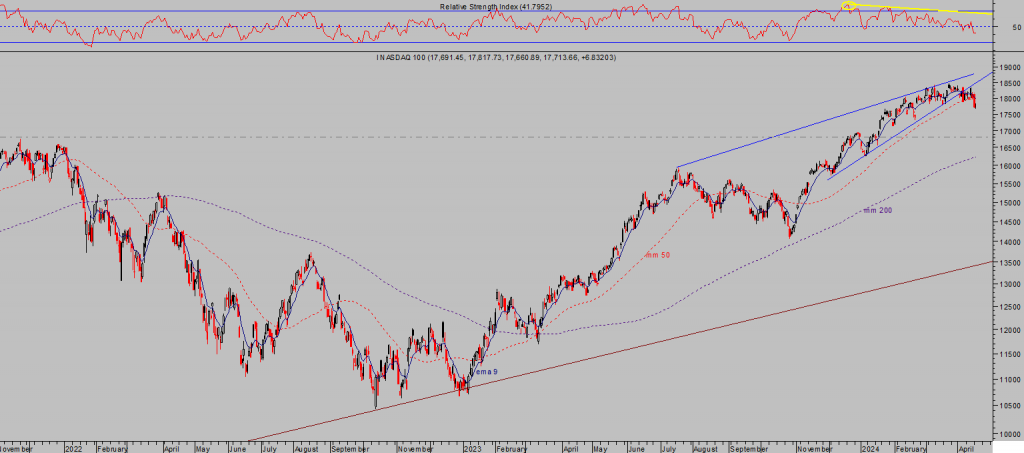

Las bolsas continuaron ayer con su corrección y perdieron niveles, liderados por la debilidad del Nasdaq que se dejó un -1.15%, seguido del SP500 -0.58% y el Dow Jones que perdió un limitado -0.12%.

Los datos internos de la sesión (valores al alza y a la baja, volumen al alza/baja, nuevos máximos/mínimos…) fueron negativos pero menos que los de la jornada anterior.

La corrección no presenta signos de haber finalizado aún y el camino de menor resistencia continúa siendo a la baja.

Los indicadores/osciladores de los índices en gráficos diarios han dejado atrás la sobrecompra, las divergencias bajistas dibujadas semanas atrás (señaladas en distintos posts, como este del 28 de marzo) están causando efecto sobre las cotizaciones, pero todavía se encuentran en terreno más bien neutral y no determinante para comenzar a apostar por un rebote de entidad.

NASDAQ-100, diario

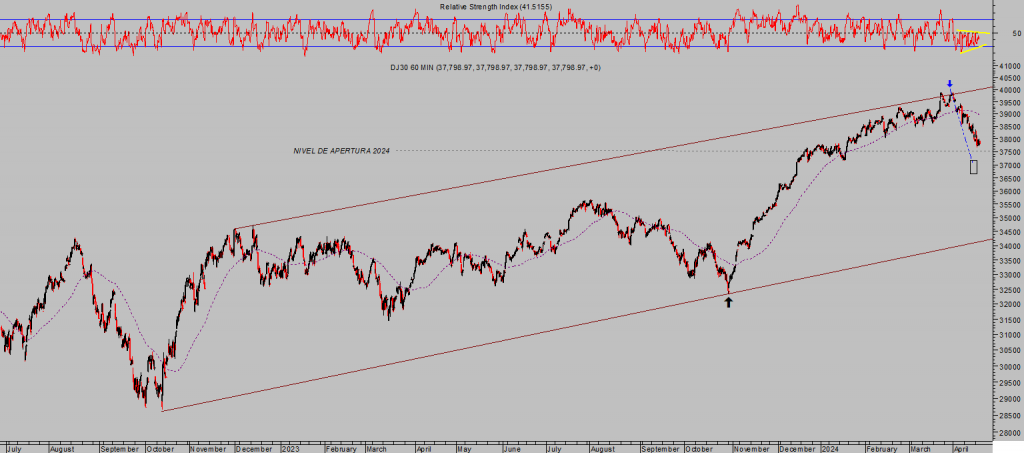

La corrección tiene aspecto de no haber finalizado, aunque en caso el particular del Dow Jones (vean gráfico más abajo) se está aproximando a la zona objetivo inicial con que venimos trabajando desde la zona de máximos del pasado mes de marzo.

NASDAQ-100, 15 minutos.

S&P500, 60 minutos.

DOW JONES, 60 minutos

Pronto se debería registrar un suelo desde el que desplegar un rebote técnico moderado y previo a la nueva recaída esperada para el mes de mayo (detalles y estrategias reservados para suscriptores).

Stay Tunned!.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com. Twitter: @airuzubieta. www.antonioiruzubieta.com