Los mercados están subiendo y atrayendo el interés de inversores de toda condición, los de carácter más especulativo comprando acciones de empresas en quiebra, de memes o de empresas que no ganan dinero, entre otras, pero también los de carácter más pasivo y profesionales gestores de fondos están acumulando acciones de cara a plazos más largos. Todos en la esperanza de que la tendencia alcista secular ha regresado y el modo Risk-On está para quedarse.

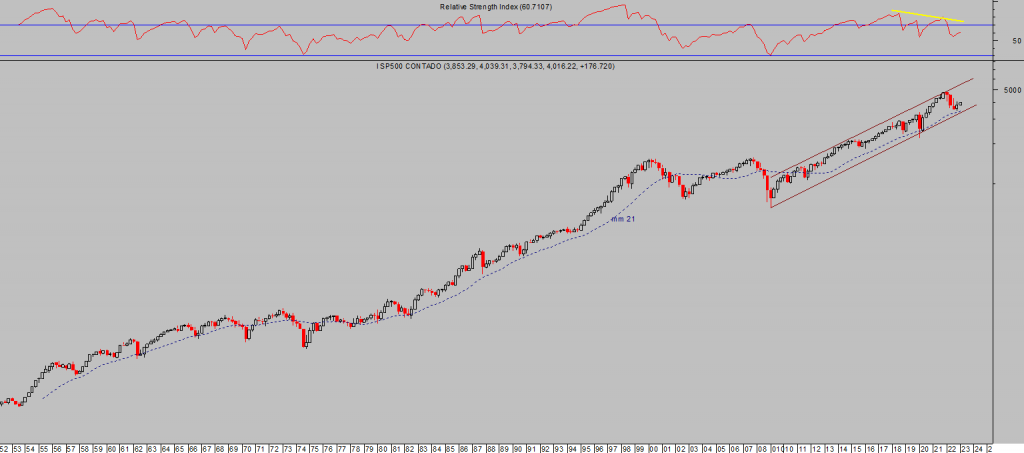

El entorno macro es incierto y frágil, las valoraciones y en general las lecturas fundamentales se encuentran en el rango alto de registros históricos y la imagen técnica es muy elocuente

DOW JONES TRIMESTRAL.

Los inversores están de enhorabuena y entusiasmados con la apertura del año y continuidad de las alzas desde los mínimos de octubre. El año 2022 fue muy severo para las carteras de inversión y cualquier rebrote de esperanza atrae la atención de multitud de inversores en busca de recuperar lo perdido.

La incertidumbre abunda, la situación general de la economía, la tendencia de los beneficios empresariales o de las políticas monetarias restrictivas combinadas con las lecturas técnicas, son un cúmulo de factores para evitar caer en la tentación de esperar que el mercado alcista estructural ha regresado ni de invertir agresivamente para recuperar la riqueza perdida en 2022.

«Los salarios reales han caído 21 meses consecutivos, la tasa de ahorro se ha desplomado hasta registros mínimos históricos, la productividad ha caído hasta niveles mínimos en 40 años y en estas condiciones la FED tiene que subir tipos para remendar las consecuencias de sus pésimas decisiones del pasado», «Las subidas de tipos y programa QT (retirada de $95.000 millones al mes del sistema) junto con la caída de la masa monetaria -M2- al mayor ritmo de la historia, están causando estragos y terminarán provocando la temida recesión, quizá algún cisne negro en forma de quiebra de grandes actores»… señalaba el post de ayer.

El sector inmobiliario es, además de uno de los principales pilares del crecimiento de la economía, un indicador fiable de la realidad del consumidor.

En el techo de la burbuja inmobiliaria de 2007, una familia media gastaba el 42% de sus ingresos en la casa. Ahora ese porcentaje ha subido hasta el 46% y hace sólo 18 meses se podía acceder a una hipoteca a tipos del 2.8% pero hoy la misma operación cuesta cerca del 6.5%.

El inicio de nuevas casas ha caído en el conjunto del año 2022 por primera vez desde 2009.

La venta de viviendas usadas ha caído durante 11 meses consecutivos, fueron muy débiles en diciembre y cerraron el año 2022 abajo un -36.3%, la mayor caída anual en décadas y la segunda más severa de la historia.

Los precios están cayendo, hasta la fecha la media es de un -11%, la última vez que se produjo una corrección notable de los precios, en el pinchazo de la burbuja subprime, los precios se dejaron cerca del 30%.

Otro record a destacar es el fuerte incremento del endeudamiento entre particulares, superando ya la cota de los $16 billones (trillion) en el cuarto trimestre de 2022 creció al ritmo más rápido desde 2007.

En estas precarias condiciones, el mercado de acciones, el financiero en general, está recuperando posiciones y recuperando la confianza de los inversores. El índice de condiciones financieras elaborado por Bloomberg, así como el resto, ha subido en vertical desde los mínimos de septiembre/octubre, rebasando los niveles previos a la invasión de Rusia y a los niveles previos al inicio de la campaña de subidas de tipos de interés.

ÍNDICE DE CONDICIONES FINANCIERAS.

Powell? El Índice de condiciones financieras refleja gran mejora en el sentimiento de fondo del mercado y clara mejora de expectativas, cuando la realidad dista mucho de invitar al optimismo.

Además, el Sr Powell no debe estar del todo alegre con semejante recuperación del tono de mercados cuando su misión actual es enfriar el sistema (económico y financiero) para combatir la inflación.

En espera de la reunión del FOMC el martes y miércoles de la próxima semana y de la rueda de prensa del Sr Powell, los mercados avanzan sin miedo y recuperando posiciones en espera de alzas de tipos de 0.25 puntos y de un discurso en tono más neutral que los anteriores.

El margen abierto para las sorpresas esa amplio, tanto como el recorrido que tienen los índices a la baja en caso de perforar referencias de control.

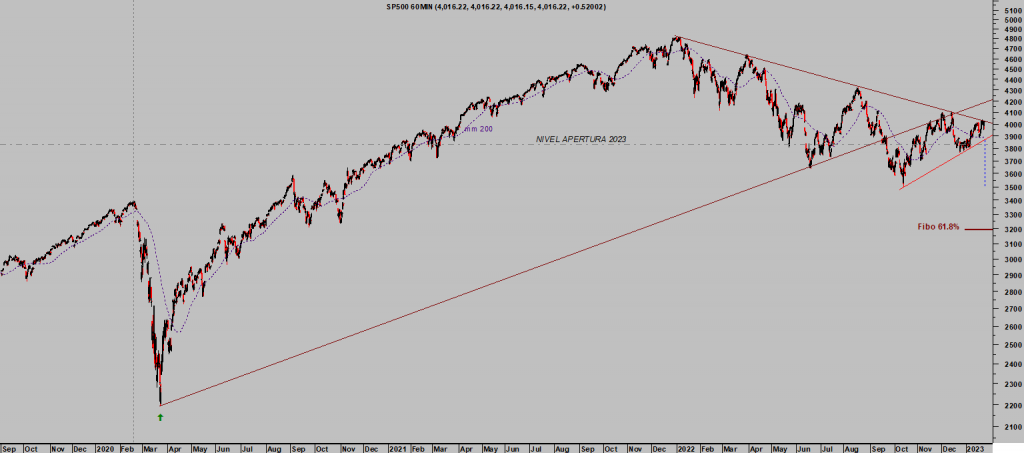

S&P500, 60 minutos.

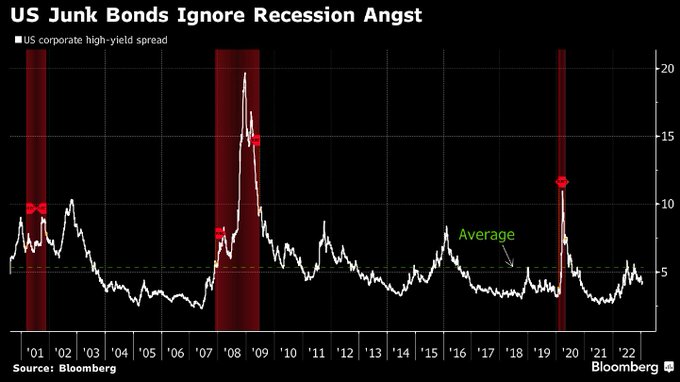

Los bonos basura también manifiestan la calma de los inversores, una sensación acomodaticia que les lleva a situar la rentabilidad de la deuda junk por debajo de su media histórica, cuando el universo zombi tiene cada vez mayores dificultades de financiación y previsible camino por delante para corregir.

El siguiente tramo correctivo será generalizado en el mercado y la situación técnica de largo plazo del S&P500 sugiere fuerte episodios de volatilidad una vez perforadas sus referencias de control de largo plazo.

S&P500, trimestral

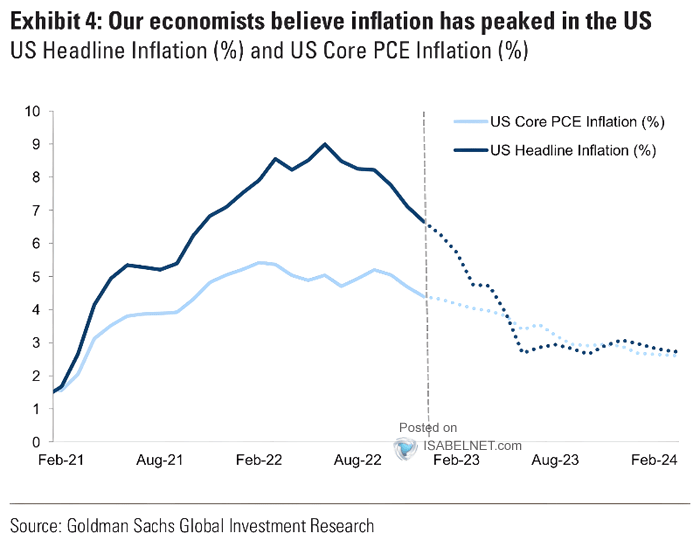

La inflación es un indicador clave para la evolución de las políticas monetarias y de gran importancia para la marcha de los mercados. Los expertos confían en una rápida caída de los precios…

… una caída tan rápida y profunda en el corto plazo, apuntando a un IPC en la zona del 2% para junio-julio, que cualquier dato que se desvíe de estos pronósticos obligaría a la FED a mantener temida la política de tipos «higher for longer» y acabar de un plumazo con la exuberancia que muestran los mercados en las últimas semanas.

En este entorno de mercados es preferible gestionar de manera activa, el post de mañana comentará sobre la idoneidad de la gestión activa y selectiva frente a la pasiva, y bien diversificada, tal como nuestros lectores pueden hacer siguiendo las sugerencias operativas aquí compartidas frecuentemente.

La última ayer, descorrelacionada con el comportamiento general del mercado y con un potencial de revalorización increíble.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta